運転資金とは、会社を運営するために必要不可欠な資金です。

運転資金が不足すると、あっという間に会社は倒産の道へと進んでいきます。

運転資金の融資を受けたいけれど、どうしたらいいかわからない。

運転資金の調達に失敗したら、いよいよ事業を畳まなくてはいけないかもしれない。

などと、ご不安に思われているのではないでしょうか?

運転資金は企業の血液と言われるように、枯渇してしまうと事業を継続することが困難になります。

そのため、運転資金の資金調達は慎重に行う必要があります。

そこで今回は、融資の専門家が、運転資金をより確実に調達するための4つのコツをお伝えしていきます。

そもそも運転資金とは何なのかわかっているようでわかっていない人や運転資金についてしっかりと学び直したい人、自分の会社の必要な運転資金を知りたい人は、図解でわかりやすく解説していますので是非参考にしてみてください。

目次

1. 運転資金を融資で調達するための4つのコツ

運転資金を融資で確実に調達するためには次の4つのコツがあります。

この4つのコツを抑えて融資の申し込みをし、融資の成功率をUPさせていきましょう。

コツその1. 最低限必要な融資金額・返済可能額を算出する【必要な運転資金と返済可能な金額の計算方法】

融資を申し込む際には、自社にとって【最低限必要な運転資金の金額】と、自社が【返済可能な融資金額】のちょうどいい金額を見つけて申請すると融資の成功確率がUPします。

必要以上の運転資金の金額で融資申し込みをすると、資金使途が不明とされ、審査に影響を与えます。

一方で、必要な運転資金の金額が、売上に見合っていない場合や、既存の借入金の返済と合算したときに返済の負担が大きくなってしまう場合も、返済の見込みが薄い、事業計画が甘いとされ審査に影響を及ぼしてしまいます。

早速次の手順に沿って【最低限必要な運転資金の金額】と、【返済可能な融資金額】を算出していきましょう。

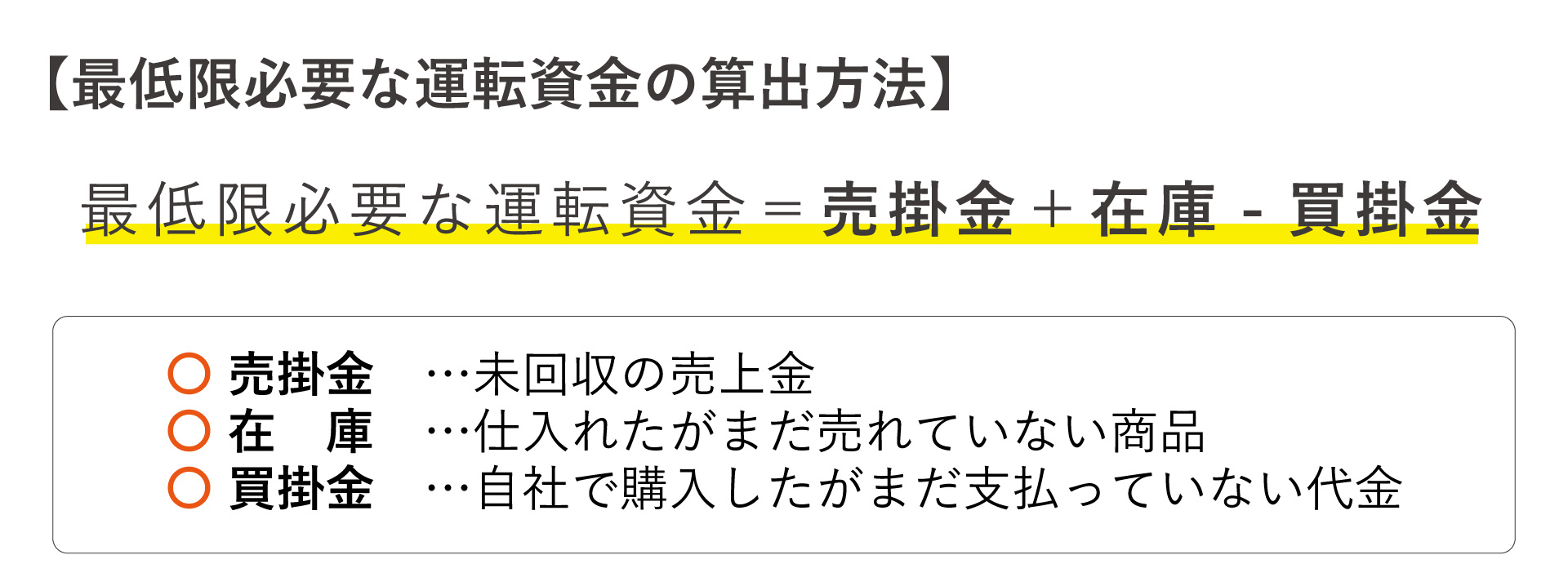

ステップ1. 最低限必要な運転資金の目安の算出

会社にとって最低限必要な運転資金の金額は、貸借対照表と次の計算式を使うことでざっくりと算出することができます。

算出方法は以下の通りです。

貸借対照表を手元に用意して、数字を当てはめてみましょう。

この計算によって、商品を販売してから、売上代金が入金されるまでに必要な資金として、運転資金が算出されます。

それでは事例を元に具体的に計算してみましょう。

まずは、手元に貸借対照表を用意し、「売掛金」「在庫」「買掛金」の項目の数字を抜き出し先ほどの計算式に当てはめてみましょう。

【最低限必要な運転資金の算出方法の事例】

上記のケースで最低限必要な運転資金は100万円です。

必要な運転資金=適正な融資額の一つの目安となります。

「せっかくだからたくさん借りておきたい!」という気持ちもわかりますが、いくら必要だからと言っても、必要性が認められなければ融資受けることはできません。

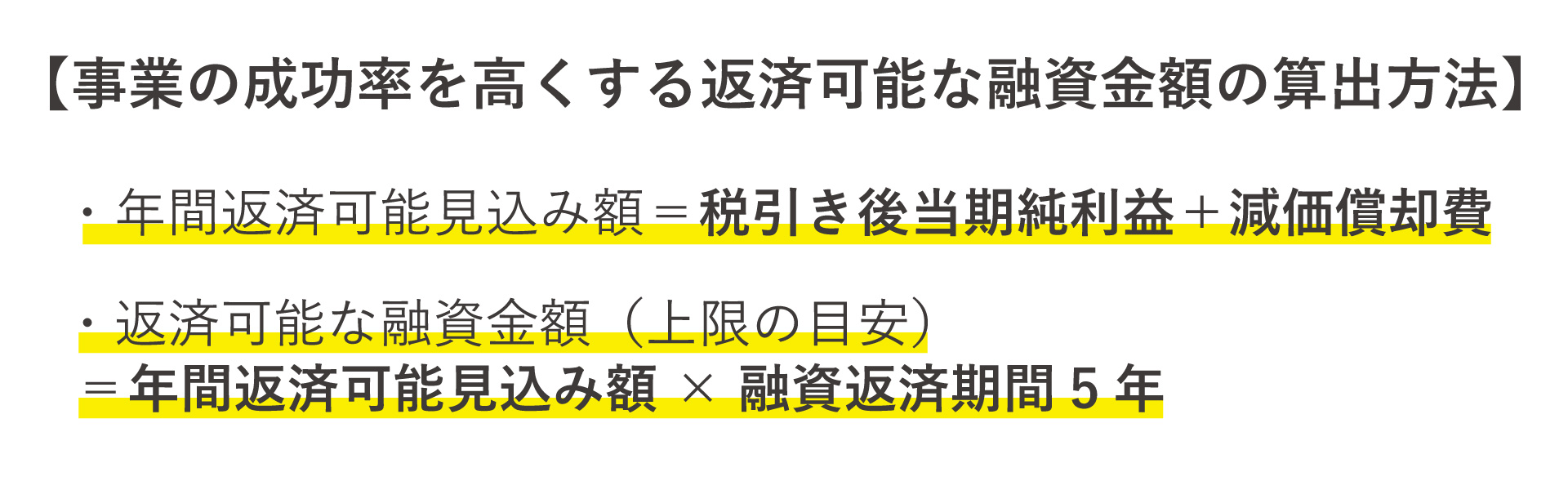

ステップ2. 返済可能な融資金額

次に自社の返済可能な融資金額を確認していきます。

自社の返済可能な融資金額については次の計算式で算出することが可能です。

損益計算書と販管費及び一般管理費内訳書を手元に用意して、計算式に当てはめてみましょう。

この計算によって、年間の返済見込み額が算出されます。

この計算によって、年間の返済見込み額が算出されます。

運転資金の返済期間は原則5年とされていますので、「年間の返済可能見込み額」に5年をかけると、

自社の返済可能な融資金額の上限の目安がわかります。

ここでは事業の成功確率を高めるためにも、5年で計算をしています。

この計算式は一般的に簡易キャッシュフローと呼ばれています。

実際に金融機関が企業の返済能力を図るために用いられているものです。

それでは事例を元に具体的に計算してみましょう。

手元に「損益計算書」と「販売費および一般管理費内訳書」を用意し、「税引き後当期純利益」と「減価償却費」の項目の数字を抜き出し先ほどの計算式に当てはめてみましょう。

【返済可能な融資金額の算出方法の事例】

上記のケースでは、年間の返済可能見込み額は350万円、返済期間を5年と考えると、運転資金として融資を受けられる金額の上限は1,750万円です。

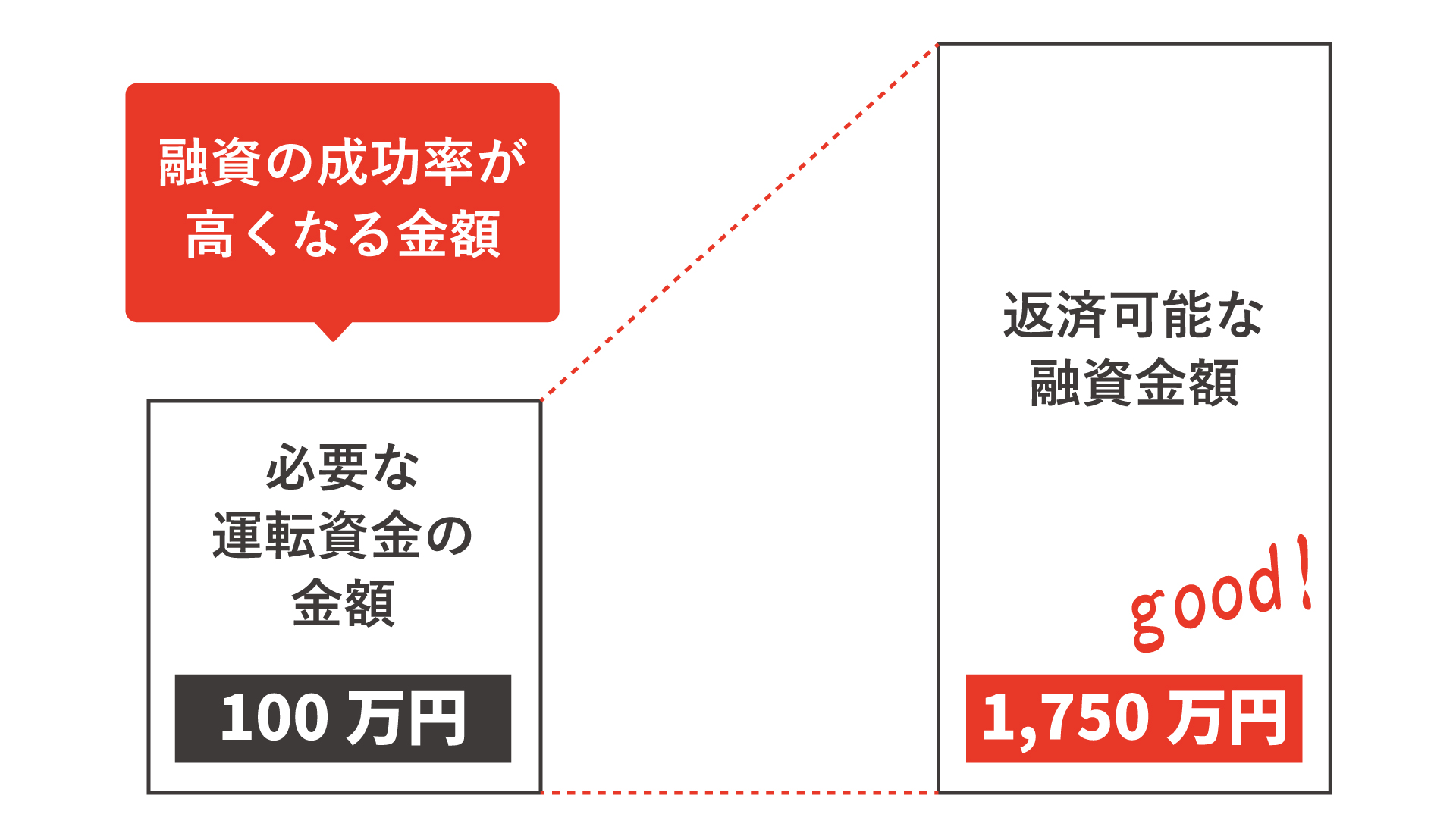

ステップ3. 【必要な運転資金の金額】と【返済可能な融資金額】のちょうどいい金額を見つける

ステップ2.までで、【必要な運転資金の金額】と【返済可能な融資金額】がわかりましたね。

これまで紹介してきた例では、

【必要な運転資金の金額】は、100万円

【返済可能な融資金額】は、1,750万円 です。

ステップ3.では、【必要な運転資金の金額】と【返済可能な融資金額】を比較し、融資が受けられる可能性の高い金額を探っていきます。

基本的に、必要以上に融資は受けられませんので、

【必要な運転資金の金額】と【返済可能な融資金額】を比較して【必要な運転資金の金額】の方が小さい場合は、【必要な運転資金の金額】が成功率が高くなる融資金額の上限の目安です。

この金額で融資申し込みをすると融資の成功確率が高くなります。

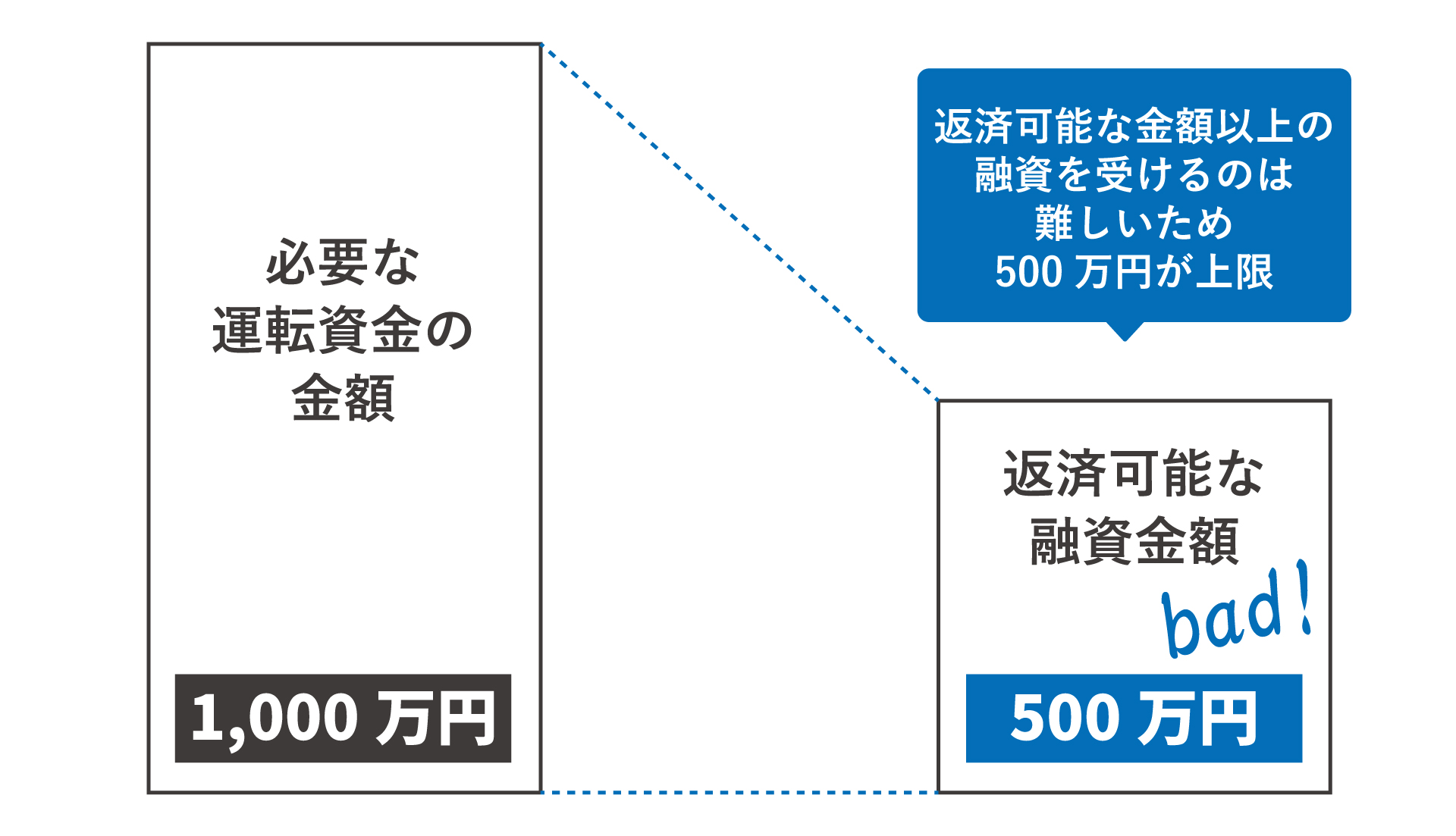

それに対して、【必要な運転資金の金額】と【返済可能な融資金額】を比較して、【返済可能な融資金額】の小さい場合は、返済可能な金額以上に融資を受けることは難しいため【返済可能な融資金額】が融資金額の上限の目安であると言えます。

後者の場合、必要な運転資金が借りられず困ってしまいます。このような状況になることはよくあることです。

事業計画自体を見直す必要があります。

今回、算出した【必要な運転資金の金額】と【返済可能な融資金額】はあくまで過去の実績に基づく金額でしかありません。より、具体的な数値や将来の計画を示すためには、実際に入ってくるお金と出ていくお金を表にまとめた【資金繰り表】を作成する必要があります。

資金繰り表がしっかり作られていると、融資審査通過率が大幅に上がります。

過去の実績のない、創業間もない方やこれから創業をするといった場合の運転資金の借入の根拠にもなります。参考にしてみてください。

コツその2.資金繰り表を作成する【お金の出入りを明確にする】

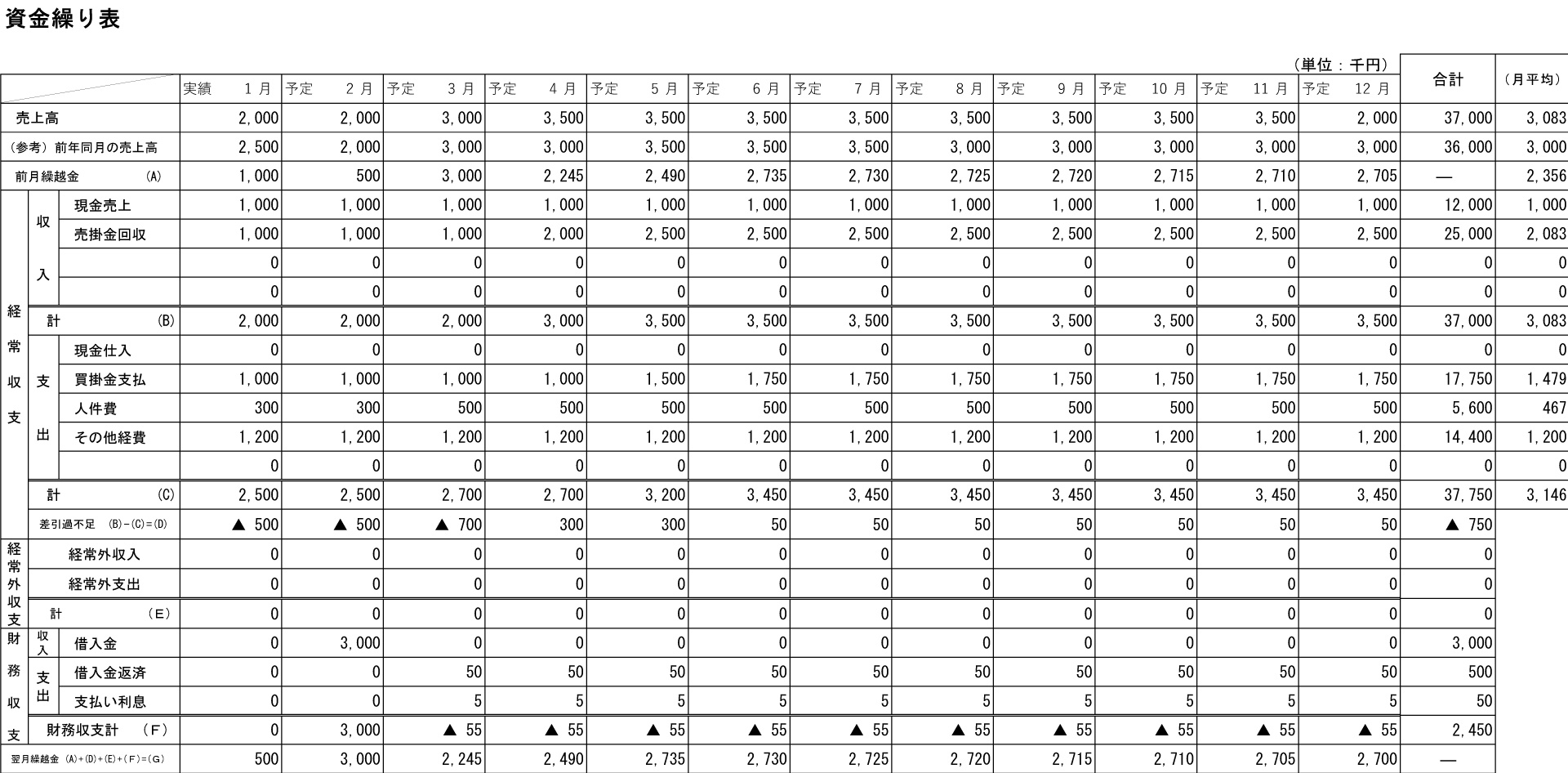

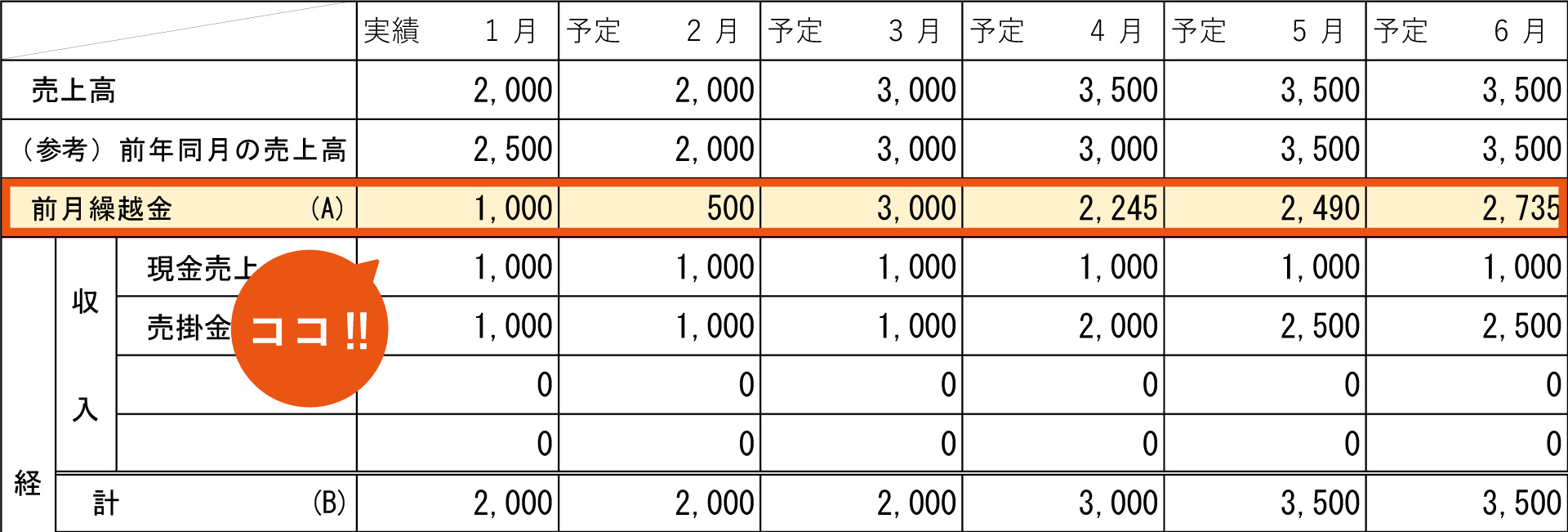

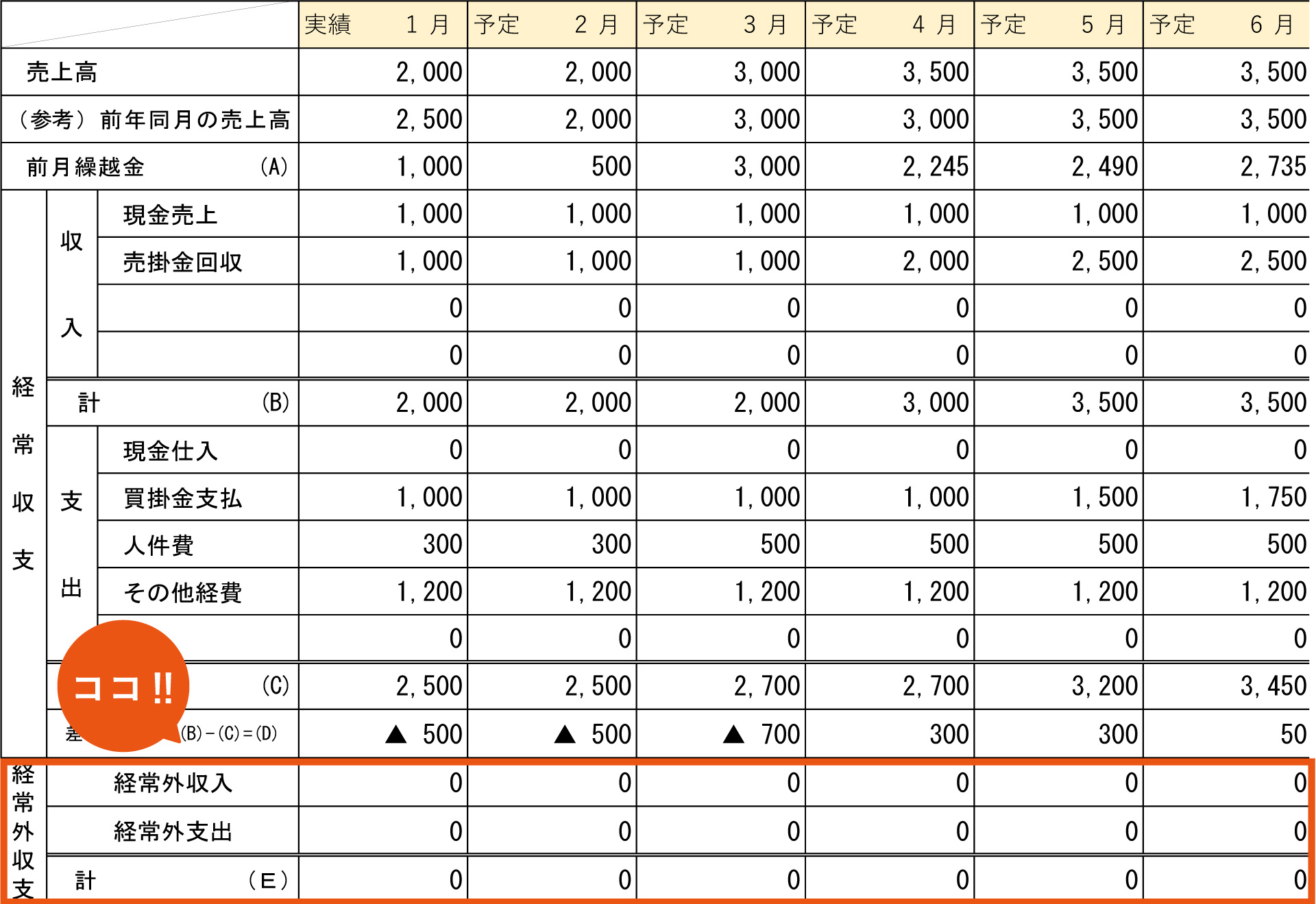

資金繰り表とは、実際に入ってくるお金(売上)と出ていくお金(経費・返済)を表にまとめた下記のようなものです。ここでは、簡単な資金繰り表の作り方について解説していきます。

簡単な資金繰り表のフォーマットを用意しましたので、ダウンロードして使ってみてください。

早速一緒に、資金繰り表を作成してみましょう。

【資金繰り表の作り方 全11ステップ(簡易バージョン)】

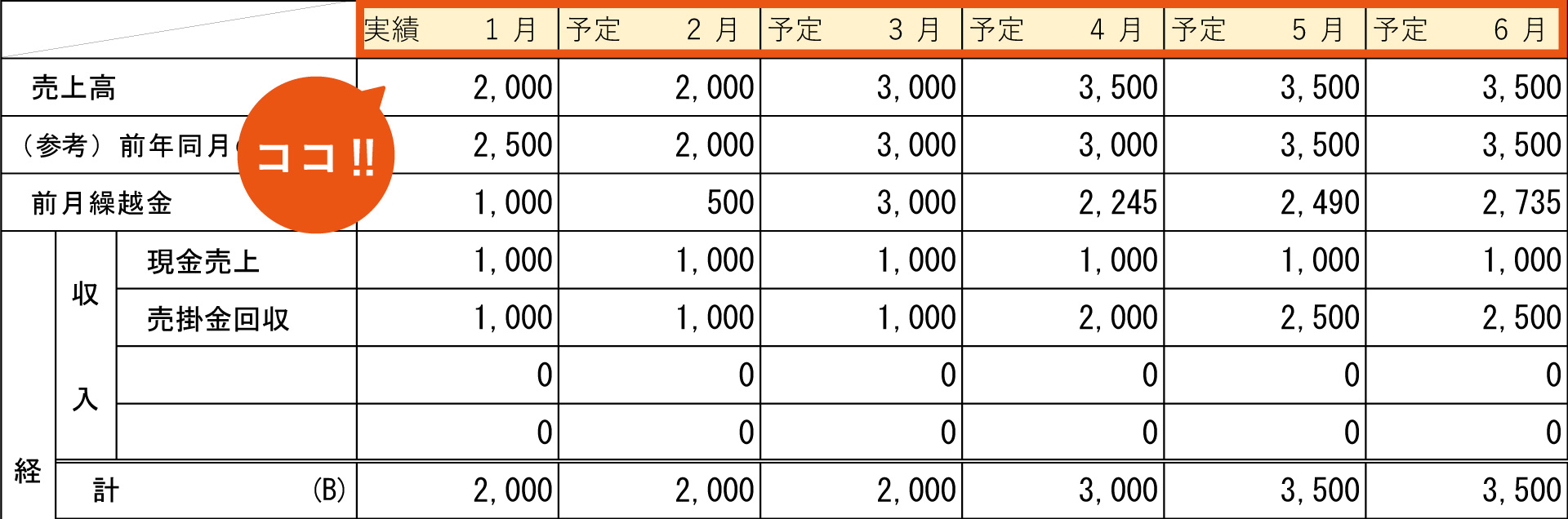

ステップ1.月の入力

1行目には「月」を入力していきます。

事業年度が1月~12月であれば、1列目から「1月」「2月」・・・「12月」と入力してきます。

期首に資金繰り表を作成する場合は、全て「予定」とし、期中に資金繰り表を作成する場合は経過している月は「実績」と入力していください。

下記事例は、期中に資金繰り表を作成し、1月の実績が出ていたケースです。

(単位:千円)

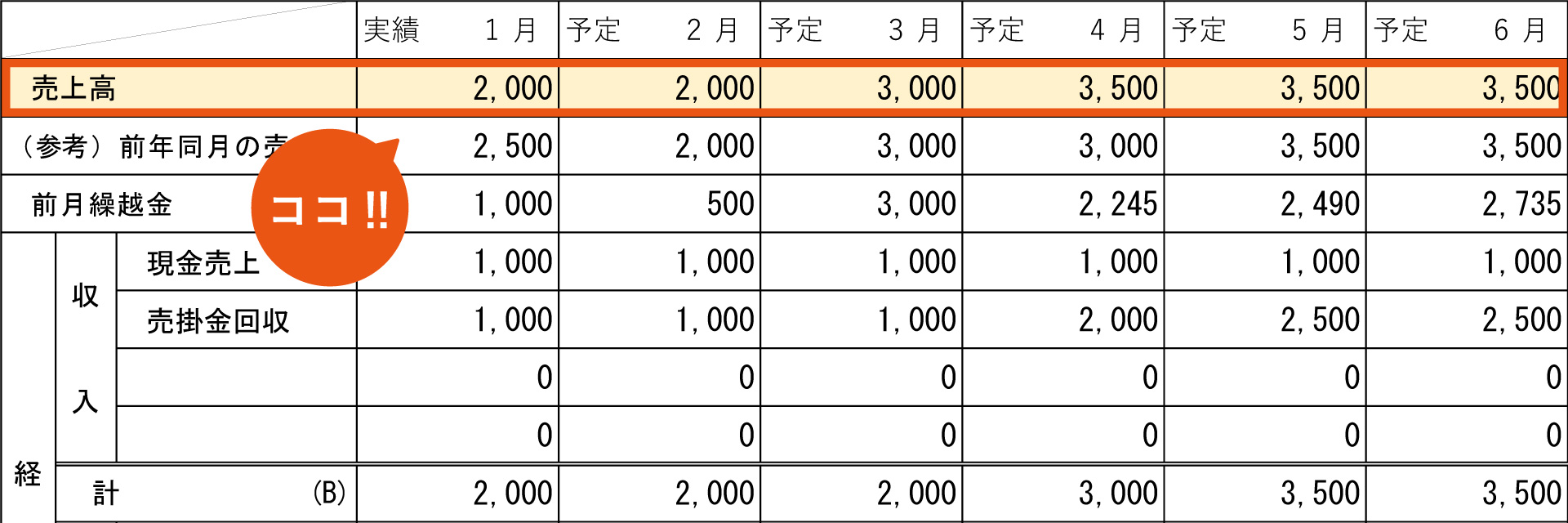

ステップ2.売上高の入力

売上高の目標を入力していきます。期中に資金繰り表を作成し、実績が出ている場合は売上実績を入力してください。

季節によって売上に変動がある場合はそれらも加味して目標を立てていきます。

下記事例は、期中に資金繰り表を作成し、1月の実績が出ていたケースです。

(単位:千円)

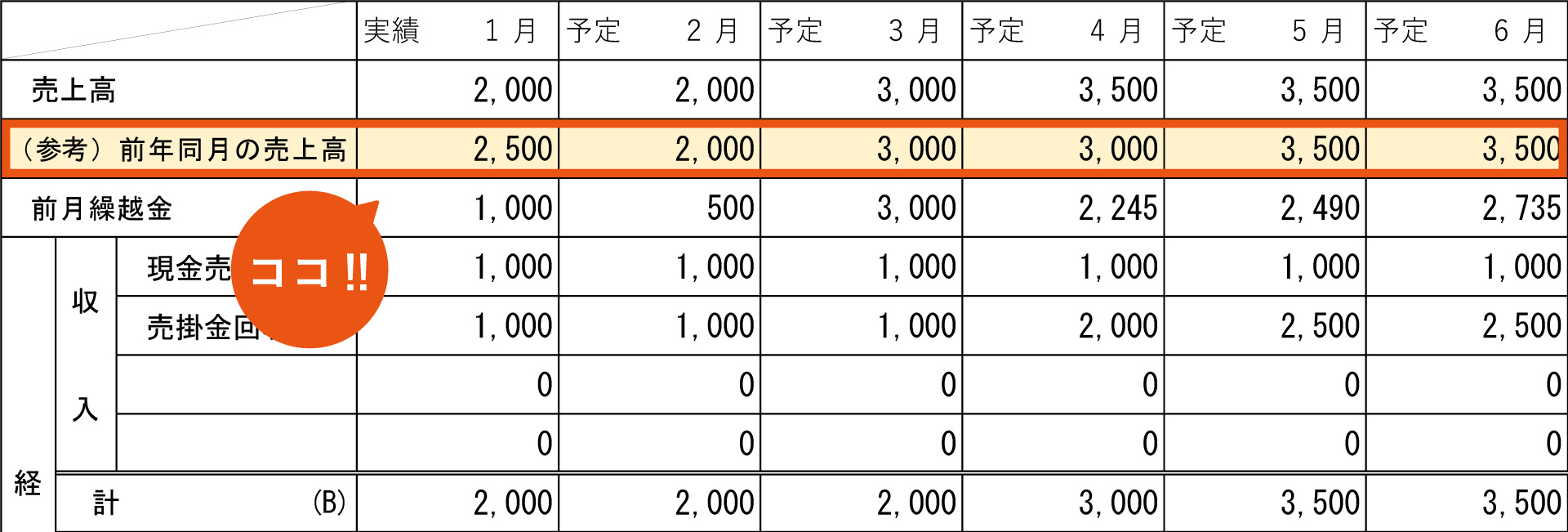

ステップ3.前年同月の売上高の入力

前年の売上げ実績がある場合は、前年同月の売上実績を入力していきます。

前年と売上の状況を比較できる為、便利です。

前年の実績がない場合は0と入力してください。

(単位:千円)

ステップ4.前月繰越金欄の入力

前月繰越金を入力していきます。

現金及び預金の前月末時点での残高を入力します。

1列目を1月としている場合は、前月の12月末時点での現金及び預金の残高を入力します。

試算表の貸借対照表で確認するか、通帳の前月末時点の残高と手元にある現金の合計を入力します。

これから事業を開始する方は、事業用通帳の残高・手元現金の合計を入力します。

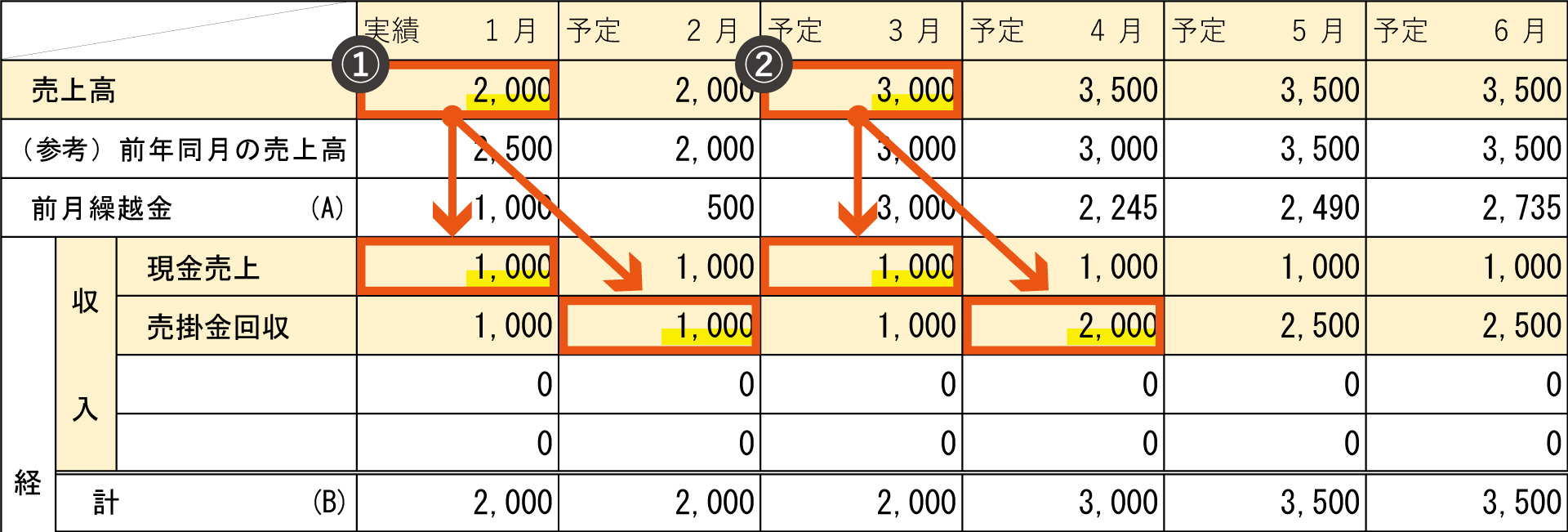

ステップ5.収入の入力

収入の欄には、実際に入ってくるお金を入力します。

ステップ2で入力した売上高に対応するようにします。

1列目の実績の欄には、実際に入金された金額を入力するようにしてください。

現金で入金になる売上と、売掛金の回収は分けて入力します。

売掛金の回収時期を想定して、対応する月に入力します。

1月の売上実績:2,000千円

うち現金売上:1,000千円

うち売掛金:1,000千円

売掛金の回収条件:当月末締め、翌20日回収

3月の売上目標:3,000千円

うち想定される現金売上:1,000千円

うち想定される売掛金:2,000千円

売掛金の回収条件:当月末締め、翌20日回収

(単位:千円)

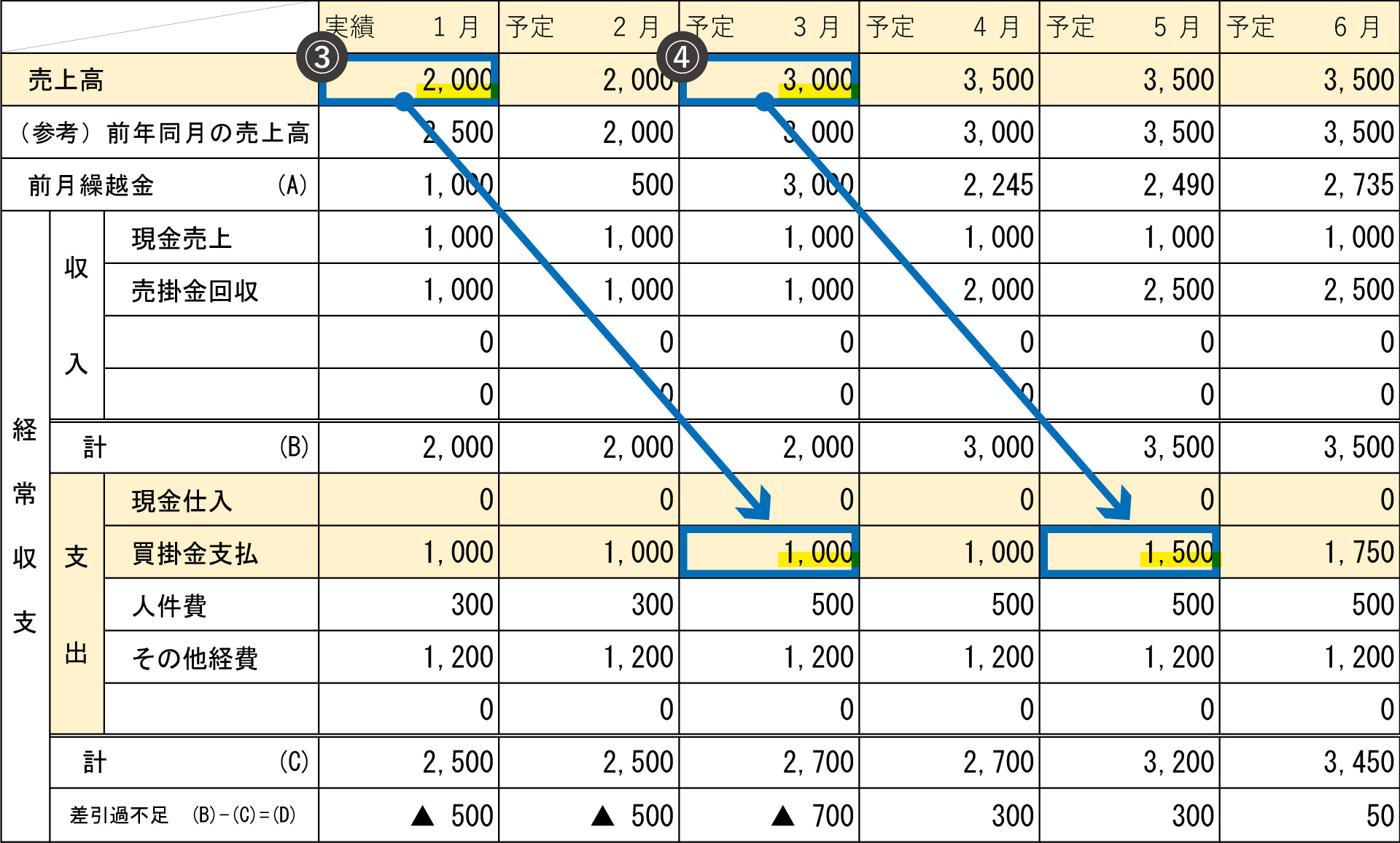

ステップ6.支出(現金仕入れ・買掛金支払)の入力

支出の欄には実際に、出ていくお金を入力します。

ステップ2で入力した売上高に対応した、現金仕入れと買掛金支払を入力します。

実績がある場合には、実際に出ていった経費の金額を入力してください。

1月の売上実績:2,000千円

仕入額(原価率50%):1,000千円

うち現金仕入れ:0円

買掛での仕入れ:1,000千円。

買掛金の支払い条件:当月末締め、翌々10日回収

3月の売上目標:3,000千円

仕入額(原価率50%):1,500千円

うち現金仕入れ:0円

買掛での仕入れ:1,500千円

買掛金の支払い条件:当月末締め、翌々10日回収

(単位:千円)

ステップ7.支出(人件費・その他経費)の入力

出ていく経費について入力します。

実績部分には、実際に出ていった経費の金額を入力してください。

人件費や経費は発生したタイミングではなく、実際にお金が出ていくタイミングで入力します。

1月分の給与の支払いは、2月20日になるため、2月に計上します。

(単位:千円)

ステップ8.経常外収入・経常外支出の入力

本業とは異なる収入や支出があれば入力します。

例えば、補助金や給付金の収入、資産を売却した際の収入などです。

一方、経常外支出は、設備投資をした際の支出や、貸付金、有価証券の購入などによる支出のことです。

将来予定されている、補助金の入金や、設備投資があれば、入力しましょう。

(単位:千円)

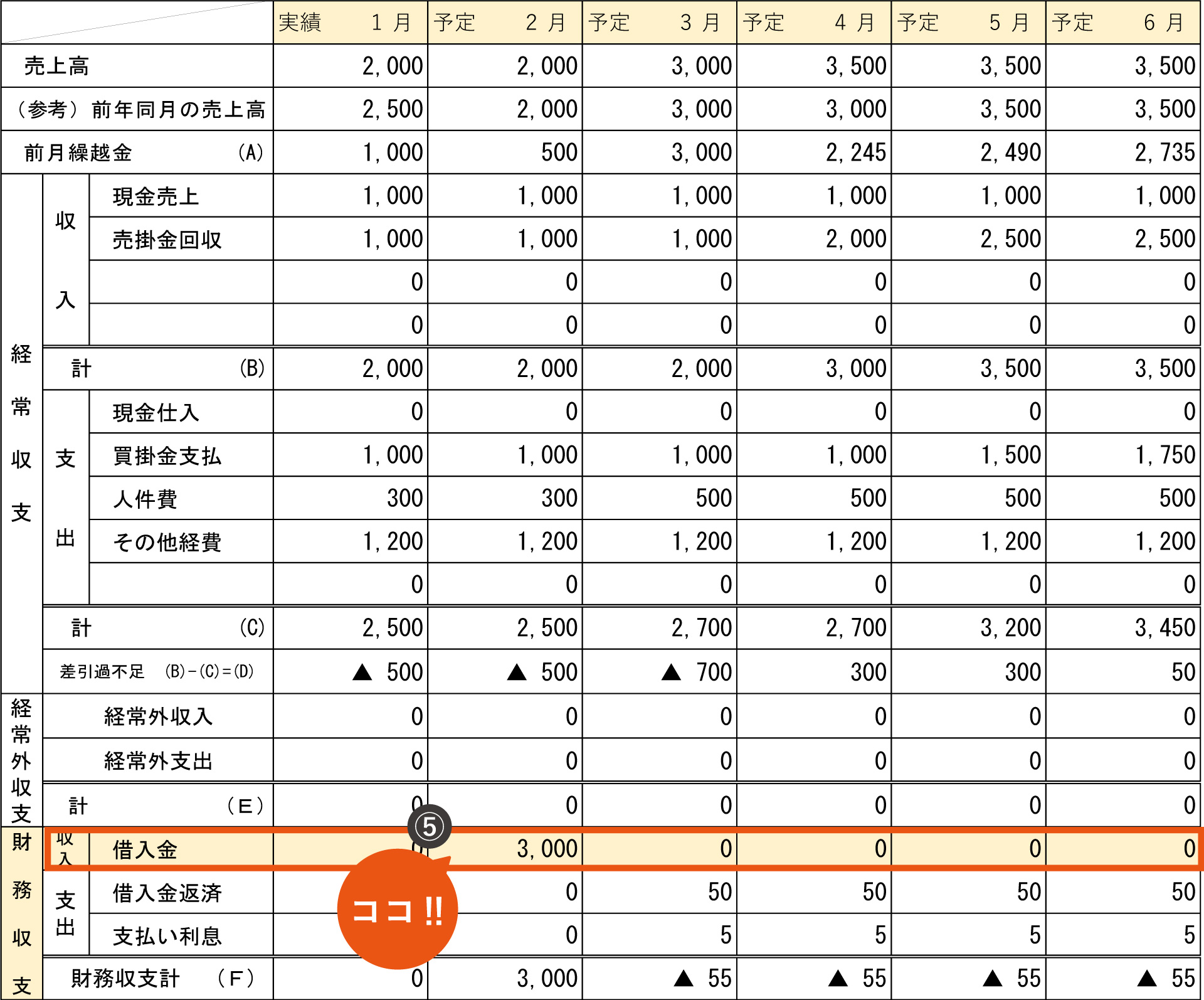

ステップ9.財務収支(収入)の入力

融資などの借入金の入金を入力します。

これから融資を受ける場合、借入希望月に希望金額を入力します。

2月に300万円の借入希望

(単位:千円)

ステップ10.財務収支(支出・借入金返済)の入力

借入金の毎月の返済額を入力します。

運転資金の場合の返済期間は原則5年ですので、60回で返済していきますので、

毎月の返済金額は、次の計算式でも求めることができます。

借入希望額÷60回=毎月の返済金額

既に借入があり、返済の負担がある場合は、既存の借り入れと新たな借入の返済金額を足して入力します。

(単位:千円)

ステップ11.財務収支(支出・支払い利息)の入力

借入に係る利息を入力していきます。

既に借入がある場合は、既存の借入利息と新たな借入の利息を合算した金額を入力します。

新たな借入の利息は次の計算式で求めることができます。

融資希望額×借入利息(年利)÷12カ月=借入利息(月額)

300万円×借入利息(年利)2%÷12カ月=5千円

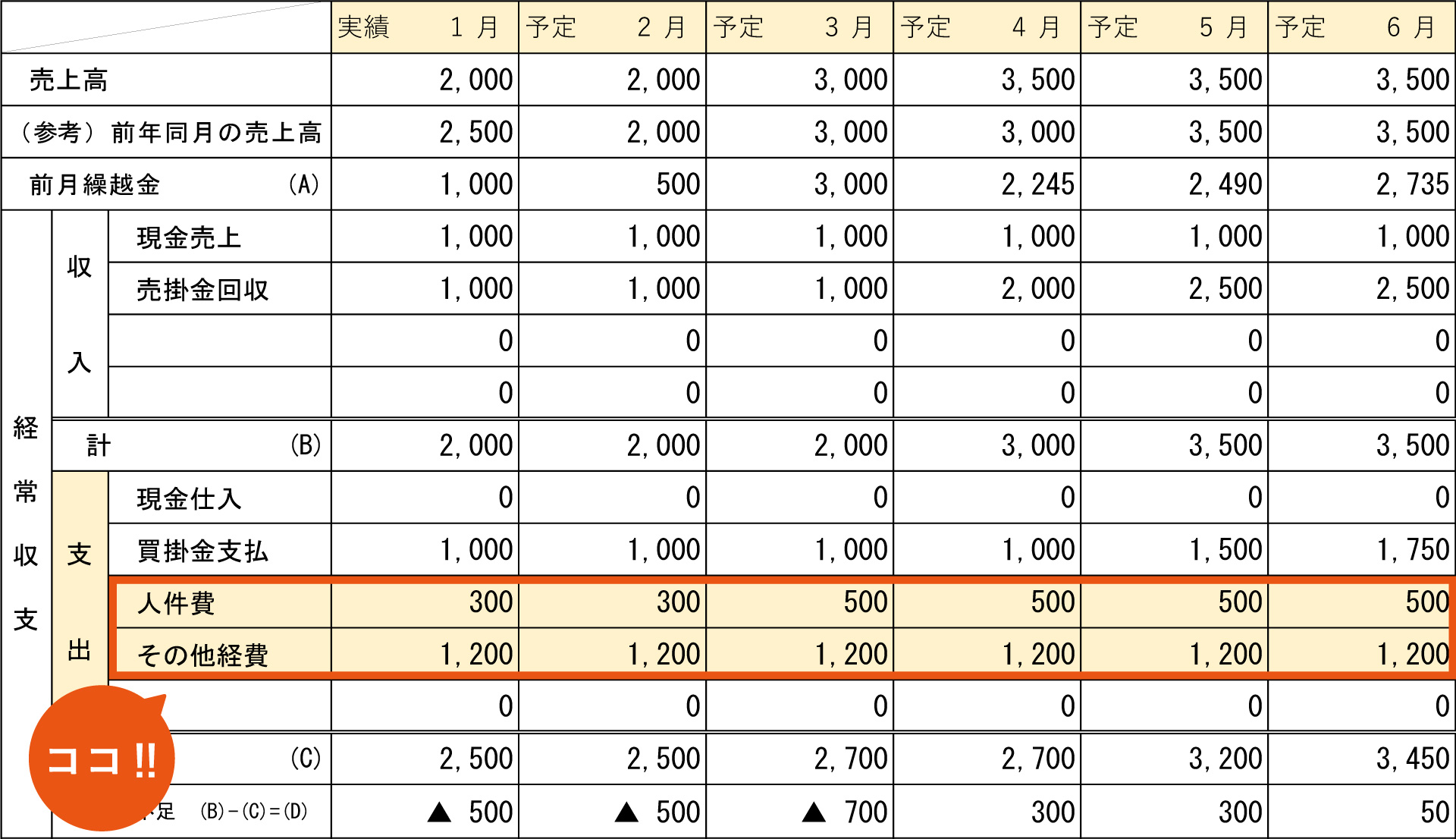

以上で、資金繰表の完成です。

(単位:千円)

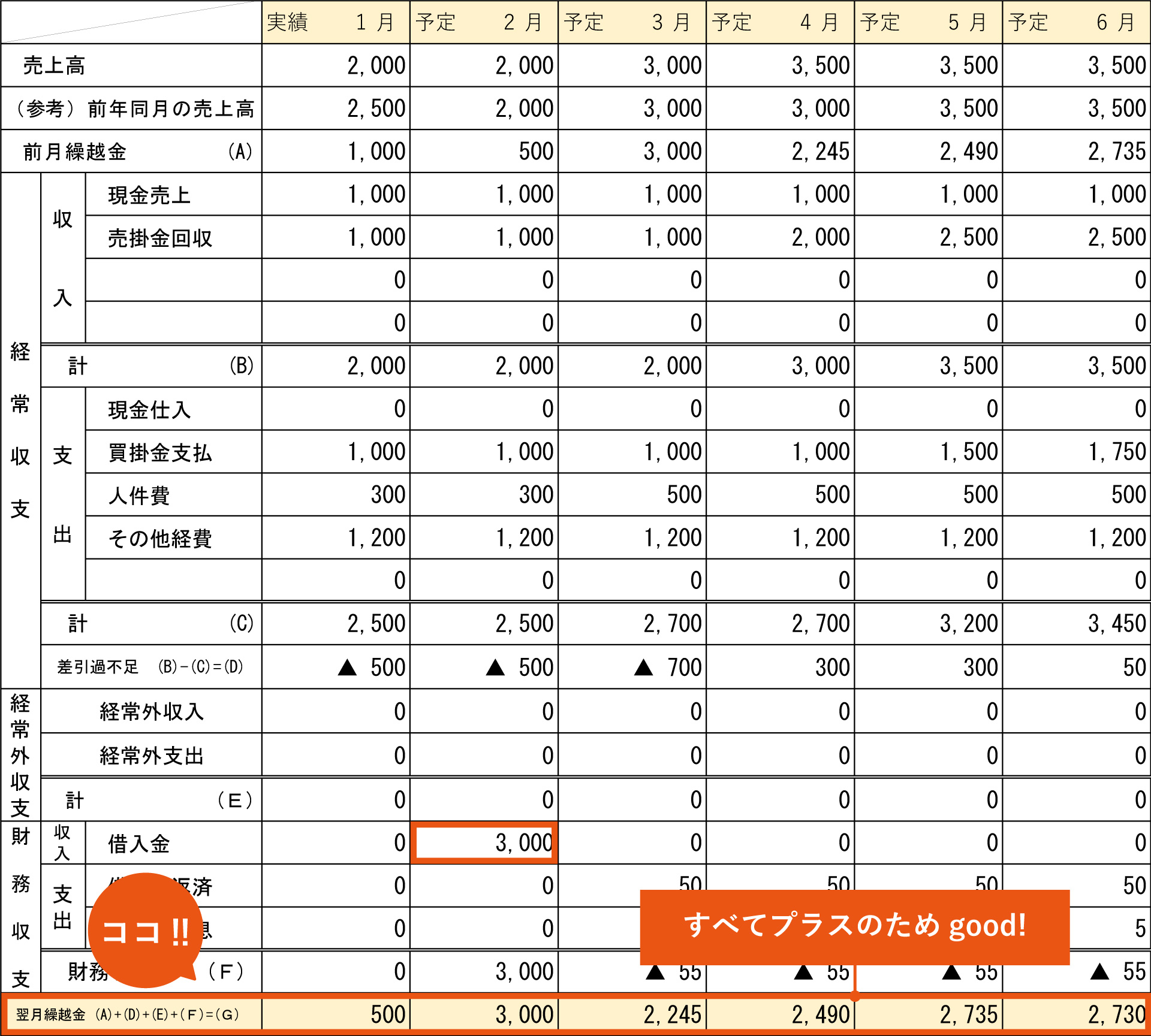

ステップ12.翌月繰越金額の確認

翌月繰越金額が必ず+になるように計画を立てましょう。

翌月繰越金額の欄が-になっているということは、資金繰りが回っていない証拠です。

例として、2月に300万円の融資を受けた場合と、融資を受けなかった場合を比較してみます。

【2月に300万円を融資を受けた場合】

しっかりと+で推移しており、資金繰りが安定しています。

(単位:千円)

【融資を受けなかった場合】

一方で融資を受けなかった場合は、3月以降マイナスで推移しています。

6月になればプラスになるものの、この間事業を続けることが困難な状態であることが一目でわかります。

(単位:千円)

コツその3.運転資金の資金使途の根拠を提示する【何のためにいくら必要なのか?】

何のためにいくら必要なのかを根拠を明確に提示しましょう。

具体的には、売上に繋がる契約書や発注書、仕入れや材料費の見積、人件費や地代家賃など毎月の固定費の目安を提示できるようにします。

運転資金の場合は、設備資金と違い、具体的に「購入する物」がないため、説明が難しいですが、

「○○万円の売上を上げるために、これだけの費用がかかります。」

「売上の入金が3カ月後なので、3カ月事業を継続するための費用がこれだけ必要です。」

ということの根拠を示し納得してもらうことが重要となってきます。

ここで必要な根拠とは、売上○○万円を上げることのできる根拠と、そのためにいくら仕入れや原価、経費が必要なのか根拠の両方が必要になります。

ただ、運転資金と一言で表現しても、業種によってその用途や金額、考え方は大きく変わります。

運転資金が特に必要とされる、卸売業・製造業・建設業と、運転資金は必要ないと言われている飲食店・美容室などの店舗型サービス業が運転資金で融資を受けるケースで解説していきます。

【卸売業・製造業が運転資金の融資を受ける場合の根拠資料の準備】

| 業種 | 用意すべき根拠資料 |

| 卸売業 | 【売上の根拠資料の例】 |

| 製造業 |

卸売業の場合、商品を仕入れて在庫として保管し、掛け売りで販売するため、売上代金の入金に時間がかかります。

製造業の場合は、商品の受注を受けてそれに見合った材料の仕入れを行い製造して出荷、掛け売りで販売するため、売上代金の入金に時間がかかります。製造業の場合は、製造に一定の期間がかり、商品の完成品だけでなく材料や仕掛品も在庫として保管している必要があるため、常に数カ月分の運転資金がないと事業が継続できなくなってしまう業種の代表です。

どちらの業種も、売上代金が入金になるまでの間の仕入れの代金や人件費などの運転資金が必要です。

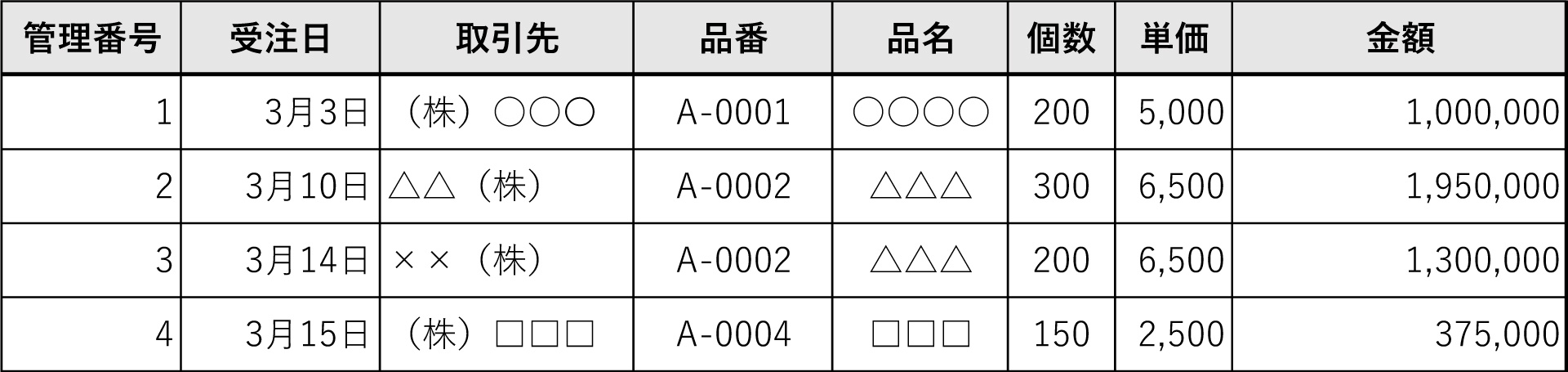

この場合、融資を申し込む際に、商品の受注一覧表や取引先からの発注書・取引先へ発行した見積書等を提出しましょう。受注一覧表とは、商品の受注を一覧表にしたものです。複数の取引先がある場合は、受注明細表にまとめて提出をしましょう。受注一覧表を提出することで、「既にこれだけ受注があり、売上の見込みが立っているから返済には問題ない」ということを示すことができます。

【受注一覧表の見本】

売上が増加していれば、必要になる資金も増加します。

こういった時に、売上だけを見てしまっていると、手元の現金が不足して、売上は増加しているのに、経費の支払いができなくなり倒産してしまう、【黒字倒産】という事態に陥ってしまいます。

事業急成長している時こそ、お金の動きをしっかりと把握し、適切に融資の申込を行っていきましょう。

【建設業が運転資金の融資を受ける場合の根拠資料の準備】

| 業種 | 用意すべき根拠資料 |

| 建設業 | 【売上の根拠資料の例 】 ・工事請負契約書 ・発注書 ・工事受注明細書 【経費の根拠資料の例】 ・資金繰り表 ・仕入れ、材料費の明細や見積書 |

建設業の場合、工事の代金が全額入金されるまでに時間がかることが多いです。

その間の材料費や人件費を運転資金として融資を申し込む際には、工事請負契約書や発注書などの書面を提出することで、工事の規模や売上金額、売上の入金までの期間を示すことができます。

それらを示すことで、工事を完成させるために必要な材料費や、売上代金の入金までの期間の必要な人件費の金額の根拠が明確になります。

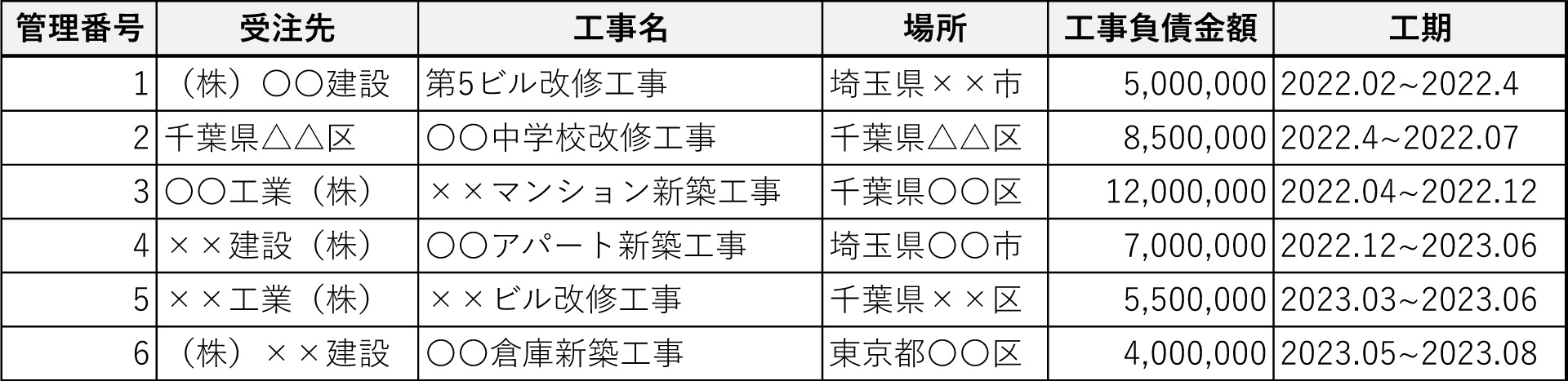

複数工事の案件を既に受注している場合は、工事受注明細表にまとめて提出をしましょう。

工事受注明細表とは、工事の発注や、契約を一覧表にしたものです。

工事受注明細表を提出することで、「既にこれだけ受注があり、売上の見込みが立っているから返済には問題ない」ということを示すことができます。

【建設業の工事受注明細表の見本】

【店舗型サービス業が運転資金の融資を受ける場合の根拠資料の準備】

| 業種 | 用意すべき根拠資料 |

| 飲食店 美容室 エステ など現金取引がメインの店舗型サービス業 | 【売上根拠】 ・集客戦略(広告による集客効果が説明できるものなど) 【経費の根拠】 ・資金繰り表 ・広告宣伝費の見積 ・仕入れ、材料費の明細や見積書 |

飲食店や美容室など店舗型サービス業の場合、ほとんどが現金取引で在庫を抱えることがほとんどありません。そのため運転資金が必要ない業種とされていますが、運転資金の融資が受けられないわけではありません。

店舗型サービス業が必要とする運転資金は、売上を安定させるまでにかかる費用のことです。

開業時や、売上が悪化したときに運転資金が不足し、融資が必要になります。

店舗型サービス業が、運転資金の融資を受けるためには、売上を安定させるまでに必要な費用を明確にしましょう。例えば、安定させるために集客が必要なのであれば、広告をかける必要があります。

その広告は、具体的にどのようなもので、どれくらいの集客効果があるのかを示す必要があります

広告宣伝費については、費用対効果をしっかりと説明できるようにしましょう。

店舗型サービス業は、運転資金が必要ない業種とは言われていますが、家賃や人件費など固定費の支出は、売上がたとえ0だったとしても出て行ってしまうものです。

昨今の感染症蔓延などの影響で苦しんだ事業者の方も多く、運転資金として手元の現金を充実させておきたいという事業者の方も多く、実際に融資を相談も多いです。

社内での確認にもなりますので、資金使途を明確にし、その根拠となる書類をしっかり揃えましょう。

コツその4.金融機関の選定【どこに申し込む?】

運転資金の融資に最もおすすめの金融機関は日本政策金融公庫です。

日本政策金融公庫は、創業間もない事業者や個人業主、中小企業にも積極的に融資を行ってくれます。

無担保無保証人で融資が受けられる融資制度があったり、まずは相談に乗るといったスタンスで迎え入れてくれたりとメリットが多いです。

初めて融資を受ける場合や、融資に不安があるという方は、まずは日本政策金融公庫に融資申し込みを行ってください。

次におすすめなのは信用金庫です。

信用金庫は通常、地域密着型であり、地域で事業を営む経営者のパートナー的存在です。

親身に相談に乗ってくれる傾向があります。融資相談の他、経営に関するアドバイスも受けられます

今後事業をしていく上で、力強いパートナー的存在になってくれますので、既に日本政策金融公庫で融資を受けている方や、金融機関との付き合いをしたいといった方は、信用金庫に融資相談に行くことをおすすめします。

2.運転資金の融資を受ける際の3つの注意点

融資の審査通過とは別に、知っていなければいけない注意点があります。

実際に融資申し込みを行う前に、下記の項目に目を通しておいてください。

2-1.金融機関からの融資の場合実行まで時間がかかる

金融機関に融資申し込みを行ってから、資金が銀行口座に振り込まれるまでに3週間〜2ヶ月程度のタイムラグが生じます。

その理由は、金融機関が「この融資が本当に必要なのか・確実に返済できるのか」を調査するためです。

ですから運転資金の融資が必要になったら、逆算して早めに動き出さなくてはなりません。

「明日融資・即日融資」はほぼ不可能です。

融資申し込みを行ってから資金獲得までに時間がかかることを意識しておきましょう。

2-2.事業の急成長時こそ注意が必要!

事業が急成長すれば、売上同様に運転資金も増加します。

売上ばかり見て、喜んでいるとあっという間に資金が不足するなんてこともあります。

これまでと同様の運転資金では賄いきれませんので、売掛金の回収サイトと買掛金の支払いサイトを資金繰り表を使い、しっかりと把握しておくようにしましょう。

売掛金の回収よりも、買掛金の支払いが先になると、資金繰りが悪化します。

可能であれば、取引先に交渉をして売掛金の回収を先に、買掛金の支払いが後になるようにしましょう。

2-3.ノンバンクやビジネスローンは絶対NG!

ノンバンクやビジネスローンはおすすめしません。

日本政策金融公庫や信用金庫等と比較して融資審査が緩く、融資実行までの期間が短いため、今すぐ資金が必要というケースで利用されることもあります。

しかし金利が非常に高く返済が困難になったり、今後の融資審査に響いたりとデメリットが多いのも事実です。

ノンバンクから融資を受けた経歴があると、金融機関からは「急ぎで資金が必要になった=計画性がない」として、良くない印象をもたらします。

近い将来は高金利で悩まされ、その後は長期間に渡り融資審査に影響を与える可能性があります。

このように自分の首を絞める羽目になってしまいますので、ノンバンクやビジネスローンは可能な限り避けてください。

まとめ

いかがでしたでしょうか?

運転資金の融資を受けるためのコツは、次4つです。

コツその2.資金繰り表を作成する【お金の出入りを明確にする】

コツその3.資金使途の根拠を提示する【何のためにいくら必要なのか?】

コツその4.金融機関の選定【どこに申し込む?】

決して失敗のできない運転資金の融資は、かなり慎重に行う必要があります。

4つのコツを抑え、しっかりと準備をしてから融資申し込みをするようにしましょう。

少しでも不安がある方、資金繰り表の作り方がわからない方は、融資の専門家に依頼することをおすすめします。融資の専門家ならではの視点から、アドバイスを受けることができます。

より確実に運転資金の融資を成功させ、御社の安定・継続した経営を実現していきましょう。

コメント