「創業融資の返済期間、何年に設定するべきか悩んでいませんか?」

融資の返済期間を何年にするかは事業者にとって大きな判断ポイントです。

創業融資制度では、返済期間の最長年数があらかじめ定められています。

各創業融資制度で定められている返済期間の最長は以下の通りです。

【日本政策金融公庫 創業融資(新規開業資金)の返済期間】※2024年4月以降

| ご返済期間 | 設備資金 | 20年以内 <うち据置期間5年以内> |

| 運転資金 | 10年以内 <うち据置期間5年以内> |

【R5年度 東京都中小企業制度融資 創業融資(創業)の返済期間】

| 融資期間 ( )内は据置期間 | 設備資金 | 10年以内(1年以内) |

| 運転資金 | 7年以内(1年以内) |

結論:返済期間はできる限り最長に設定することをおすすめします。

これにより、月々の返済負担が軽減され、資金繰りの安定が図りやすくなります。

しかし、返済期間を長くした場合、毎月の返済負担は少なくなりますが利息の負担が心配になりますよね。

このように、返済期間を最長にすることによるデメリットも存在します。

そこで今回は、返済期間を最長にすることによるメリット・デメリットをお伝えしながら、なぜ最長にすべきなのかや、返済期間の決め方について解説していきます。

目次

1.創業融資の返済期間の概要

創業融資の返済期間を最終的に決定するのは金融機関ですが、融資を受ける事業者の希望を伝えることができます。

実際に日本政策金融公庫の借入申込書には、返済期間を記入する欄が設けられています。

また、事業計画を立てる際にも、融資の返済期間は重要です。

そのため、融資の返済期間は予め事業者自身がある程度、決めておく必要があります。

まずは、創業融資の返済期間の概要について解説していきます。

1-1.設備資金と運転資金の返済期間の目安

結論、創業融資の場合、設備資金の返済期間は5~10年、運転資金の返済期間は5~7年で設定されるケースが多くなっています。

このように返済期間について説明をすると、「日本政策金融公庫のHPには20年と書いてあった」などとご指摘を受けます。

確かに、融資制度の概要を見ると返済期間の欄には、下記のように設備資金20年以内と運転資金10年以内などと、融資金の使用目的に分けて返済期間の最長年数の記載がされています。(※2024年4月より運転資金の返済期間が7年以内から10年以内に変更となりました。)

利用する金融機関や、融資制度により返済期間の最長年数は異なってきますが、こればあくまで最長の返済期間であり、融資の返済期間は事業計画や、購入する設備の内容などによって変わってきます。

それらを考慮した結果、創業融資の場合は設備資金の返済期間は5~10年、運転資金の返済期間は5~7年で設定されるケースが多いのです。

【日本政策金融公庫 創業融資(新規開業資金)の返済期間】※2024年4月以降

| ご返済期間 | 設備資金 | 20年以内 <うち据置期間5年以内> |

| 運転資金 | 10年以内 <うち据置期間5年以内> |

日本政策金融公庫.「新規開業資金」.https://www.jfc.go.jp/n/finance/search/01_sinkikaigyou_m.html,(参照2024/4/19)

【R5年度 東京都中小企業制度融資 創業融資(創業)の返済期間】

| 融資期間 ( )内は据置期間 | 設備資金 | 10年以内(1年以内) |

| 運転資金 | 7年以内(1年以内) |

東京都産業労働局.「東京都中小企業制度融資一覧(令和5年4月1日版)」.itiran.pdf (tokyo.lg.jp),(参照2023/8/30)

設備資金の返済期間に20年以内といった記載がありますが、購入する設備の耐用年数(償却期間)に準じて決められるため、自社で建物を建てるなど大規模な設備を購入しない限り設備資金の返済期間を20年に設定することは現実的ではありません。

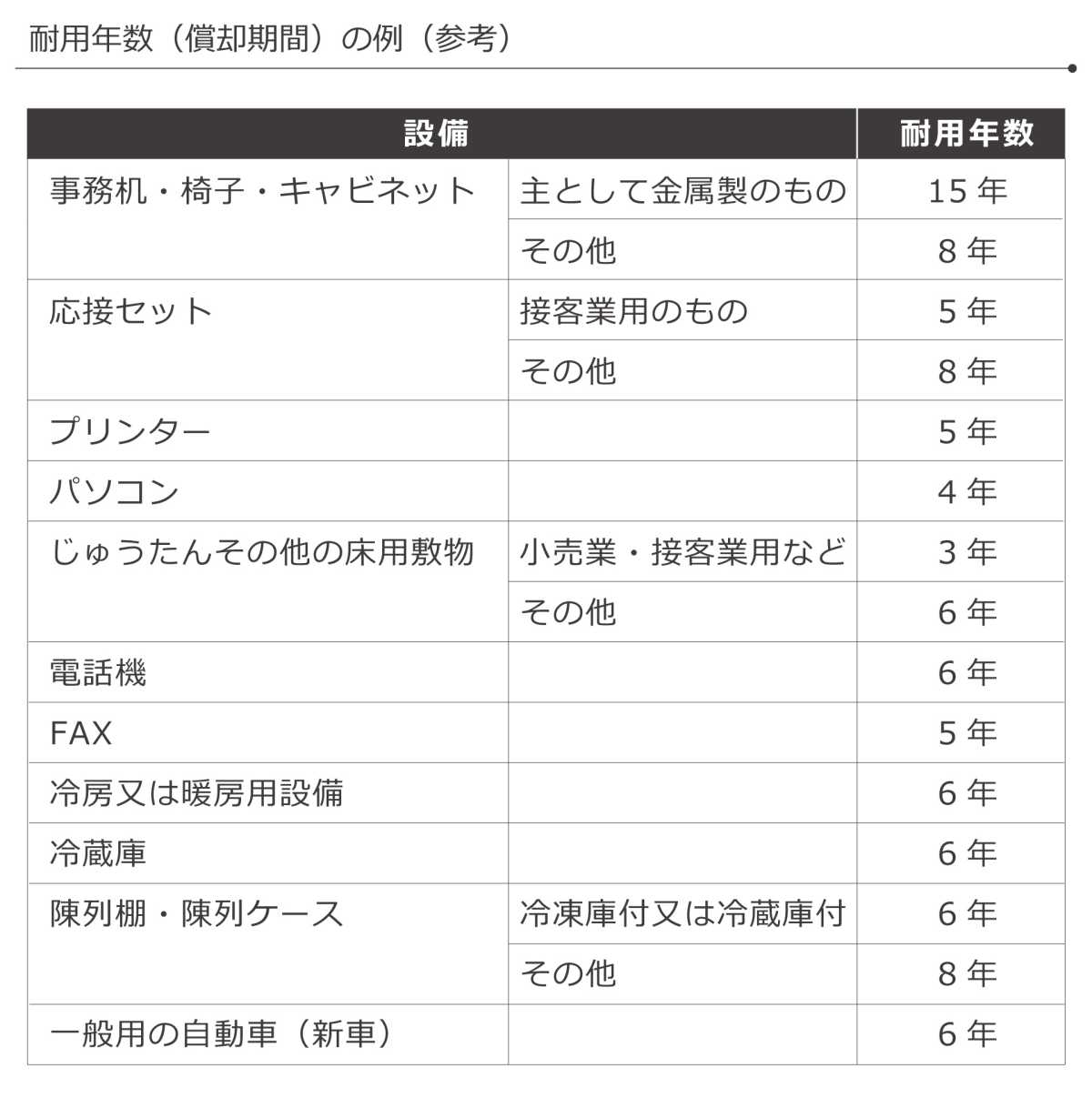

創業時に想定される設備の耐用年数(償却期間)はおおよそ3年~8年のものが多いです。

“用語解説”

- 設備資金とは

「事業に関わる設備を購入するための資金」で、具体的には内外装の改装費・車両や土地/空調設備などの機械購入費・パソコンや事務用品などのことです。 - 運転資金とは

「事業を経営する上で継続していくのに必要な資金」で、具体的には人件費や家賃・商品の仕入れ費・消耗品費・水道光熱・ホームページ作成や運営などの外注費・広告やスポンサー活動などの宣伝広告費や社会保険料などのことを指します。 - 耐用年数(償却期間)とは

「その設備やものを使用できる期間」のことです。

設備やものは年数が経過するごとに劣化していきますが、「普通に使っていれば、だいたいこれくらいの年数は壊れずに使うことができるよね」という年数を国税庁が共通のルールとして定めたもので通常は税務の処理の際に用いられます。

例えば、一般的な事務所や飲食店の店内の内装工事や備品の耐用年数は内容にもよりますが、次の様に多くのものが3年~8年の耐用年数(償却期間)に当てはまります。 ※詳しい耐用年数については専門家に問合せてください。

※詳しい耐用年数については専門家に問合せてください。

1-2.据置期間とは

据置期間とは、融資の返済の際に一定の期間、元金の返済はせずに利息のみを支払う期間のことです。

創業融資は、1~2年間の据置期間を設定することができます。

据置期間の設定は任意ですが、事業が軌道に乗るまでの6カ月程度は据置期間を設けることをおすすめします。

逆に創業当初から6カ月以上の据置期間を希望することはおすすめしません。

6カ月で軌道に乗せられない事業は、融資審査において不安要素になります。

6カ月以上の据置期間を設けなければならない特別な理由がある場合は、しっかり説明ができるようにしましょう。

ただし、据置期間を設ける・設けない、据置の期間を決定するのは金融機関です。

事業の規模や売上の計画、融資金の使い道などによって判断されます。

希望の据置期間を設けられない可能性もありますが、希望として伝えるようにしましょう。

6カ月の据置期間を設けた場合の返済のシミュレーションは下記の通りです。

【据置期間を6カ月設けた場合の返済シミュレーション】

融資額:1,000万円

返済方法:元金均等

返済期間:7年(うち据置期間6カ月)

金利:2%

| 元金 | 利息 | |

| 1ヶ月目 | 0円 | 16,666円 |

| 2ヶ月目 | 0円 | 16,666円 |

| 3ヶ月目 | 0円 | 16,666円 |

| 4ヶ月目 | 0円 | 16,666円 |

| 5ヶ月目 | 0円 | 16,666円 |

| 6ヶ月目 | 0円 | 16,666円 |

| 7ヶ月目 | 128,205円 | 16,666円 |

| 8ヶ月目 | 128,205円 | 16,452円 |

9ヶ月目 | 128,205円 | 16,239円 |

| ・ ・ ・ | ・ ・ ・ | ・ ・ ・ |

※あくまで目安です。

以上が、創業融資における返済期間の概要です。

重要なポイントは次の3つです。

①設備資金と運転資金で返済期間の最長期間が異なること。(※融資制度により異なる)

設備資金:10~20年以内

運転資金:10年以内

②創業融資の場合、下記の返済期間になるケースが多いこと。

設備資金:5~10年

運転資金:5~7年

③元金の返済が猶予される据置期間が設けることができること。(据置期間6カ月推奨)

この3つを理解した上で、実際の返済期間の決め方について解説していきます。

2.創業融資の返済期間の決め方

融資の返済期間を決める時には以下の2つの考え方があります。

①返済期間を長期にして資金繰りに余裕を持たせる

②返済期間を短期にして利息の支払いを抑える

それぞれのメリット・デメリットを理解して返済期間を決めていく必要があります。

詳しく解説していきます。

①返済期間を長期にして資金繰りに余裕を持たせる

融資の返済期間を長期にすることによるメリット・デメリットは次の通りです。

【メリット】

返済期間を長期に設定すると、毎月の返済額が少額になるため資金繰りに余裕ができます。

創業当初は、想定より売上が上がらないなど不安がつきものです。

しかし融資の返済は、売上の状況に関わらず行っていかなければなりません。

融資の返済は、売上から経費を引いた「利益」の中から行っていきます。

仮に利益が15万円でていたとしても、毎月の融資返済額が20万円だった場合、5万円のマイナスになってしまいますよね。

返済期間を長期に設定し、毎月の返済額を少額に抑えることは、安定した経営につながるのです。

1,000万円の融資を7年で返済した場合と3年で返済した場合の毎月の返済額を比較してみます。

【返済額のシュミレーション】

融資額:1,000万円

返済方法:元金均等

金利:2%

7年返済(うち据置期間6カ月) | 3年返済(うち据置期間6カ月) | |

| 返済金額(元金+利息) | 返済金額(元金+利息) | |

| 1ヶ月目 | 16,666円 | 16,666円 |

| 2ヶ月目 | 16,666円 | 16,666円 |

| 3ヶ月目 | 16,666円 | 16,666円 |

| 4ヶ月目 | 16,666円 | 16,666円 |

| 5ヶ月目 | 16,666円 | 16,666円 |

| 6ヶ月目 | 16,666円 | 16,666円 |

| 7ヶ月目 | 144,871円 | 349,999円 |

| 8ヶ月目 | 144,657円 | 349,444円 |

| 9ヶ月目 | 144,444円 | 348,888円 |

| ・ ・ ・ | ・ ・ ・ | ・ ・ ・ |

【デメリット】

デメリット1.利息の負担が増加する

返済期間を長期に設定すると、毎月の返済額が少額になる一方で利息の負担が増加します。

1,000万円の融資を7年で返済した場合と、3年で返済した場合の利息の総額を比較してみます。

【利息の総額シミュレーション】

融資額:1,000万円

返済方法:元金均等

金利:2%

| 7年返済 (うち据置期間6カ月) | 3年返済 (うち据置期間6カ月) | |

| 利息総額 | 758,290円 | 358,316円 |

差額:758,290円-358,316円=399,974円

デメリット2.追加融資が受けられるタイミングが遅れる

融資の返済期間を長期にすると、追加融資が受けられるようになるタイミングが遅くなります。

原則として追加融資が受けられるタイミングは、既存の融資の返済が30%以上終えてからになります。

1,000万円の融資を7年で返済する場合、30%の300万円の返済が終わるのは、約2年半後になります。

1,000万円の融資を3年で返済する場合は、約1年と3カ月後には30%にあたる300万円の返済を終えているので、追加融資が受けられる可能性がでてきます。

※追加融資が受けられるか否かは、融資の返済実績のみだけではなく追加融資申込時の経営状況など総合的に判断されます。

必ずしも30%以上の返済を終えているから追加融資が受けられるとは言えませんので注意してください。

【返済期間を長く設定すべきケース】

以上のメリット・デメリットを踏まえると、創業融資を受ける方は基本的に返済期間をなるべく長く設定することをおすすめします。

返済期間を何年にすべきか迷ったら、返済期間10年(うち据置期間6カ月)で希望を出すことをおすすめします。

2024年度より運転資金の返済期間が最大10年まで設定可能となったため、最長の10年がおすすめです。

創業融資の申し込み時に作成する事業計画書の数値計画も返済期間10年(うち据置期間6カ月)で作成してみましょう。

※融資制度上、運転資金の返済期間の最長が5年の場合は最長の5年にしてください。

※自社で建物を建てるなど大規模な設備を購入する場合は、さらに長い返済期間で設定することをおすすめします。

詳しくは専門家に相談してください。

創業時は、売上も不安定です。

想定していたより「売上が上がらない」、「経費が多くかかってしまった」なんてこともよくある話です。

そのため、創業当初は資金繰りの安定を第一とすべきです。

返済期間をなるべく長く設定し、毎月の返済負担を抑え、より多くの現金を手元に残るようにしてください。

据置期間も最大限活用しましょう。

支払う利息の負担は大きくなりますが、利息の負担を考えて無理な返済計画を立てて経営が苦しくなってしまうより、利息を支払う代わりに、安定した経営を手に入れると考えるべきだと考えます。

「利息=事業をつぶさないための保険」と考えてもいいでしょう。

②返済期間を短期にして利息の支払いを抑える

融資の返済期間を短期にすることによるメリット・デメリットは次の通りです。

【メリット】

メリット1.利息の負担が軽減される

返済期間を短期にすると、利息の負担が軽減されます。

1,000万円の融資を7年で返済した場合と、3年で返済した場合の利息の総額を比較してみます。

約40万円の差が生まれます。

【利息の総額シミュレーション】

融資額:1,000万円

返済方法:元金均等

金利:2%

| 7年返済 (うち据置期間6カ月) | 3年返済 (うち据置期間6カ月) | |

| 利息総額 | 758,290円 | 358,316円 |

差額:758,290円-358,316円=399,974円

メリット2.追加融資が受けられるタイミングが早くなる

返済期間を短期にすることで、追加融資が受けられるタイミングが早くなり事業の成長スピードがアップします。

追加融資が受けられるタイミングは、既存の融資の返済を30%以上終えてからになります。

返済期間が短ければその分、追加融資のタイミングも早めることができます。

融資は、返済実績を積むことで会社の信用度が増し、融資金額が増えたり、金利など融資条件が良くなります。

その結果、事業の成長スピートが早くなる可能性があります。

【デメリット】

返済期間を短期にすると、毎月の返済負担が増加します。

融資の返済は、売上の状況に関わらずやってきます。

無理な返済計画を立てていると、最悪の場合、返済が滞ってしまい、事業の継続自体が危ぶまれてしまいます。

【返済期間を短く設定すべきケース】

以上のメリット・デメリットを踏まえると、現金が潤沢にあり、たとえ売上が数カ月0であっても余裕を持って返済ができる自信がある場合は、返済期間を短く設定しても良いでしょう。

3.まとめ

いかがでしたでしょうか?

今回は、創業融資の返済期間の概要と決め方について解説しました。

創業融資を受けるなら、返済期間はなるべく長期に設定し資金繰りに余裕を持たせることをおすすめします。

返済期間を、長期にすることで利息の負担は増加しますが、毎月の返済負担を軽減することができます。

売上や経営が不安定な創業時は、毎月の返済負担はなるべく少なく、より多くの現金を手元に残るようにし、資金繰りの安定に努めることをおすすめします。

さらには、その現金を事業を拡大するための投資に充て、事業の成長スピードをアップさせていていきましょう。

コメント