会社設立のメリットを理解することは、これから会社設立する方にとって、はじめに理解しておくべき基本のポイントです。この記事では、会社設立と個人事業主としての開業の違いを、メリットを詳細に比較して、どちらが自分にとって最適な選択肢かを見極めるためのガイドラインを提供します。

会社設立か、個人事業主として開業するかの選択

事業を始める際には、会社を設立するか、個人事業主として開業するかの選択が重要です。それぞれにはメリットとデメリットがあり、自分のビジネスモデルや将来の目標に合わせた選択が求められ、まずは、次の4つのメリットを確認する必要があります。

会社設立の4つのメリット

①節税効果がある

②社会的信用性が高まる

③人材採用面で有利

④個人資産の差し押さえを受けない

この4つのメリットの中でも、最大のメリットは、節税効果があるということです。

利益が600万円、1,000万円、1,400万円、2,000万円の4つのシナリオを通じて、節税効果の実際を具体的な数値で示しました。これにより、会社設立の経済的メリットが明確になります。

この記事では、会社設立のメリットを詳細に解説し、節税手法をはじめとする具体的な戦略を提供します。また、会社設立のデメリットも考慮し、総合的な判断ができるようになります。

起業に関する専門知識を持つ税理士が、図解を用いてわかりやすく解説します。この記事を通じて、会社設立の決断を下すための基礎知識がつき、会社設立した方が良いのかの明確な判断ができるようになります。

最後までご覧いただき、あなたのビジネスが成功へと導かれるようサポートします。起業の専門家である税理士が解説していきます。

1.会社設立をする場合の4つのメリット

会社設立の最大のメリットは、個人事業主と比べると、会社設立した方が節税効果が最大化できることです。

しかし、節税効果以外にも会社設立するメリットがあります。

会社設立のメリットは、次の4つです。

1-1.節税効果がある

1-2.社会的信用性が高まる

1-3.人材採用面で有利

1-4.個人資産の差し押さえを受けない

それぞれ詳しく解説していきます。

1-1.節税効果がある

(事例2)所得が1,000万円

(事例3)所得が1,400万円

(事例4)所得が2,000万円

4つの事例を、それぞれ詳しく解説していきます。

事例1.【所得600万円の場合】会社設立の節税効果メリット

| 個人の場合 | 法人の場合 | ||

| 所得税 | 43万円 | 法人税等 | 7万円 |

| 住民税 | 43万円 | 所得税(2人分) | 20万円 |

| 事業税 | 16万円 | 住民税(2人分) | 38万円 |

| 合計 | 102万円 | 合計 | 65万円 |

<事例1:シュミレーション結果>

個人の場合 102万円 ― 法人の場合65万円= 差額37万円

約37万円の節税効果があります。

事例2.【所得1,000万円の場合】会社設立の節税効果メリット

| 個人の場合 | 法人の場合 | ||

| 所得税 | 118万円 | 法人税等 | 7万円 |

| 住民税 | 78万円 | 所得税(2人分 | 54万円 |

| 事業税 | 36万円 | 住民税(2人分) | 69万円 |

| 合計 | 232万円 | 合計 | 130万円 |

<事例2:シュミレーション結果>

個人の場合 232万円 ― 法人の場合130万円= 差額102万円

約102万円の節税効果があります。

事例3.【所得1,400万円の場合】会社設立の節税効果メリット

| 個人の場合 | 法人の場合 | ||

| 所得税 | 241万円 | 法人税等 | 7万円 |

| 住民税 | 118万円 | 所得税(2人分) | 121万円 |

| 事業税 | 56万円 | 住民税(2人分) | 102万円 |

| 合計 | 415万円 | 合計 | 230万円 |

<事例3:シュミレーション結果>

個人の場合 415万円 ― 法人の場合230万円= 差額185万円

約185万円の節税効果があります。

事例4.【所得2,000万円の場合】会社設立の節税効果メリット

| 個人の場合 | 法人の場合 | ||

| 所得税 | 443万円 | 法人税等 | 7万円 |

| 住民税 | 178万円 | 所得税(2人分) | 236万円 |

| 事業税 | 86万円 | 住民税(2人分 | 156万円 |

| 合計 | 707万円 | 合計 | 399万円 |

<事例4:シュミレーション結果>

個人の場合 707万円 ― 法人の場合399万円= 差額308万円

約308万円の節税効果があります。

まとめ.法人設立の目安である年間所得金額

今回の4つの事例から見ていただいた通り、年間所得が600万円以上から、法人設立のメリットがあります。

1-2.社会的信用性が高まる

一般的には、個人事業主よりも、会社の方が、社会的信用性が高いです。

場合によっては、法人でないと取引をしてくれない会社もあります。

1-3.人材採用面で有利

個人事業より、会社の方が、社会保険(健康保険、厚生年金保険)を完備していることや、制度がきっちりしているという印象が強い会社を選ぶため、会社の方が応募者が多く、優秀な人材を雇用できるといった採用面で有利です。

大企業で働いていた優秀な人材が、個人事業主のところに応募してくる可能性は低いです。

1-4.個人資産の差し押さえを受けない

個人事業主は、借入や仕入などの未払などは、事業主が返済義務を負います。

しかし、会社の場合その責任は、出資の範囲内にとどまり、会社が倒産した場合などでも、形式的には個人に返済義務はありません。

ただし、中小企業では、金額が大きい仕入代金や、金融機関からの融資について、社長個人が連帯保証人になっている場合、返済義務は個人にあります。

2.【金額比較シュミレーション】会社設立のメリット『節税7選』

所得が600万円以上から、会社設立するメリットがあります。そこで、会社設立して節税するには、7つの節税方法があり、より多くの節税手法を攻略することで、より多くの節税が可能となります。

【会社設立のメリット 『節税7選』】

2-1. 給与所得控除を利用して税金を低くすることができる

2-2. 家族に役員報酬を支払い節税することができる

2-3. 2年間消費税を払わずに節税することができる

2-4.赤字を翌期以降に繰り越すことができる

2-5.生命保険を経費にすることができる

2-6.役員社宅で節税することができる

2-7.出張手当で節税することができる

上記の節税方法についてそれぞれ、詳しく解説していきます。

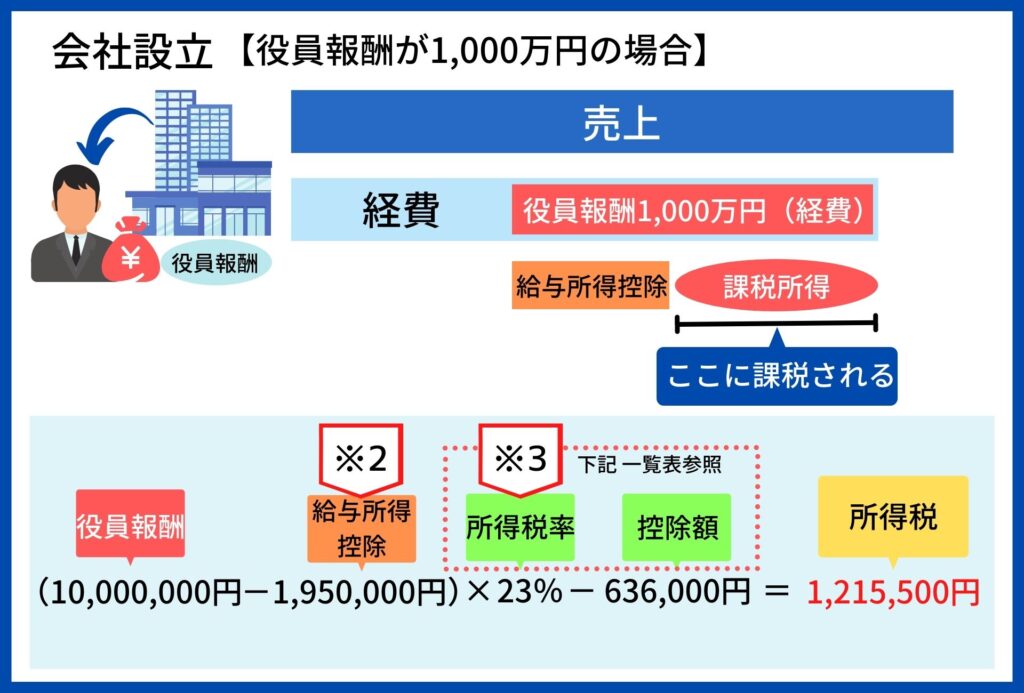

2-1. 給与所得控除を利用して税金を低くすることができる

会社設立した場合には、役員報酬という形で、事業主個人が受け取ることになり、役員報酬には、「給与所得控除」という特典がついているため、給与所得控除分、税金が低くなります。

この給与所得控除は、個人事業主にはついていない特典です。

10,000,000円を個人事業主が受け取った場合と、会社を設立して役員報酬として受け取った場合の比較

①個人事業主が10,000,000円を受け取った場合

②会社設立して役員報酬として10,000,000円を受取った場合

【給与所得控除一覧表(令和2年分以降) ※2】

【所得税の税率 速算表 ※3】

会社設立により、給与所得控除を利用することで548,500円節税することができています。

個人事業の所得税を計算するときには出てこなかった、「給与所得控除」という特典が受けられます。

会社を設立して、経営者(事業主)が給与所得として受け取ることにより、給与所得控除を利用することができます。

2-2. 家族に役員報酬を支払い節税することができる

家族に役員報酬を払うことにより節税ができます。

日本の税制は、所得が高くなればなるほど、税金が高くなるという累進課税制度になっています。

そこで、1,500万円の役員報酬を、社長本人が1人で受け取った場合は、税率が高くなります。

1,500万円の役員報酬を 社長一人で受け取った場合と、配偶者に経営を手伝ってもらい、役員報酬を900万円と600万円に分けた場合の比較

①社長一人で受け取った場合

②配偶者に経営を手伝ってもらい、役員報酬を900万円と600万円に分けた場合

【給与所得控除一覧表(令和2年分以降) ※4】

【所得税の税率 速算表 ※5】

【給与所得控除一覧表(令和2年分以降) ※6 ※8】

【所得税の税率 速算表 ※7 ※9】

所得を家族に分散することにより節税することができ、家庭に残る財産が増えることになります。

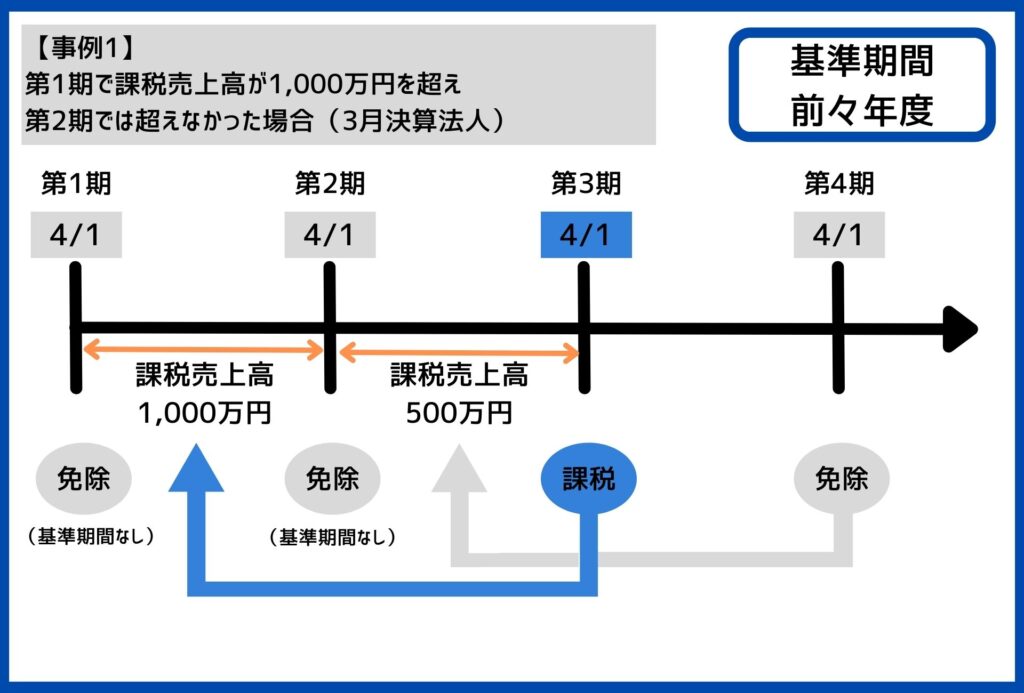

2-3. 2年間消費税を払わずに節税することができる

会社設立後2期(2年間)消費税が免除されるという制度を利用して節税することができます。

<免除>

①基準期間(※1)における課税売上高が1,000万円以下の場合

②新たに事業開始した法人の場合、基準期間(※1)がない事業年度

<例外>

①事業年度開始日の資本金又は出資金が1,000万円以上の場合

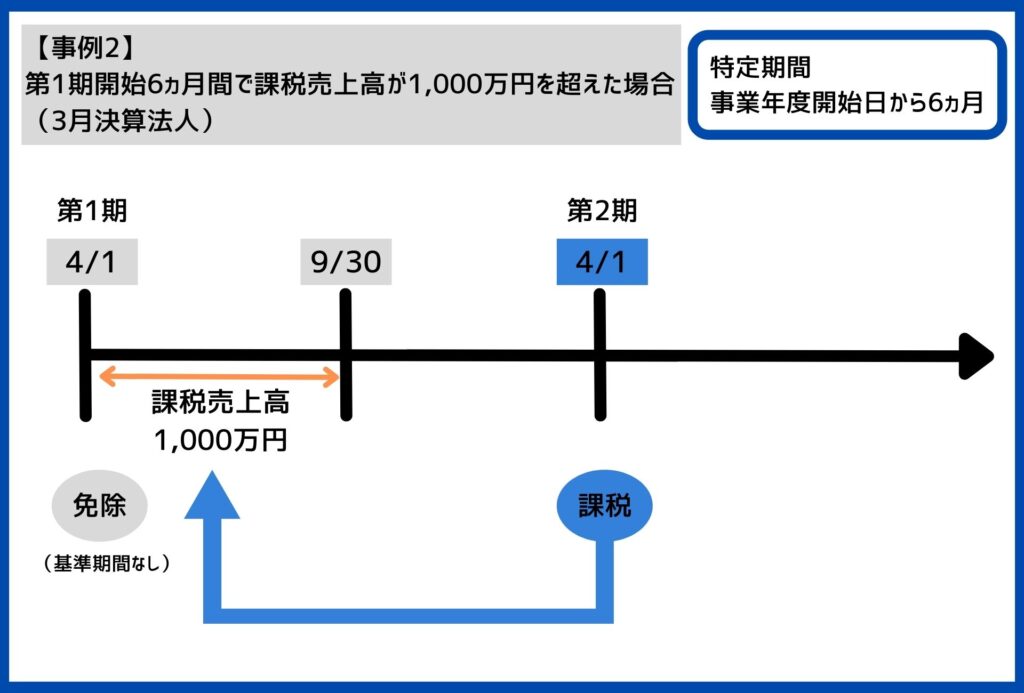

②特定期間(※2)の課税売上高が1,000万円を超えた場合か

給与等支払い額が1,000万円を超えた場合

※1 基準期間…その事業年度の前々年度

※2 特定期間…原則として、その事業年度の

前事業年度開始の日以降6ヵ月

その免除される基準は、2期前の消費税の対象となる課税売上高が、1,000万円超えると消費税の対象となる課税事業者になります。

そこで、設立当初は、そもそも2期前(2年前)が無いため、消費税が免除されます。

・資本金が1,000万円以上の法人

・前期の上半期だけで、課税売上高又は給与が1,000万円超えた場合

・課税事業者を選択した場合(届出書を提出)

・大企業(課税売上高5億円超)から過半数の出資を受けている場合

つまり、個人事業主も会社も、1年目の納税が免除されますが、2年目には消費税を納めなくてはならないケースがあることになります。

第1期では課税売上高が1,000万円を超え、第2期では超えなかった場合(3月決算法人)

第1期開始6ヵ月間で課税売上高が1,000万円を超えた場合(3月決算法人)

2-4.赤字を翌期以降に繰り越すことができる

法人は赤字の繰越が10年、個人事業主でも3年赤字の部分である欠損金を翌期以降に繰り越すことができます。

※平成 28年度の税制改正により、平成30年4月1日以降に開始する事業年度において生ずる欠損金額の繰越期間は10年(その前は9年間であった)

1期目

赤字 損失 -1,000,000円

【税金:赤字のため 税金0円】

2期目

黒字 利益 300,000円

(2期目の税金計算式)

300,000円(2期目の利益)―300,000円(繰越欠損金利用)=0円

【税金:1期目の繰越欠損金を利用して税金0円】

(繰越欠損金額)

繰越欠損金額:1,000,000円(1期目の繰越欠損金)-300,000円(2期目に利用)=700,000円

700,000円を翌期以降繰り越すことができます。

※この欠損金が残っている間は、税金がかかりません。

赤字でも税金がかかる均等割りという制度により、赤字でも年間7万円程度税金はかかります。

2-5.生命保険を経費にすることができる

会社の場合、保険の種類によりますが、保険料は会社の経費として認められます。

保険商品によっては、全額または半額損金算入(経費にできる)が可能で、利益を繰り延べることができます。

利益の繰り延べですので、解約時や満期時には課税されるのですが、役員退職金と組み合わせることで、大きな節税も可能です。

2-6.役員社宅で節税することができる

社長の住んでいるマンションなどの家賃を、会社の経費にすることができます。

全額ではなく、自宅の家賃の50%程度は会社の経費にすることができます。

役員社宅にする方法

・大家さんと契約を結ぶのは、社長個人ではなく、会社が契約をしてください。

・毎月の家賃は、会社から全額大家さんに支払ってください。

・会社は、社長から、家賃の50%程度徴収してください。

※場合によっては、社長の家賃負担分を約20%まで引き下げることもできる場合(算定式有り)がありますので、税理士に相談が必要です。

注意点として、社会通念上(慣習・常識的)、社宅として認められないような豪華社宅である場合は認められません。

豪華社宅の基準は、例えば、240㎡を超える広すぎる場合や、広すぎなくても、プール等がある場合などです。

※個人事業主の場合は、事業に全く関係のない住まいの住居費用は、税金上経費にすることはできません。

2-7.出張手当で節税することができる

出張の多い会社は、出張手当を支給して節税ができます。

<会社側と社長や従業員側それぞれの節税項目>

●会社側(支払い側)

・出張手当代が経費になります。

・この出張手当は、消費税の課税対象として、消費税が安くなります

●社長や従業員側(受け取り側)

・個人の所得税の対象外となり、税金がかかりません。

・出張:月10日とした場合

・日当:1回15,000円とした場合

・社長の税金(役員報酬10,000,000円程度):税率23%(所得税+住民税率)とした場合

・会社の法人税等:税率35%とした場合

| 節税項目 | 会社側の節税金額(支払側) | 社長・従業員側の節税金額(受取側) |

|---|---|---|

| ①出張手当が経費になる | (経費合計) 日当15,000円×10回=150,000円 (節税金額) | ― |

| ②出張手当は消費税の課税対象で消費税が安くなる | (節税金額) 日当15,000円×10回×消費税10%=15,000円 | ― |

| ③個人にとっては所得税の対象外になり税金がかからない | ― | (受取金額) 日当15,000円×10回=150,000円 (節税金額) |

| 合計の節税効果 | (月額) ①52,500円+②15,000円=67,500円 (年額) | (月額) 34,500円 ③ (年額) |

今回の事例では、会社側では、年間810,000円、受取側では、年間414,000円節税ができたことになります。

※個人事業主では節税できない方法です。

3.会社設立4つのデメリット

会社設立には、次の4つのデメリットがあります

3-2.会社の場合赤字でも税金がかかる

3-3.社会保険は強制加入

3-4.会社のお金を自由に使えない

3-1.会計や事務手続きが煩雑

会社の場合は、会計処理や決算、税務申告が複雑で、自分自身で行うことは難しいです。

そのため、税理士に委託するといったコストが発生します。

また、社会保険の加入により、事務処理も複雑化するため、事務スタッフを雇用するなどのコストが発生する場合があります。個人事業主と比べて、格段に事務負担が増えます。

3-2.会社の場合赤字でも税金がかかる

会社の場合、赤字の場合でも、均等割りといった税金として、小規模な法人でも年間約7万円かかります。

しかし、個人事業主であれば、赤字の場合、所得税や住民税は発生しません。

3-3.社会保険は強制加入

法人は、健康保険や厚生年金の加入は必須条件です。従業員を雇用せず、社長一人の場合も加入は必須となり、会社負担の費用が発生します。

しかし、国民健康保険や国民年金より保障が手厚いため、一概にデメリットとは言えません。

3-4.会社のお金を自由に使えない

会社の場合、会社と個人の財産は明確に区分する必要があり、社長であっても、会社のお金を口座から引き出して、自分のために自由に使うことはできません。

個人事業主の場合、事業で得たお金は、自由に手続きなく個人として、プライベートなお金も口座から引き出して自由に使えます。

3.まとめ

会社設立時のメリットとして、主な節税項目の7つを解説させていただきました。

・家族に役員報酬を支払い節税することができる

・2年間消費税を払わずに節税することができる

・赤字を翌期以降に繰り越すことができる

・生命保険を経費にすることができる

・役員社宅で節税することができる

・出張手当で節税することができる

節税するには、事前に規定を作るなどの準備が必要な項目があります。

その規定の作成や、契約書の作成は、専門家に依頼することをおすすめします。

起業する際に、個人事業主で起業するか、会社で起業するかの有利不利の基準は、所得(売上―経費)が高ければ高いほど、会社にした方が税金上有利となります。

所得金額の目安としては、年間所得600万円~700万円以上あれば、会社にした方が有利になる可能性が高いです。

会社設立にはメリット、デメリットがありますが、今回解説させていただいた節税7選や、所得の金額基準を参考にしていただき、適切な節税を行い、しっかりと会社に利益を残し、財務体質の強い会社にしていきましょう。

コメント