事業資金を、親族から借入をして開業をお考えの方へ!

親族からお金を借りる際に、注意すべき点がある事を知っていますか?

親族だからと、口約束や手渡してのお金のやり取りは絶対にNGです。

贈与とみなされ、税金の中でも最も高いと言われている贈与税が課せられる可能性や、融資を受ける際に不利益になる可能性があります。

そこで今回は、親族から借り入れをする際の注意点や、実際に借入をする時の手順について解説してきます!

大変重要なポイントについて解説していますので最後まで必ずチェックしてください

目次

1.開業資金を親族からの借入する場合の2つの注意点

開業資金を親族から借入をする際には、注意すべき点が大きく2つあります。

知らないでいると、大きく損をしてしまう可能性がありますで、最後までチェックしてください。

1-1.融資の審査に影響する。

1-2.贈与税が発生する可能性がある。

それぞれ詳しく解説していきます。

1-1.融資の審査に影響する。

開業資金を親族からの借入に加え、融資を受けて調達する場合、親族から借入をしたという証拠の提出が求められます。

親族からいくら借りて、どのように返済していくのか問われ審査にも影響があります。

その証拠として提出を求められるのが、契約書(金銭消費貸借契約書)です。

契約書の他、通帳などで貸し借りの記録もチェックされます。

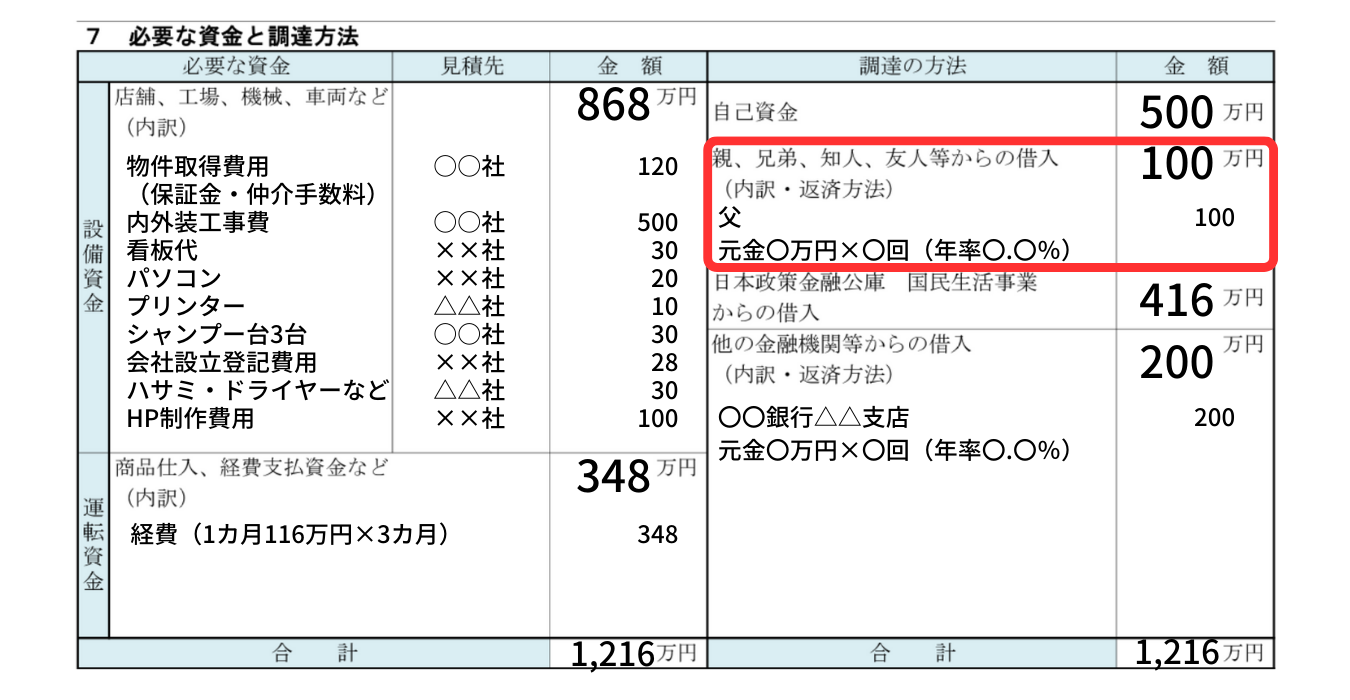

実際に、日本政策金融公庫の創業計画書には、下記の様に親族からの借入について記載をする欄が設けられています。

時々、親族から借りたことを隠して、自己資金として融資の申請をする方がいますが、絶対にNGです。

金融機関の担当者はプロですので、嘘は見抜きます。

通帳の中身を見れば、第三者からの急な大金の振込や、現金での大金の入金記録など、通常ではないお金の動きがあるはずです。

この場合、いわゆる「見せ金」としてマイナスの評価になります。

さらに、平気で嘘をつく人間という最悪の評価を受けることになります。

こうなってしまうと、融資を受けることは難しいでしょう。

1-2.贈与税が発生する可能性がある。

親族から借入をした際に、きちんと証拠や記録を残しておかないと、「借入」ではなく「贈与」とみなされ、多額の贈与税が課せられる可能性があります。

贈与税の税率は、金額に応じて変動しますが、10%~最大55%です。

税金の中で最も税率が高いと言われています。

多額の税金を課せられないためにも、たとえ親族間であってもきちんとした契約書(金銭消費貸借契約書)を作成したり、返済を銀行振込で行うなど、「借入」である証拠や記録を残しておく必要があります。

親族だからと、口約束や現金でのやり取りは絶対にNGです。

贈与とみなされないように「借入である」と言うことを主張し、証拠として残すことが重要なのです。

契約書(金銭消費貸借契約書)の作成方法やなど、親族からお金を借りる際の手順は、2章で詳しく解説します。

2.親族から借入れをする際の手順

前章で解説した、税金と融資の面での注意点の2つをクリアする方法はただ一つ、正しい手順で親族から借入をすることです。

これらは、贈与とみなされないように「借入である」と言うことを主張し、証拠として残すための重要な作業です。

ポイントは、親族間の借入であっても、第三者からお金を借りる場合と同じように、契約を結び、その契約を守っていくということです。

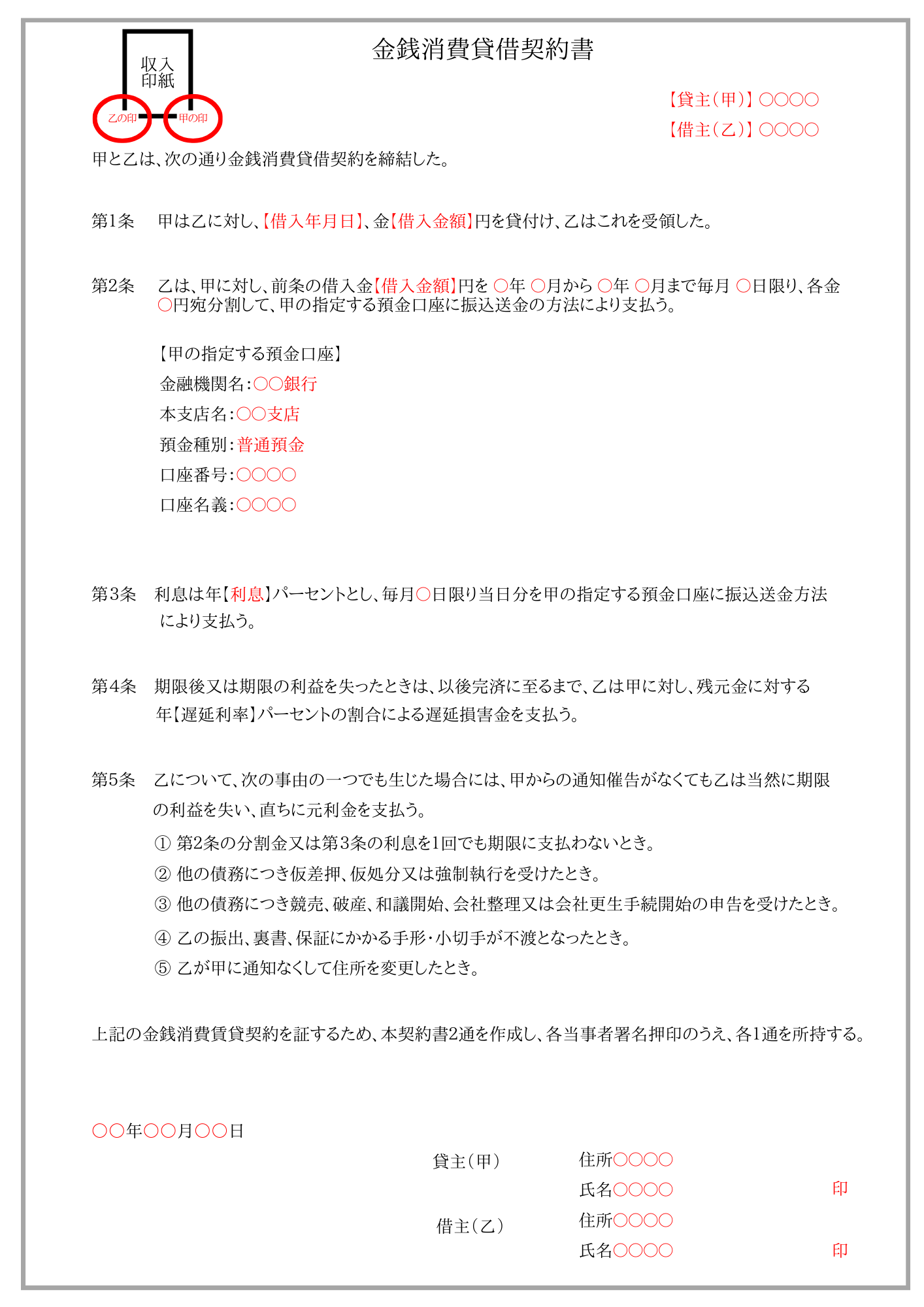

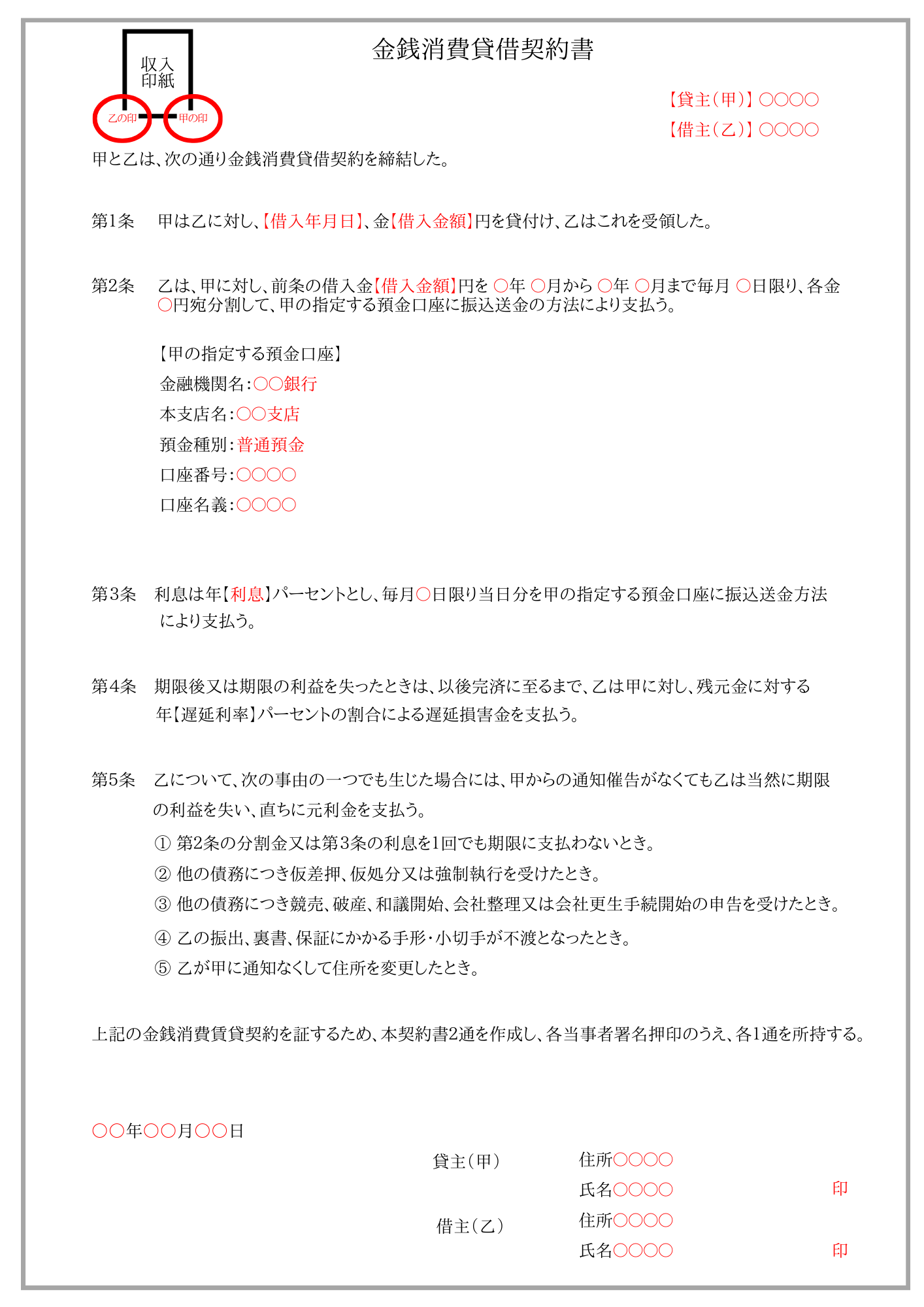

具体的には、下記のような「金銭消費貸借契約書」の作成が必須になります。

「金銭消費貸借契約書」の具体的な作成手順を解説していきます。

手順1.金額を決める

借りる金額を決めましょう。

借りる金額は、必要最低限の金額にしておくのが無難です。

もし今後、返済が滞る事態になれば、贈与とみなされる可能性があるためです。

手順2.利息を決める

親族からの借入をする場合も、利息を設定しましょう。

親族間はもちろん、友人等、個人間での借入も同様です。

利息は、当事者間で自由に決めることが出来ますが、一般的な銀行の借入利息を目安に設定するのがおすすめです。

年1%~2%程度が目安と考えましょう。

※利息を受け取る貸し手は、受け取った利息を「雑所得」として確定申告をする必要があります。

この確定申告をすることによって、贈与ではなく借入であるという証拠にもなります。

遅延損害金も決めておきましょう。

遅延損害金とは、返済日に約束通り返済ができなった時に発生する損害賠償金、すなわちペナルティです。

親族間なので省略したくもなりますが、予め取り決めておきましょう。

遅延損害金は、予め支払う約束をしていなくても請求ができるもので、利率を予め取り決めていなかった場合は、法律で決められた利率、年3%(R6年2月現在)で請求が出来るようになっています。

そのため、3%より低く、または高く設定したい場合は、予め当事者間で取り決め、金銭消費貸借契約書に記載をしておく必要があります。

利率は、お互いの信頼関係の中で、決めていただいて問題ありません。

手順3.実現可能な返済計画を立てる

あなたの返済能力に応じて、確実に返済できる計画を立てましょう。

親族間だからと、「ある時払いの催促なし」または「出世払い」、贈与とみなされ贈与税がかかる恐れがあります。

また、80代の高齢の家族から、3,000万円借りて30年で返済する計画や、年収400万円の人に2億円を貸すなど現実的でない返済計画となっている場合は、借入ではなく贈与とみなされてしまう可能性があります。

現実的な返済計画を立て、具体的な返済期日と、返済方法を取り決めておきましょう。

①返済期日

返済期日は、「〇年〇月〇日」と明確に取り決めてください。

○年後や、〇年中と言った曖昧な期日は止めましょう。

②返済方法

返済方法は、必ず銀行振込にしましょう。

返済をしているという証拠を残すためです。贈与とみなされないためにも重要なポイントです。

1回の返済金額、返済日(毎月〇日など)、返済の回数なども決めます。

手順3.金銭消費貸借契約書を作成する

手順1.と手順2で取り決めた内容を、金銭消費貸借契約書に記載していきます。

金銭消費貸借契約書は2通作成し、借主と貸主が1通ずつ保管するようにします。

金銭消費貸借契約書は下記のような書面です。

金銭消費貸借契約書の主な記載項目は下記の通りです。

| 項目 |

| 貸主・借主の氏名 |

| 借入年月日 |

| 借入金額 |

| 利息・遅延損害金 |

| 返済方法 |

| 日付・署名・押印 |

| 収入印紙 |

金銭消費貸借契約書を正しく作成し、保管しておくことがポイントです。

手順4.借入金を銀行口座に振り込んでもらう

契約書の準備が済んだら、契約書に記載をした借入年月日に従い、貸主の銀行口座から、借主の銀行口座へ振り込んでもらいます。

親族だからと現金の手渡しはNGです。

銀行振込によって、金銭消費貸借契約書通りに資金の移動があったことを証拠として残しておくことが贈与とみなされないための重要なポイントです。

手順5.返済計画通りに銀行振込で返済をする

金銭消費貸借契約書に記載した返済計画通りに、銀行振込で返済を行ってください。

契約を結んで終わりではありません。

きちんと返済しているという実績を持って「贈与」ではなく「借入」であることを証明します。

親族から借入をする際の手順は以上になります。

少々、面倒かもしれませんが、税金の中で最も税率が高いと贈与税が課せられてしまうリスクを考えたら、今のうちにきちんと手続きをしておいた方が良いでしょう。

3.まとめ

いかがでしたでしょうか?

親族からの借入でも、第三者からお金を借りる場合と同じように、契約を結び、その契約を守っていくということが重要です。

贈与とみなされてしまうと、多額の贈与税が課せられる可能性があります。

「贈与」ではなく「借入」であるということを、主張するために、金銭消費貸借契約書の作成やお金のやり取りを銀行振込ですることで、証拠を残しておきましょう。

また、融資を受ける際にも金銭消費貸借契約書の提出が求められることがあります。

少し面倒かもしれませんが、せっかくの親族の好意を1円も無駄にすることのないよう、準備しておきましょう。

コメント