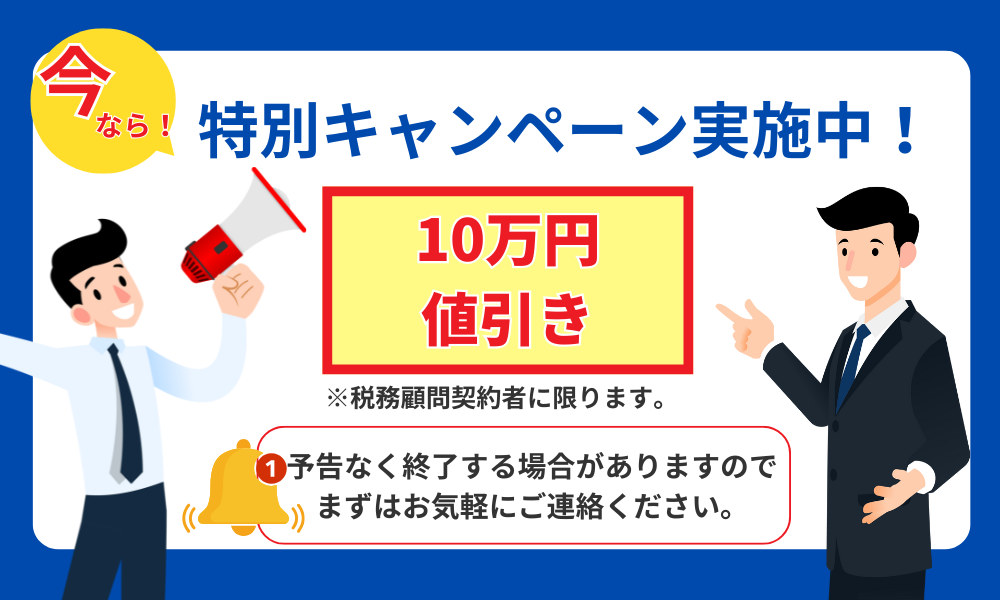

\税理士顧問とセットで会社設立手数料0円・設立費用最大10万円値引きキャンペーン実施中!/

当社なら、「市原市」 での会社設立に関するすべての手続きを、業界最安水準の費用で完全サポートいたします。

市原市で会社設立を検討されている方は、主に以下の3つの方法を考えられるかもしれません

1. システム活用:会社設立オンラインシステムを利用する方法

✔初期費用は抑えられますが、専門知識が必要

✔入力ミスのリスクが高い

✔修正に時間がかかる

2. 自力での申請:法務局などへ直接申請する方法

✔費用は最小限に抑えられる?

✔膨大な書類作成と手続きの知識が必要

✔人的・時間的コストが極めて高い

3. 専門家への依頼:行政書士などに依頼する方法

✔確実な手続きが期待できる

✔費用が高額になりがち

✔設立後のサポートが不十分な場合が多い

しかし、これらの方法では、「早く」「初期費用を抑えて」「漏れなく確実に」という3つの重要な要件を同時に満たすことは困難です。

実は、『思わぬコストや手続きの漏れ』で後々、後悔しているケースがあります。

その主な原因は、登記申請だけを依頼し、その後の実務的な支援が不十分なためです。

当社に寄せられる相談の97%以上が、以下の課題を抱えています。

“会社設立時のよくある「お困りごと」”

- 定款作成の具体的な記載方法がわからない

- 登記申請の煩雑な手続きに不安がある

- 税務署への届出書類の種類と提出時期がわからない

- 銀行口座開設のタイミングと必要書類がわからない

- 会計ソフトの選び方に迷っている

- 決算期の選択で損をしたくない

- 役員報酬の適切な設定方法がわからない

- 社会保険・労働保険の手続きが不安

- 必要な許認可の種類がわからない

- どの保険に加入すべきかわからない

- 創業融資を受けたい

- 利用可能な助成金・補助金が知りたい

- 事業用クレジットカードの選び方がわからない

解決しなければならない課題が山積みですよね。

一人で悩まず、創業支援のプロ集団、税理士事務所を母体に持つ、「株式会社NTOコンサルティング」にお任せください。

2016年に税理士事務所を開業、2017年に創業支援事業として株式会社NTOコンサルティングを設立しました。

設立以来、私たちは創業支援に特化して、会社設立を支援してきました。

その実績から、上記の課題を以下の3つの強みで解決します。

① 費用は地域最安値水準

✔税理士顧問契約とセットで代行手数料0円

✔設立費用最大10万円の値引きキャンペーン実施中

② 漏れのない楽々手続き

✔経験豊富な専門家による伴走支援

✔チェックリストを活用した確実な手続き管理

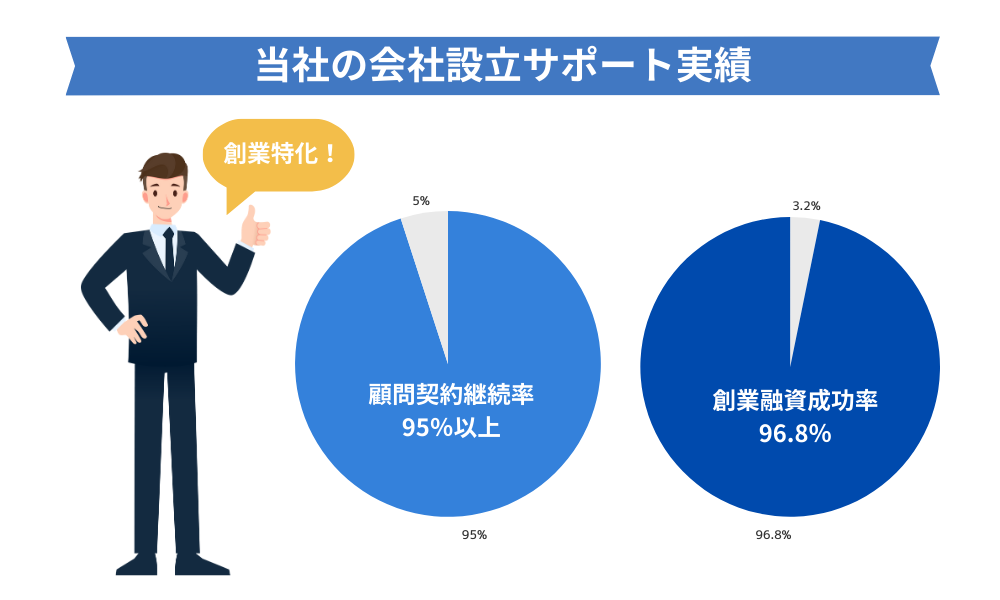

③ 圧倒的な継続率

✔創業支援から顧問契約継続率95%以上

✔ワンストップサービスによる長期的支援体制

会社設立は、あなたの夢への第一歩です。

その大切な一歩を、確実に、スムーズに、そして最適な費用で実現させる。

それが私たちの使命です。

目次

1.NTOコンサルティングが選ばれる5つの理由

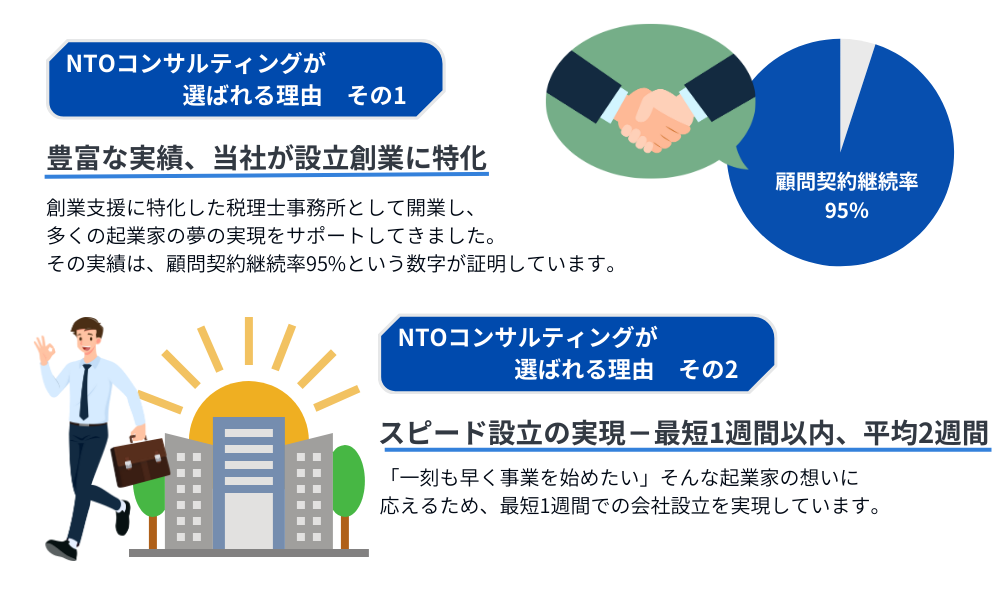

1-1. 豊富な実績、当社が設立創業に特化

私たちは、創業支援に特化した税理士事務所として開業し、多くの起業家の夢の実現をサポートしてきました。

その実績は、顧問契約継続率95%という数字が証明しています。

設立支援の実績は業種を問いません。

飲食業、美容室、IT・WEB事業、小売業、サービス業、建設業、製造業、介護事業、運送業など、

幅広い業種の会社設立をサポートしてきました。

それぞれの業種特有の許認可取得など、必要な許認可や免許制度を熟知し、的確な申請サポートを提供しています。

- 飲食業の食品衛生許可申請

- 建設業の建設業許可取得

- 運送業の運送業許可対応 など

※各許認可に強い専門家が当社パートナーとして申請しています。

また、業種特性を踏まえた事業計画書の作成など、創業期に必要なすべてのサポートをワンストップで提供できる窓口として、サービスえを取り揃えています。

- 事業計画の策定

- 設備投資計画の立案

- 人員体制の設計

- 資金調達方法の提案

- 収支シミュレーションの作成 など

このように、私たちは単なる会社設立の手続き代行ではなく、業種ごとの特性を深く理解した上で、創業期に必要なすべてのサポートを提供できる体制を整えています。

95%を超える顧問契約継続率は、このきめ細かなサポート体制への信頼の表れだと考えています。

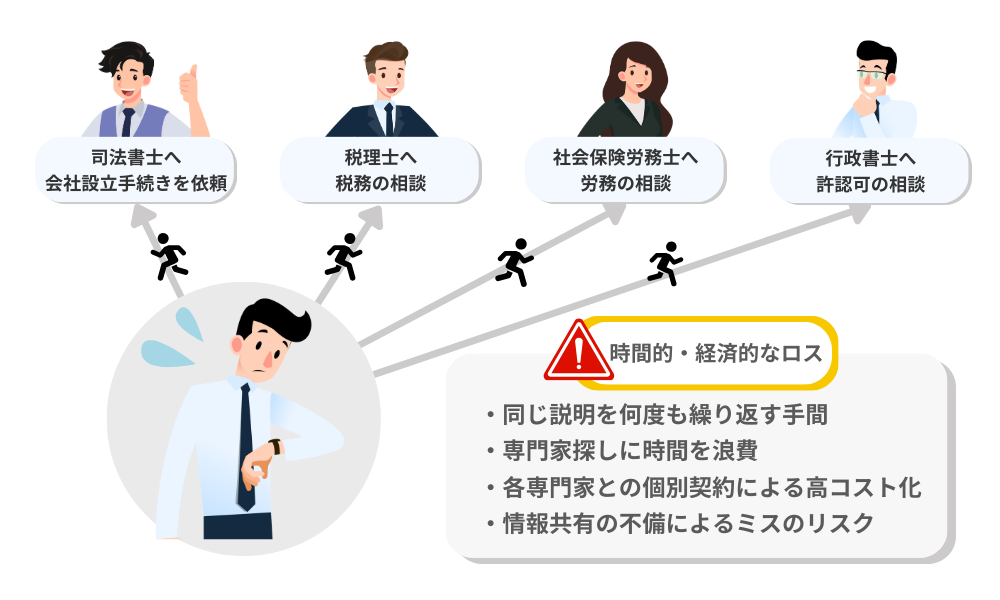

なぜ、このワンストップサービスが重要なのでしょうか。

創業期には様々な課題に直面します。

それぞれの課題には異なる専門性が求められ、その都度、信頼できる専門家を探し、依頼する必要があります。

さらに、業種特有の専門性も加わり、その先の届出手続きまでもが、各専門家に分かれていきます。

この課題に対し、当社では長年築き上げてきた専門家とのネットワークを活かし、信頼できるパートナーへのスムーズな橋渡しを実現できます。

あなたがやりたいこと、実現したいことはもちろん、経験豊富な当社だからこそ気付ける潜在的な課題まで、各専門家に直接伝達することで、手続きの漏れや無駄を徹底的に削減します。

1-2. スピード設立の実現—最短1週間以内、平均2週間

「一刻も早く事業を始めたい」そんな起業家の想いに応えるため、最短1週間での会社設立を実現しています。

“スピード設立を可能にする3つの要因”

- 豊富な実績に基づく効率的な手続き

- デジタル技術の積極活用

- 提携機関とのスムーズな連携

一通りの必要書類が整ってから、1週間以内での実現が可能です。

※時期によっては1週間を超えてしまう場合もありますので、まずはご相談ください。

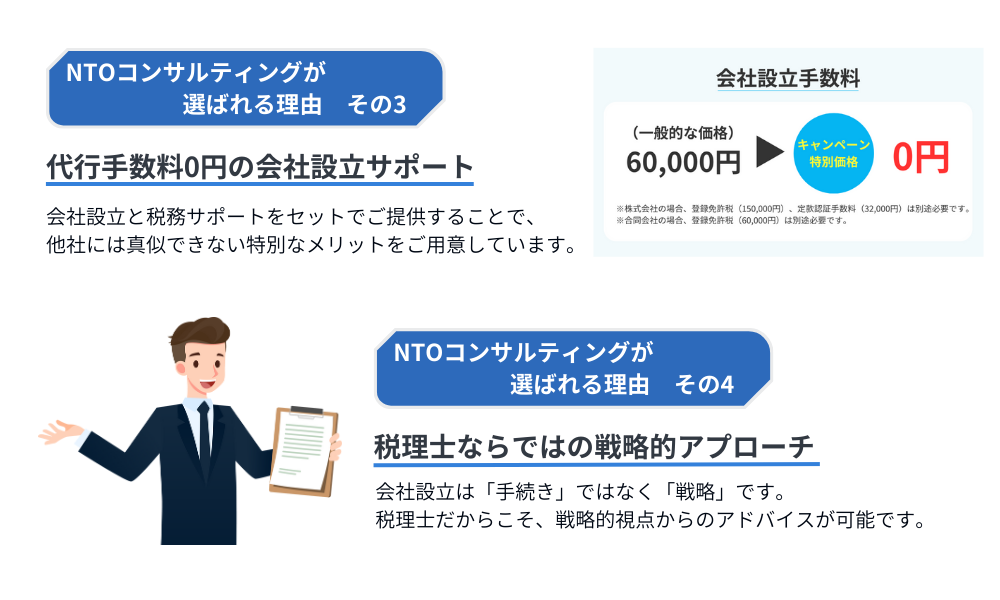

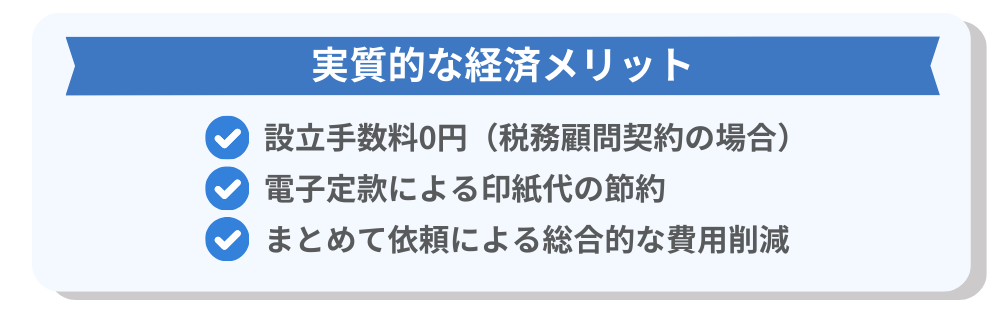

1-3. 代行手数料0円の会社設立サポート

会社を設立した後、ほとんどの経営者が税理士との顧問契約を結ぶことになります。

NTOコンサルティングは、会社設立と税務サポートをセットでご提供することで、他社には真似できない特別なメリットをご用意しています。

通常6万円かかる会社設立手数料を、なぜ0円で提供できるのか。

それは「起業家との長期的な信頼関係構築」を最重視しているからです。

設立後の継続的なサポートこそが、私たちの本質的な価値提供だと考えています。

実際、当社の顧問契約継続率95%以上が、この方針の正しさを証明しています。

※代行手数料0円の会社設立サポートは、「税務顧問」を締結していただいた場合に限ります。

税務顧問は全国対応しています。

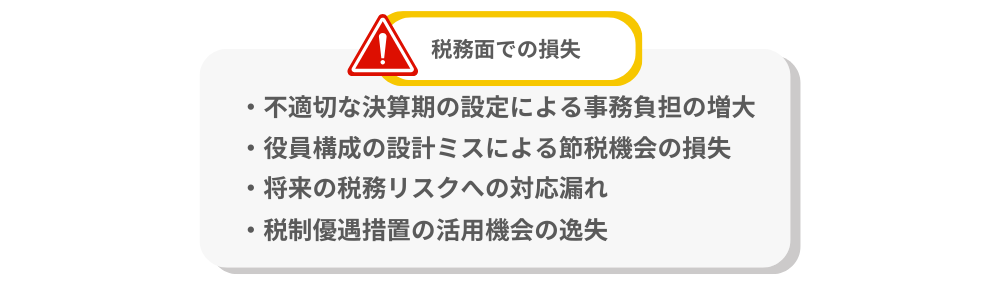

1-4.税理士ならではの戦略的アプローチ

会社設立は「手続き」ではなく「戦略」です。

私たちは税理士だからこそ、以下のような戦略的視点からのアドバイスが可能です。

“税理士ならではの支援ポイント”

- 最適な会社形態の選択(税務面からの分析も含む)

- 決算期の戦略的な設定

- 役員報酬の最適化プラン

- 創業時の会計システム構築

- 将来の税務リスク対策

これらは、会社設立時に検討しなければならない重要な項目です。

設立年月日一つとっても、節税の対象になります!

役員報酬は、最初に決めたら、変更できないこと知っていますか?

定款記載の事業の目的を誤ると、今後の銀行との融資や、補助金について影響が出ること知っていますか?

特に設立時の判断が将来の税負担に大きく影響することを、私たちは熟知しています。

安心してお任せください!

1-5. 創業後のフォローアップ体制

会社設立は、事業の「スタート地点」に過ぎません。私たちが特に力を入れているのは、設立後のフォローアップです。

“設立後の具体的なサポート内容”

- 相談しやすい、いつでもチャットサポート

- 月次決算レビュー

- 税務相談無制限

- 経営計画の策定支援

- 融資・補助金の活用サポート

会社設立支援実績から得た知見を活かし、創業期特有の課題を先回りして解決します。

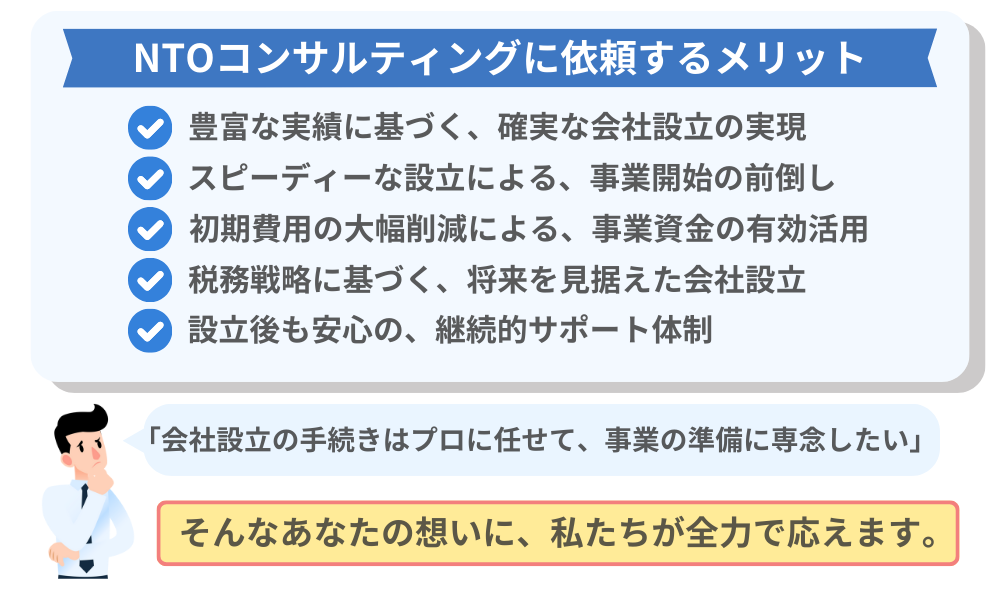

まとめ

当社に依頼いただくことで、以下のようなベネフィットを得られます。

2. 会社設立を徹底サポート!NTOコンサルティング独自の強み

2-1. 充実の専門家チーム

税理士・社労士・司法書士・行政書士・国税OB・税務署OBなどの多数のプロフェッショナルが多数提携しています。

会社設立には、様々な専門知識が必要不可欠です。

私たちは、起業に関わるすべての分野の専門家と強固なネットワークを構築してきました。

税務面では、設立時の戦略立案から日々の経理指導、確定申告まで、税理士が一貫してサポート。

法務面では、経験豊富な司法書士が登記申請や定款作成を担当し、確実な会社設立を実現します。

人事面では社会保険労務士が労務管理体制の構築から助成金申請までをカバー。

業種別の許認可申請は行政書士が、事業計画の策定は中小企業診断士が担当するなど、各分野のプロフェッショナルが緊密に連携しながら、あなたの会社設立を支援します。

2-2. ワンストップの一貫サポート

創業期の起業家が直面する最大の課題の一つが、

「誰に何を相談すればよいのかわからない」という問題です。

当社では、設立準備から事業開始後まで、経営に必要なすべてのサービスをワンストップで提供することで、この課題を解決します。

創業融資の申請から補助金活用、許認可取得、経理体制の構築、人事制度の設計まで。

これらすべてを当社が窓口となって、最適な専門家と連携しながら対応します。

これにより、あなたは本来注力すべき事業準備に時間を使うことができます。

2-3. 税務の視点を活かした戦略的な設立支援

会社設立時の判断が、その後の経営を大きく左右することをご存知でしょうか。

例えば、ある飲食店経営者は適切な決算期の選定と役員報酬の設計などにより、設立初年度で約90万円の節税に成功しました。

また、IT企業の経営者は、戦略的な資本金の設定により、創業時の資金負担を大幅に軽減できました。

私たちは税務の専門家として、このような将来を見据えた戦略的な判断をサポートします。

会社形態の選択、資本金額の設定、役員報酬の設計など、すべての判断において税務面からの綿密な検討を行い、最適な選択をご提案します。

2-4. スムーズな事業スタートのための体制作り

会社を設立しても、適切な社内体制がなければスムーズな運営は望めません。

私たちは、創業前から運営体制の構築をサポートします。

最新のクラウド会計システムの導入支援により、効率的な経理業務を実現。

さらに、業務フローの確立により、効率的な社内運営を可能にします。

これらの体制づくりにより、創業後すぐに本格的な事業展開が可能となります。

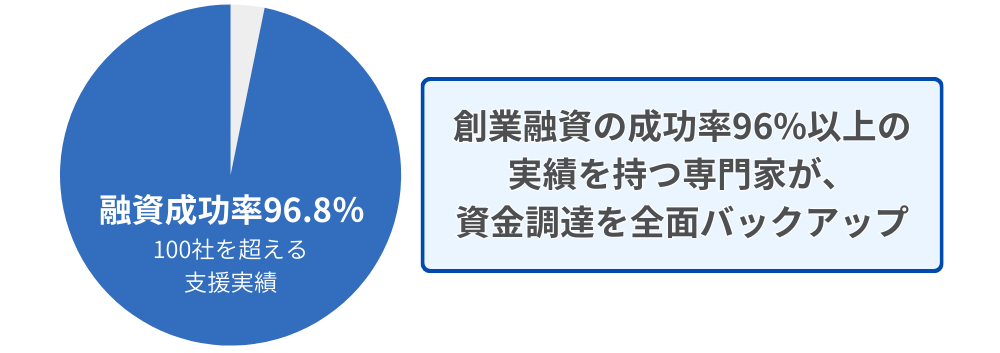

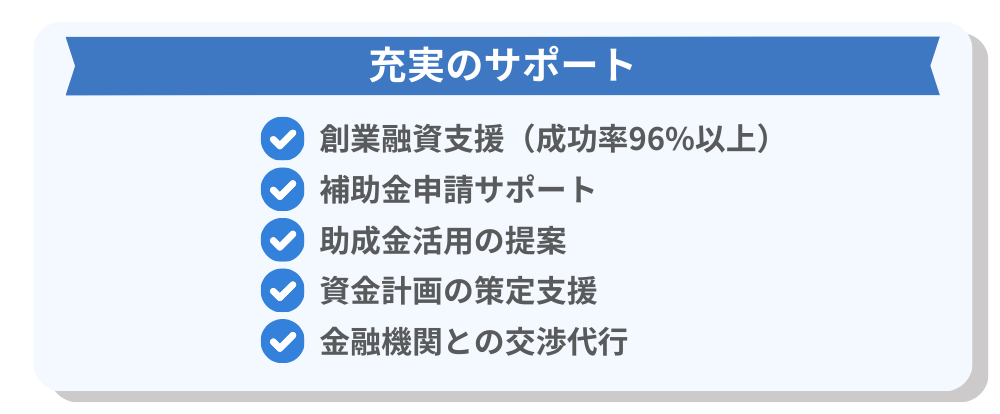

2-5. 創業融資支援と補助金・助成金の徹底活用

「事業計画は固まったものの、資金が足りない」

これは多くの起業家が直面する課題です。

当社では、創業融資の成功率96%以上という実績を持つ専門家が、資金調達を全面的にバックアップします。

日本政策金融公庫をはじめとする金融機関との強いパイプを活かし、有利な条件での融資を実現。

専門家による綿密な事業計画書の作成支援や、事前の融資担当者との面談対策により、審査も極めてスムーズです。

さらに、返済不要の補助金・助成金の徹底活用により、必要な資金を確実に確保します。

創業年度から、補助金が活用できる制度があります。

まとめ

これらの強みにより、あなたは創業時の様々な課題から解放されます。

専門家への個別相談にかかる時間と手間を削減でき、税務戦略に基づく効率的な会社運営が可能となります。

また、充実した資金調達により、理想的な形で事業をスタートできます。

当社にご相談いただくことで、創業期に起業家が抱える「専門家探しの手間」「手続きの煩雑さ」「資金面の不安」という三大課題を、すべて解決することができるのです。

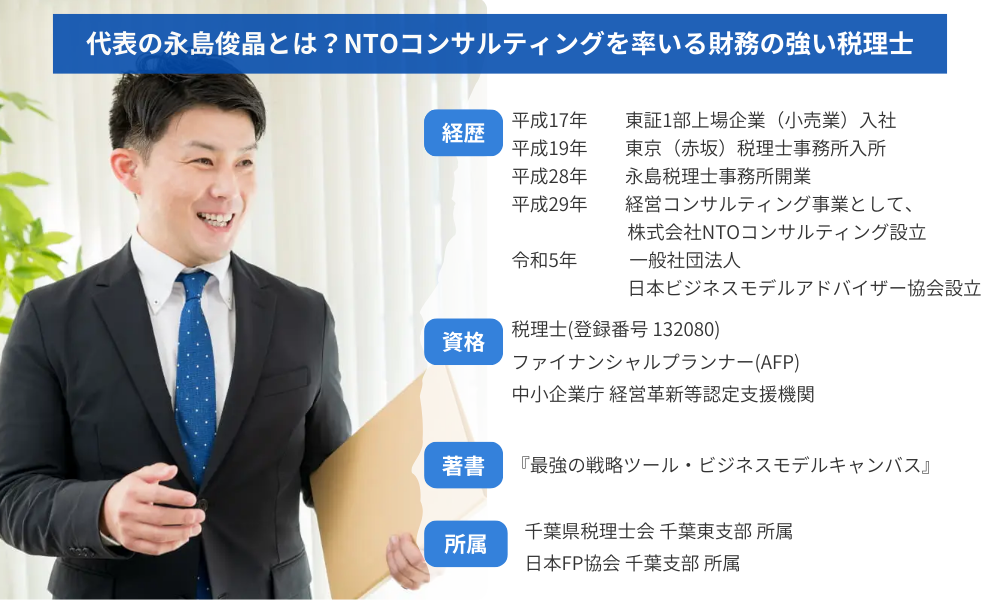

3. 代表の永島俊晶とは?

– NTOコンサルティングを率いる財務の強い税理士

3-1.経験と実績に裏打ちされた創業支援

単なる税務の専門家ではありません。

東京経済大学経営学部を卒業後、東証一部上場企業の小売業界で、実務経験を積み、その後、東京(赤坂)の税理士事務所での経験を経て、自身で税理士事務所を千葉県で立ち上げました。

さらに、株式会社NTOコンサルティングを設立。まさに、起業家としての経験も持ち合わせています。

このような経験から、創業期の不安や課題を身をもって理解しています。

税務・財務の専門知識に加え、実際の経営経験があるからこそ、理論と実務の両面から、的確なアドバイスを提供できるのです。

3-2.財務に強い税理士としての実績

東京(赤坂)の税理士事務所時代には、不動産、飲食業、人材派遣業、広告業、小売業、製造業、サービス業など、幅広い業種の税務顧問を担当。多くの経営者との関わりの中で、業種特有の課題解決のノウハウを蓄積してきました。

特に注力してきたのが、創業期の資金調達支援です。

事業計画の策定から金融機関との交渉まで、財務のプロフェッショナルとして、多くの起業家の資金調達を成功に導いてきました。

3-3.起業家を育てる取り組み

私の使命は、「起業家の夢を財務面から支える」ことです。

そのため、会社設立支援にとどまらず、以下のような取り組みも行っています。

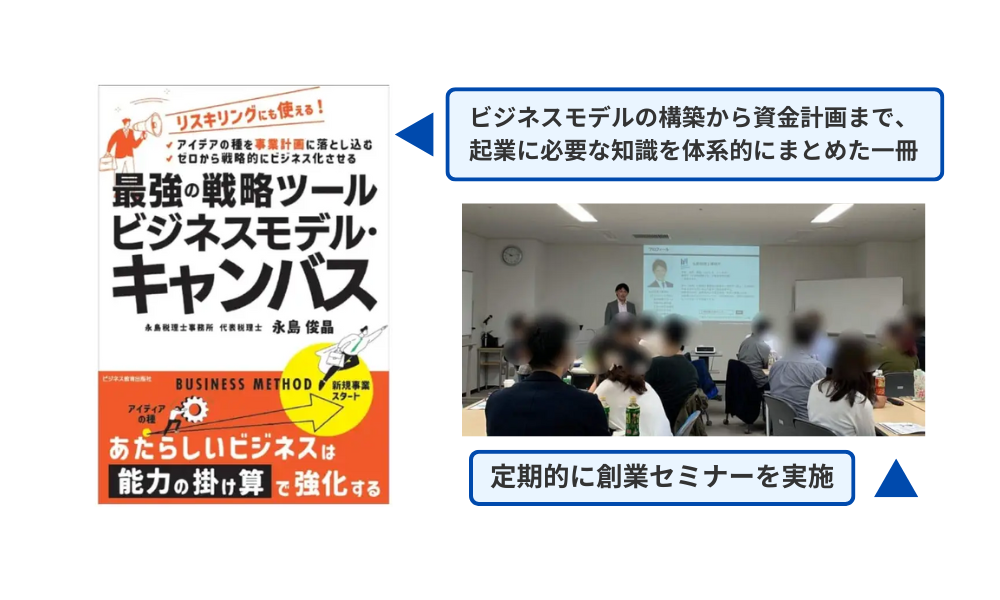

著書『最強の戦略ツール・ビジネスモデルキャンバス』は、ビジネスモデルの構築から資金計画まで、起業に必要な知識を体系的にまとめた一冊。この本は、ブックファースト新宿店、有隣堂ららぽーと豊洲店、三省堂書店神保町本店でビジネス書部門1位を獲得しました。

また、定期的に創業セミナーを開催し、オンラインでの受講者は1,000人を超えています。

起業家の方々に、より実践的な知識を提供し続けています。

3-4.資格・専門性

- 税理士(登録番号 132080)

- ファイナンシャルプランナー(AFP)

- 中小企業庁 経営革新等認定支援機関

これらの資格は、単なる肩書きではありません。

税務、財務、経営、それぞれの分野での専門性を深め、起業家の皆様により良いサポートを提供するために取得してきました。

3-5.起業家へのメッセージ

創業期の企業が直面する課題は、税務だけではありません。

資金調達、事業計画の策定、組織づくり、マーケティング…。

これらすべての課題に対して、財務の視点から的確なアドバイスができる。

そんな存在でありたいと考えています。

もちろん、各専門分野の知識やスキルが必要な場面もあるため、私たちは信頼できるパートナーとの強固な関係を築いてきました。

その結果、設立時に直面するさまざまな課題にも、連携しながら的確に対応することができます。

皆様の夢の実現に向けて、私の経験とネットワークのすべてを活用し、強力にバックアップさせていただきます。

ぜひ、最初の一歩を一緒に踏み出しましょう。

4. 実際の支援事例と成功実績

4-1. ITベンチャー企業様のスピード設立対応!3日間で申請

当社は、ITベンチャーA様の緊急の会社設立依頼に対し、通常2週間程度要する会社設立申請をわずか3日間で完了させました。

【対応内容】

• 内部のスピード審査

• 必要書類の迅速な作成と準備

• 事前着手による早期対応

当社では、事情に合わせて、可能な限り臨機応変に対応させていただきます。

4-2. 建設業の会社設立&許認可取得をワンストップ対応

建設業のB様に対し、会社設立から建設業許可取得までをワンストップで提供しました。

【対応内容】

• 建設業許可を見据えた会社設立プランの作成

• 許認可申請に必要な書類の一括対応

• 行政手続きの一元管理

当社では、各許認可についての専門家とのパートナー連携により、ワンストップサービスが可能です。

4-3. 飲食店の会社設立から資金調達までを徹底サポート

飲食店C様の会社設立では、開業資金の確保を含めた総合的なサポートを実施しました。

【対応内容】

• 資金調達を見据えた事業計画書の作成

• 設立前からの融資交渉支援によるスピード融資

• 将来の事業拡大を考慮した定款作成

当社では、融資や補助金も得意分野です。

会社設立する前から、融資に必要な事業計画書と合わせて、会社設立時に必要な定款作成を同時進行することにより、お金の面でもスムーズにスタートすることができます。

4-4. 介護事業の税務戦略から届出まで完全サポート

介護事業D様には、税務戦略から各種届出までをトータルでサポートしました。

【対応内容】

• 税務面での最適な会社形態(株式会社、合同会社など)の提案

• 役員報酬設計と決算期の戦略的選定

• 設立後の各種届出の一括代行

このように、当社では業種や状況に応じた柔軟な対応が可能です。

スピード対応が必要な場合も、許認可や資金調達が必要な場合も、豊富な経験とネットワークを活かした最適なサポートを提供しています。

5.一人で会社設立申請を進めることのリスク

会社設立は、インターネットで情報を集めれば自分でもできそうに思えますよね。

しかし、専門的な知識がないまま進めると、取り返しのつかない失敗やコストの無駄遣いを招くケースが少なくありません。

5-1.事業目的の設定ミスによる深刻な影響

「事業目的なんて、同業他社のひな形を参考にすれば良い」

そう考えて安易に設定してしまい、後になって大きな問題となるケースをよく見かけます。

実際に、ある起業家は事業目的の記載が不十分だったために、補助金や助成金の申請資格を満たさないと判断された事例や、金融機関から「定款に記載のない事業への融資はできない」と断られ、定款変更の手続きが必要になったケースも。

これにより、貴重な創業期の時間とコストが無駄になってしまった事例も見られます。

5-2.決算期の安易な設定による経営への影響

「決算期なんて、いつでも同じでしょう。今から1年後にしよう」

この考えが、後々の経営に大きな支障をきたすことがあります。

ある小売業の経営者は、何の考えもなく3月決算を選択。

しかし実際に営業を始めてみると、年度末の繁忙期と決算作業が重なり、事務処理が破綻する事態に。

事務処理が破綻すると、経理会計が進まなくなり、税務申告期限に間に合わないなんて事態も見かけます。

決算期の変更は可能ですが、追加の手続き費用と時間的なロスが発生してしまいます。

5-3.会社形態の選択ミス

「設立費用が安いから」という理由だけで合同会社を選択し、後になって苦労するケースも少なくありません。

実例として、EC事業を始めた起業家は、設立費用の安さから合同会社を選択しました。

しかし事業が軌道に乗り始めた矢先、取引先から「株式会社でないと取引できない」と言われ、急遽、組織変更を行うことになりました。

この変更に伴い、予定外の費用負担が発生しただけでなく、重要な商談機会も逃してしまいました。

これは、まれなケースですが、株式会社と合同会社の違いは理解したうえで、選択していかないと、このような事態になります。

5-4.その他の典型的な失敗事例

- 役員構成を適当に決めてしまい、節税機会の損失

- 資本金額の安易な決定による税務損失の悪影響

- 本店所在地の選定ミスによる事業運営上の支障

- 各種届出の期限切れによる罰則の適用

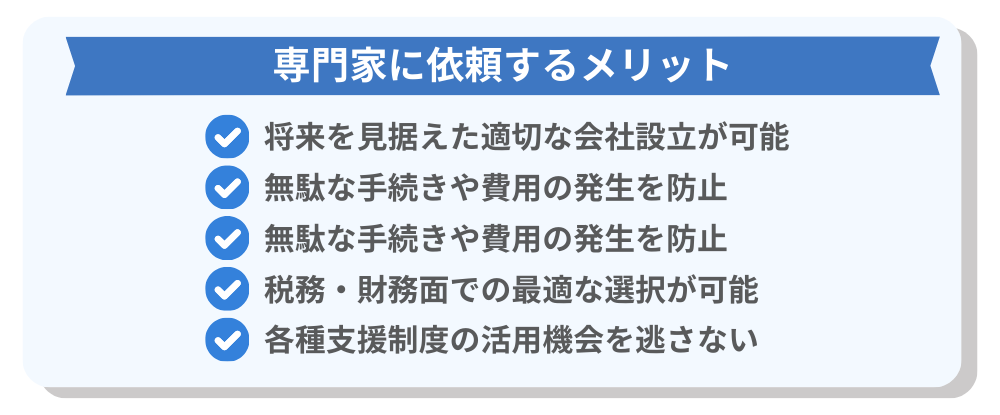

5-5.専門家に依頼するメリット

このように、会社設立は一つの判断ミスが、事業の成否を分ける重大な影響を及ぼす可能性があります。

専門家に依頼することで以下のメリットを享受することができます。

結果として、長期的に見ればコストパフォーマンスは専門家に依頼した方が圧倒的に優れています。

会社設立は事業の土台となる重要な手続きです。

この重要な第一歩を、専門家のサポートなしで進めることは大きなリスクを伴うと言えるでしょう。

6. 当社を会社設立代行先として利用するメリット・利用しないデメリット

6-1.当社を利用するメリット

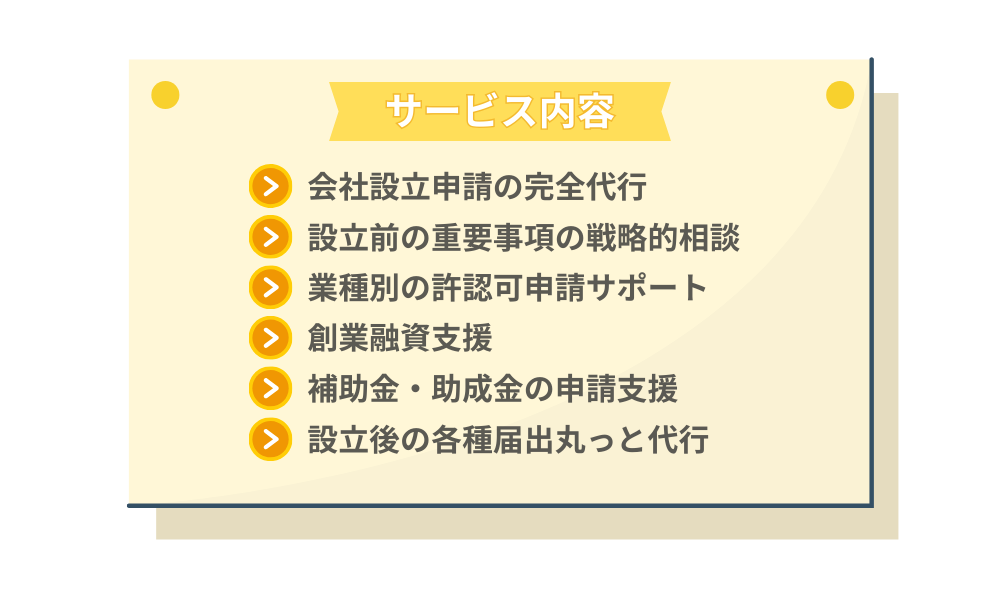

① ワンストップサービスによる安心のスタート

当社では、会社設立に関わるすべての専門家をワンストップで提供します。

信頼できる専門家とのネットワークにより、以下のようなサービスを受けることができます。

一人の専属担当者が窓口となり、各専門家と密に連携ができます。

あなたの想いや事業計画をヒアリングにより正確に理解し、すべての専門家と共有することで、一貫性のある最適なサポートを実現します。

② 会社設立代行手数料0円の強み

当社では、税務顧問契約をいただいた場合、通常6万円の会社設立手数料を0円とさせていただいています。

これは、長期的な信頼関係を構築させていただきたいという想いから始めた試みです。

③ 充実した資金面での一貫したサポート

6-2.当社を利用しないデメリット

① 時間的・経済的なロス

会社設立の各プロセスで、その都度専門家を探し、個別に相談する必要があります。

② 税務面での潜在的な損失

会社設立時に税理士に相談せず進めた場合、以下のようなリスクが考えられます。

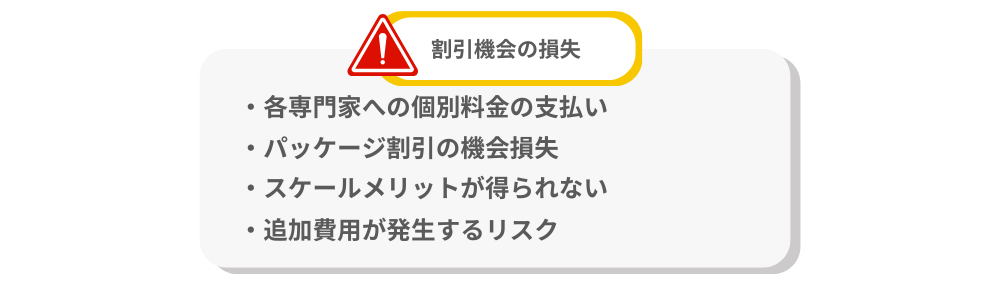

③ 割引機会の損失

個別に依頼する場合、以下のようなリスクが考えられます。

当社のワンストップサービスを利用することで、これらのデメリットをすべて回避し、効率的かつ経済的な会社設立が実現できます。

特に、設立後の継続的なサポートまでを見据えた場合、そのメリットは非常に大きいものとなります。

7. 会社設立パッケージの料金

会社設立にかかる費用は、株式会社の設立か、合同会社の設立かにより異なります。

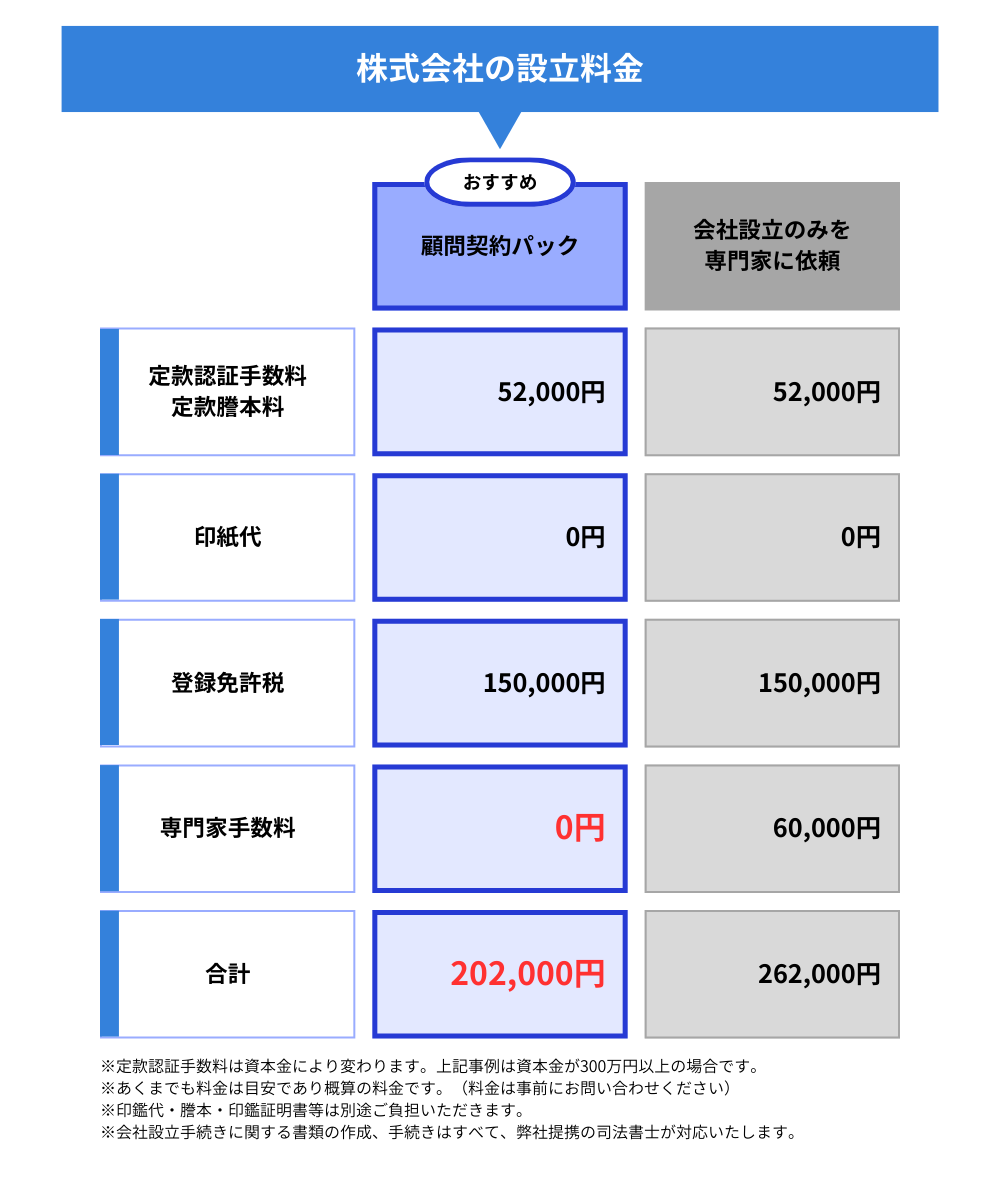

7-1. 株式会社の設立料金

会社設立を当事務所にご依頼いただき、かつ税務顧問契約をしていただくと、会社設立のみを司法書士等の専門家に依頼した場合の、約262,000円から、専門家への手数料が0円となり、実質、20万円程度で設立できます。

7-2.合同会社の設立料金

会社設立を当事務所にご依頼いただき、かつ税務顧問契約をしていただくと、会社設立のみを司法書士等の専門家に依頼した場合の、約110,000円から、専門家への手数料が0円となり、実質、6万円程度で設立できます。

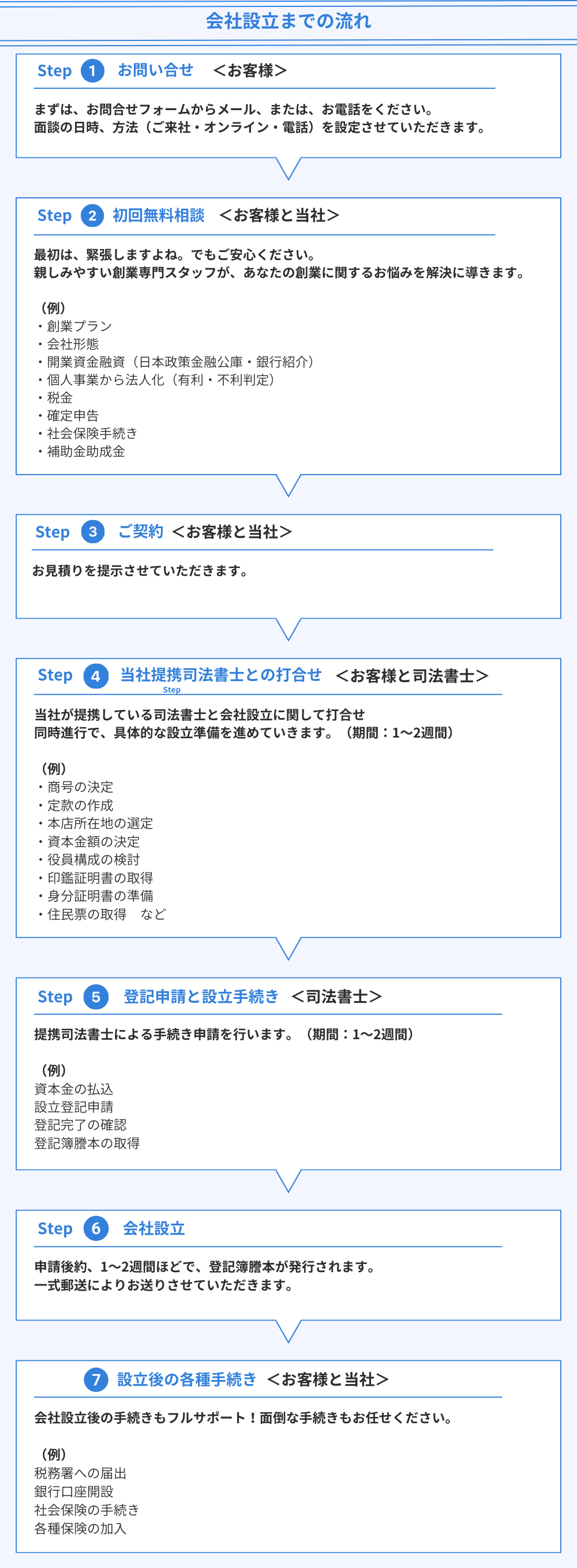

8.会社設立までのサポートの流れ

創業サポートの実績が豊富で、様々な課題の解決のお手伝いをしてきました。

また、創業期でのお困りごとに関して、様々な人脈もご紹介できます。

素敵なビジネスパートナーと一緒に、会社設立後にビジネスのスタートダッシュを加速しましょう!

全て、オンライン対応も可能です!

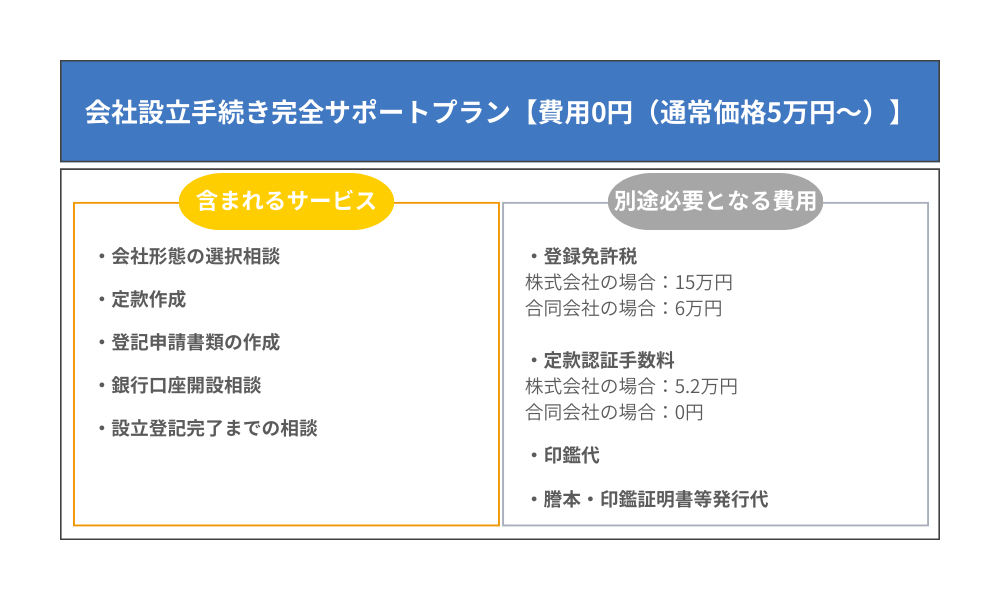

【設立手続き完全サポートプラン】

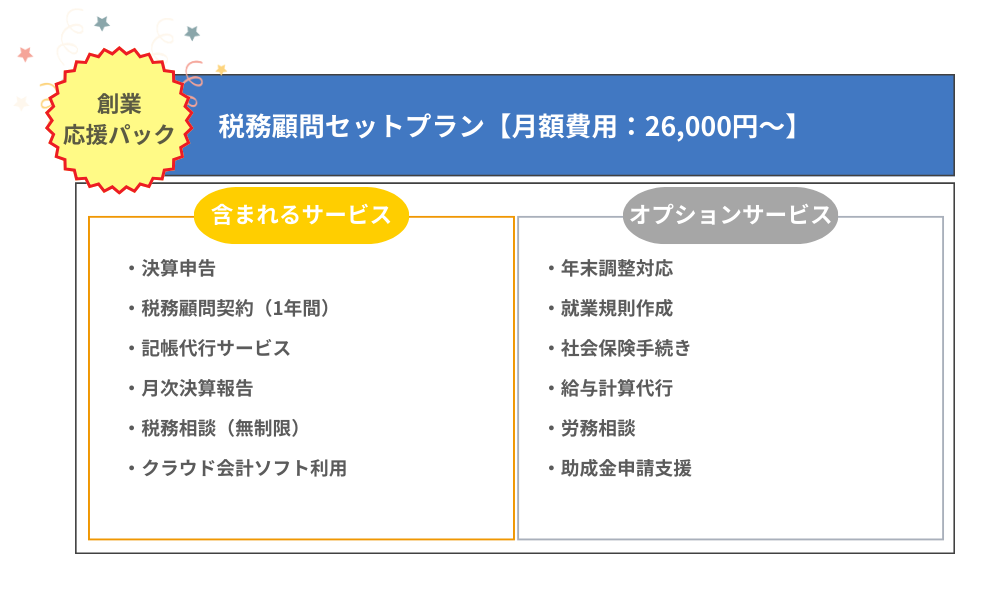

【税務顧問セットプラン】

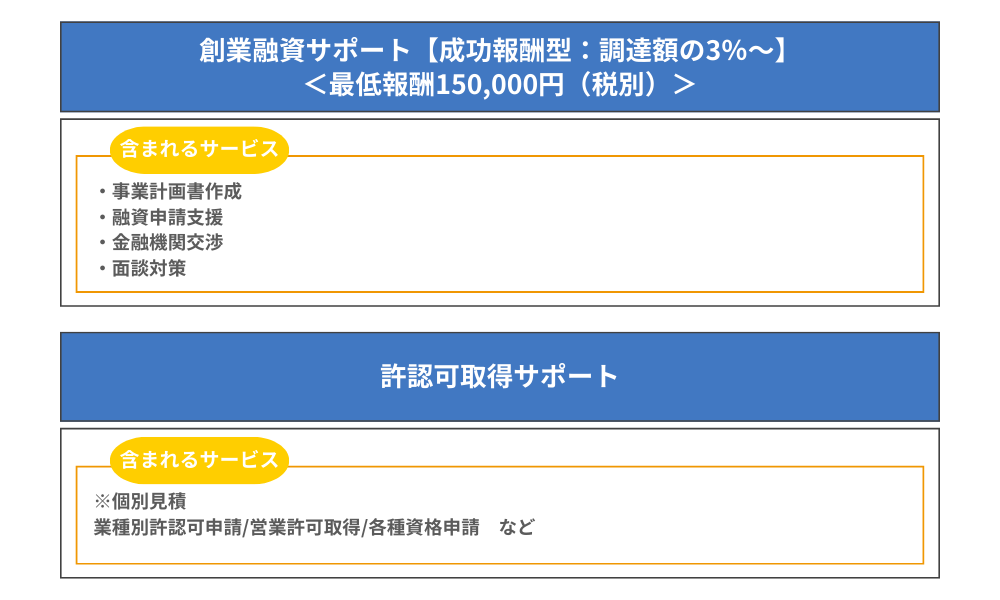

【その他、創業支援サービス】

9. よくある質問(FAQ)

Q:会社名は自由に決めて良いのですか?

A:会社名は自由に決めることができますが、いくつかのルールや注意点を守る必要があります。

会社名を決める際のルール

1. 使える文字の種類

漢字、ひらがな、カタカナ、アルファベット、数字が使用可能。

2. 記号は一部使用可能

「&(アンパサンド)」「’(アポストロフィ)」「,(コンマ)」「‐(ハイフン)」「.(ピリオド)」「・(中点)」

3. 同一住所での重複は禁止

同じ住所に同じ名前の会社は登記できません。ただし、異なる住所なら同じ名前を使用可能です。

4. 特定の単語の制限

「銀行」「信託」「保険」など、一部の名称は法律で制限されています。

これらの名称を使うには、該当する業務を行うための許認可が必要です。

5. 商号登記との競合に注意

登記上、会社名が重複しても問題ありませんが、商標権など知的財産権を侵害する恐れがあるため、事前に確認が必要です。

Q:株式会社と合同会社、どちらがおすすめですか?

A:事業計画や将来展望によって最適な選択は異なります。

“株式会社がおすすめのケース”

- 将来の上場を考えている

- 大規模な資金調達を予定

- 社会的信用を重視

- 従業員の規模拡大を予定

“合同会社がおすすめのケース”

- 少人数での運営を予定

- 初期コストを抑えたい

- 経営の自由度を重視

- 内部留保を重視

Q:自己資金が少なくても会社は設立できますか?

A:はい、可能です。当社では以下の方法で対応実績があります。

- 創業融資の活用(成功率96.8%)

- 補助金・助成金の利用

- 最小限の資本金からのスタート

- 段階的な事業拡大プラン

Q:資本金は1円でも会社設立できるのですか?

A:理論上、資本金1円でも会社を設立できますが、おすすめはしません。

そもそも、資本金とは事業を開始するための準備資金です。

会社を設立するだけでも、株式会社の場合は約25~30万円程度の費用がかかります。

その後も事業を行っていくためには運転資金が必要です。

いきなり取引先から売上が入ってくるとは考えにくいため、現実問題、資本金が1円では事業が開始できないと言えます。

第三者から見たときに、あまりにも低い資本金金額だと、会社の信用面にも関わってくるため、最低でも50万円以上にすると良いです。一方、高すぎても税制面で損になりますので、会社の設立時は、1,000万円未満で設定するのがおすすめです。

また、建設業や不動産業などの許可が必要な業種は、一定額以上の資本金が必要なケースがあるため予め確認をしておきましょう。

Q:経理の知識が全くないのですが、大丈夫でしょうか?

A:多くの起業家の方が同じ不安を抱えています。当社では以下のサポートで解決します。

- クラウド会計ソフトの導入・運用支援

- 経理実務の基礎からのレクチャー

- 毎月の記帳指導

- 決算時の丁寧な説明

- 税務スケジュールの管理代行

実績例:飲食店経営のD様は、開業前は帳簿をつけたことがありませんでしたが、3ヶ月後には自身で記帳ができるようになりました。

Q:銀行口座はいつ開設できますか?

A: 登記が完了した後に、会社の謄本を用意して申請するのが一般的です。

法人の口座開設時に審査があり、事業計画書などの提出を求められたり、会社の実態調査などが行われます。

法人の口座開設について詳しくはこちら

▶法人の銀行口座開設ロードマップ【全4フェーズ】

Q:会社設立後も相談できますか?

A:はい、以下の継続サポートをご用意しています。

- 24時間対応のチャット相談

- 定期的な経営相談会

- 月次決算レビュー

- 税務調査対策

- 経営計画の見直し支援

- 事業拡大に向けたアドバイス

※追加オプションになりますので、事前にご相談ください。【初回無料相談】

顧問契約をいただいているお客様の95%が、設立後も継続してご相談いただいています。

Q:具体的にどのような補助金が利用できますか?

A:主な活用実績のある補助金は、以下の通りです。

- 創業補助金

- 持続化補助金

- 事業再構築補助金

- ものづくり補助金

- 地域の創業支援補助金

- 雇用関連の助成金

Q:飲食店を開業予定ですが、許認可の取得は難しいですか?

A:業種ごとに必要な許認可を漏れなくサポートします。

- 食品営業許可

- 酒類販売免許

- 風営法関連の許可

- 道路使用許可

- 各種届出

保健所対応から申請手続きまで、すべて代行可能です。

Q:会社設立後に何を行う必要がありますか?

A:以下の手続きが必要です。弊社がサポ―トします。

- 税務署への届出(法人設立届出書、青色申告の申請など)

- 社会保険、労働保険の加入手続き

- 銀行口座の開設

- 必要に応じて許認可申請

Q:会社設立日は好きな日にちを選べるのですか?

A:会社設立日は、法務局に登記の申請をした日となります。

郵送で登記申請をした場合は、書類が法務局へ到着した日が会社設立日となります。

法務局が休みの日の土日と祝日は登記ができないため、日付にこだわる場合は早めに調整しましょう。

Q:決算期はいつにすればよいですか?

A:1年以内の期間であれば自由に決めることができます。

ただし、事業の繁忙期を決算期とするのは避けましょう。

決算期には、普段は行わない在庫の確認や書類の整理などの事務作業が発生します。

本業の活動に支障が出る可能性があるため避けるようにしましょう。

Q:本店の住所はどこにしたらいいですか?

A:本店住所の選定は、事業運営や信頼性、コストに大きな影響を与えるため、以下の基準を考慮して慎重に選びましょう。

| メリット | デメリット | |

| 1. 自宅を本店にする場合 | ・コストがかからない ・初期費用を抑えることができる | ・自宅住所が公表される |

| 2. レンタルオフィスやシェアオフィスを利用する場合 | ・初期費用が抑えられる ・都心部の住所を利用できるため、営業上の利点が大きい | ・月額費用が発生する ・郵便物の管理や実際に作業する場所が別途必要な場合がある |

| 3. 専用オフィスを借りる場合 | ・事業拡大時にそのまま利用可能 ・顧客や取引先に対する信頼性が向上する | 初期費用やランニングコストが高い (敷金、礼金、賃料など) |

| 4. バーチャルオフィスを利用する場合 | ・低コストで都心部の住所を利用可能 ・個人情報を保護できる | ・一部の銀行や取引先がバーチャルオフィスの住所では信用しない場合がある ・実際に業務を行うスペースが必要 |

10.市原市の会社設立時に活用したい機関

結論からお伝えすると、市原市での会社設立時に活用できる支援機関は数多くありますが、ほとんどの起業家は適切なタイミングで活用できていません。

当社に寄せられる相談の約8割が、「もっと早く相談に来ればよかった」という後悔の声です。

10-1. 市原市 特定創業支援等事業を受けた創業者への支援措置

多くの方が「特定創業支援等事業の証明書を取得してから会社設立をすれば、登録免許税が半額になる」というメリットを知らないまま設立手続きを進めています。

この証明書を取得することで、以下のような支援が受けられます。

・会社設立時の登録免許税の軽減(株式会社で7.5万円軽減、合同会社で、3万円軽減)

・融資時に、創業関連保証の特例(無担保・第三者保証人なし)

・融資時に、金利の引き下げ

・補助金を受ける際にも有利になる場合もあり

これらの恩恵を受けられるにもかかわらず、当社が毎月行う会社設立支援の中で、「特定創業支援等事業の証明書」を活用したケースはほぼゼロです。

なぜこのような状況になるのでしょうか?

最大の理由は「証明書を取得するタイミング」にあります。

この証明書を取得するためには、「特定創業支援等事業」を受講し、そのプログラムを修了した創業者が、市に証明書の発行を申請する必要があります。

この手続きを経て初めて、登録免許税の軽減や融資の優遇措置などの支援を利用できるようになります。

しかし、会社設立までの期間に余裕がない場合、この手続きを完了できず、結果的に恩恵を受けられないケースが多いのです。

そのため、相談に来た方からは「もっと早く相談すればよかった」という声が頻繁に聞かれます。

一方で、時間に余裕のある方にとっては大きなチャンスです。

創業スクールなどで「特定創業支援等事業」を受講すれば、創業に関する知識を学ぶだけでなく、証明書の取得を通じて登録免許税の節税、融資条件の優遇などのメリットを得ることが出来るのです。

そのため、会社設立を考えている方には、事前に特定創業支援等事業を受講し、証明書を取得することを強くおすすめします。

設立後の運営においても大きな助けとなるでしょう。

市原市での、特定創業支援等事業とは、以下の3つがあります。

・創業スクール(市原商工会議所主催)

・いちはら創業講座(市主催※市産業支援センター)

・創業スクール(千葉県信用保証協会主催)

この機関で「特定創業支援等事業」を受講し、主催者から修了を認められた創業者は、市に証明書の発行を申請することができます。

証明書を発行してもらうためには、「特定創業支援等事業」を受講し、主催者から修了を認められたことを証明するもの(修了証など)と一緒に、市原市の商工業振興課まで提出する必要があります。

※ただし、すでに創業している人は、個人事業主の場合は、開業届、法人の場合には、法人設立届出書の持参が必要です。

これらに記載されている開業日(設立年月日)から5年後の日が証明書の有効期限となる場合があるためです。(5年以上前に創業している場合は証明書の発行が不可となります)

10-2. 市原市 日本政策金融公庫

日本政策金融公庫で融資を受ける場合、会社設立する前から、創業計画書を作っておけば1カ月以上も早く融資の実行を受けることができた事案が多いです。

そのため、会社設立する前から、創業計画書とその添付資料を取得しておき、会社設立後、申請するだけにしておけば、1カ月以上も早く、融資を獲得できます。

その理由は、実際に創業計画書を作成してみると、不足資料が出てきて、それを再取得するのにも時間がかかることが1番多い理由です。

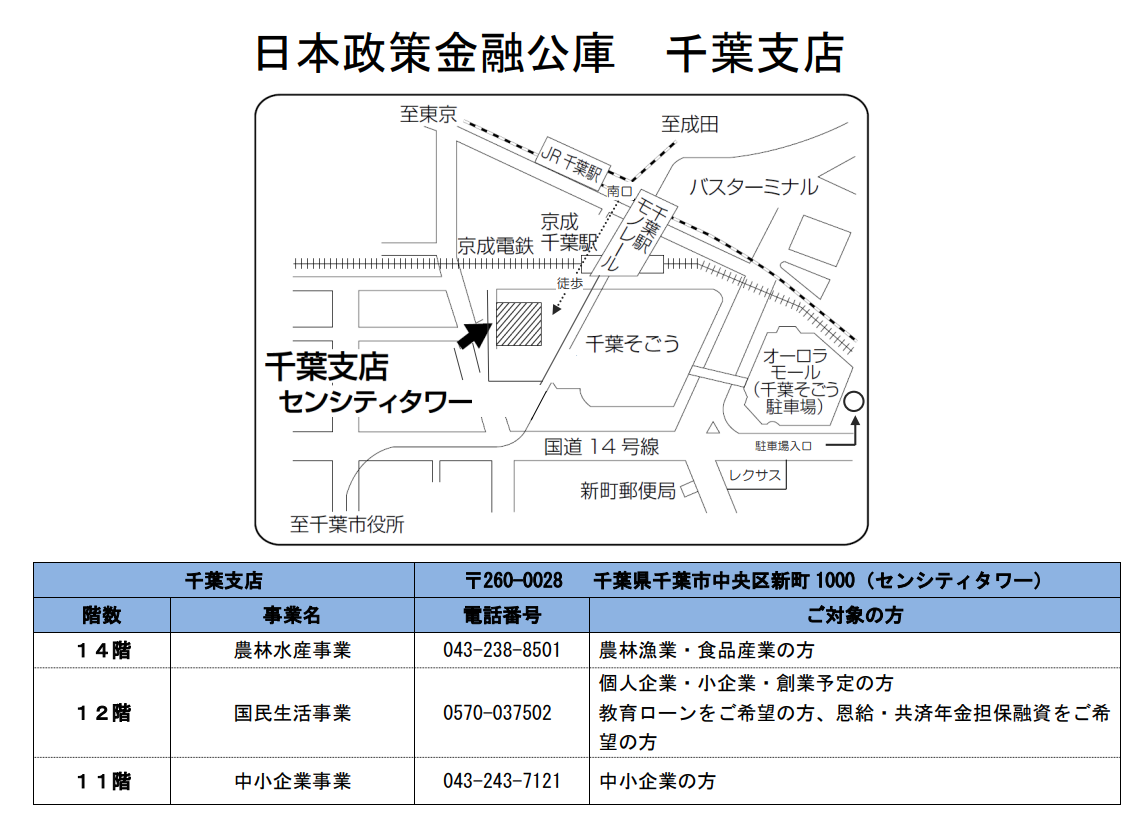

市原市の日本政策金融公庫の窓口は、「日本政策金融公庫 千葉支店」 になります。

日本政策金融公庫の創業融資について詳しくはこちらの記事を参照してください。

▶【2024年最新版】日本政策金融公庫の創業融資とは?専門家が全てを徹底解説!

創業計画書の書き方について詳しくはこちらの記事を参照してください。

▶日本政策金融公庫の創業計画書の書き方11ステップ!審査を通すためのテクニックを完全公開!

10-3. 市原市でおすすめの金融機関

市原市で会社設立する小規模事業者の方には、以下の3行の組み合わせを強くお勧めしています。

①千葉銀行(メイン口座として)

②千葉信用金庫(融資相談先として)

③PayPay銀行(経費精算用として)

なぜこの3行をお勧めするのか?

実は、当社で支援してきた会社設立案件の90%以上が、この3行(地方銀行、信用金庫、ネット銀行)の組み合わせで順調な事業運営を実現できています。

金融機関の選択で苦労されるケースは、ほとんどありません。

それでは、各金融機関の具体的なメリットをお伝えします。

(1) メイン口座としての千葉銀行 「なぜ千葉銀行をメインにすべきか?」

当事務所に寄せられる相談で最も多いのが、「取引先に提示する口座として、どの銀行が良いか?」という質問です。

“千葉銀行をお勧めする3つの理由”

- 取引先への信用力が高い

千葉銀行の口座という時点で、取引先からの信用を得やすい

特に大手企業との取引開始時に有利に働く - 利便性が高い

支店とATMの数が圧倒的に多い

ネットバンキングの操作性が良好 - 将来の融資も視野に入れやすい

取引実績が蓄積されやすい

融資の審査がスムーズになりやすい

(2) 融資相談先としての千葉信用金庫

「信用金庫は古い」というイメージをお持ちの方も多いですが、地域密着型の強みを活かし、起業家や中小企業に最適な支援を提供しています。

“なぜ千葉信用金庫が強いのか”

- 担当者が親身になって相談に乗ってくれる

- 地域密着型で、地元企業のことをよく理解している

- 追加融資や条件変更にも柔軟に対応

創業融資を検討している方は、千葉信用金庫への口座開設を優先していきましょう。

信用金庫は、地方銀行より、地域密着型のため、親身になって相談に応じてくれます。

ただし、まったく融資を検討していない場合は、創業時点では無理に口座開設する必要はありません。

あくまでも、融資を前提とすると、信用金庫がおすすめということです。

(3) 経費精算用としてのPayPay銀行

「なぜネット銀行が必要なのか?」 実は、創業後の経費処理で最も時間を取られるのが、銀行振込業務です。

“PayPay銀行のメリット”

- 手数料の安さ

- スピーディーな口座開設 ・最短当日での口座開設が可能 ・初期の経費支払いにすぐ対応できる

- 便利な操作性

ネット銀行の為、ネットからの振込操作は、千葉銀行や千葉信用金庫 と比べて、一番簡単で便利でした。

10-4.市原市 税務署への会社設立後の開業届提出先

市原市での会社設立後の税務署への届出で最も重要なのは、「提出時期」と「届出漏れ」です。

当社では、会社設立支援を行っていますが、税務署への届出で失敗するケースのほとんどが、「必要な届出書が提出されていない」です。

■具体的な提出書類と注意点

“(1)必ず提出が必要な書類”

- 法人設立届出書(提出期限:設立後2ヶ月以内)

※税務署だけでなく、千葉県税事務所や、市原市にも、法人設立届出書の提出が必要です。 - 青色申告の承認申請書

(提出期限:設立の日以後3か月を経過した日と、設立第1期の事業年度終了の日とのうちいずれか早い日の前日まで) - 給与支払事務所等の開設届出書

(提出期限:最初の給与支払い日まで・社長の給与も対象となることを忘れずに)

“(2)状況に応じて提出が必要な書類 ”

- 消費税課税事業者選択届出書

- 源泉所得税の納期の特例の承認に関する申請書

- 棚卸資産の評価方法の届出書

- 減価償却資産の償却方法の届出書

■市原市 税務署での手続きの具体的なポイント

市原市を管轄している税務署は、「千葉南税務署」 です。

会社設立時の届出は、実際に窓口に行って相談を受けながら提出する方も多いです。

実際に窓口に相談に行く前に、電話で事前に確認してから、窓口相談することをおすすめします。

“千葉南税務署 窓口、電話受付、郵送提出先”

<千葉南税務署>

(電話相談)

千葉南税務署代表番号:043-261-5571(代表電話番号)

(所在地)

〒260-8688 千葉市中央区蘇我5丁目9番1号

管轄区域

中央区の一部、緑区、市原市

(申告書等の郵送先)

〒262-8507 千葉市花見川区武石町1丁目520番地

東京国税局業務センター千葉西分室(千葉南税務署)

※郵送での送付先は、千葉南税務署ではなく、東京国税局業務センター千葉西分室へ送付する必要があります。

税務署への届出は、会社設立後の実務の中で最も重要な手続きの一つです。

「後回しにしても大丈夫」という考えが、後々大きな問題を引き起こします。

税務署の届出は、1日でも遅れると、受け付けてくれません。

1枚の届出の提出漏れで、多額の損失を被る事例もありますので、一通り、提出するべき書類と提出期限を確認してください。

当事務所では、会社設立計画の段階から、税務署届出のスケジュールを組み込んだ支援を行っています。

それにより、確実な手続きの完了と、適切な税務対策の実現を可能にしています。

11.まとめ:あなたの夢の実現のために、今すぐアクションを

会社設立は、あなたの夢への第一歩です。

しかし、その一歩を間違えると、事業の将来に大きな影響を及ぼしかねません。

当社は、これまで

顧問契約継続率95%以上

創業支援実績96.8%以上 という実績を重ねてきました。

この実績が示すように、私たちは単なる会社設立の手続き代行ではありません。

あなたの事業の成功をトータルでサポートする、真のビジネスパートナーとして、全力でバックアップいたします。

コメント