個人事業主や中小企業が受けられる銀行融資には、「保証協会付き融資」と「プロパー融資」の2種類が存在します。

どちらも、銀行が行う融資であることに変わりありませんが、それぞれ異なった特徴があります。

【保証協会付き融資とプロパー融資の違い一覧】

| 保証協会付き融資 | プロパー融資 | |

| 審査 | 銀行と信用保証協会 | 銀行 |

| 難易度 | 易しい | 厳しい |

| 金利 | 1.5%前後 | 信用度が高いほど低金利 |

| 融資限度額 | 無担保:8,000万円 有担保:2億8,000万円 | 上限なし |

| 返済期間 | 5~10年 | 3~5年 |

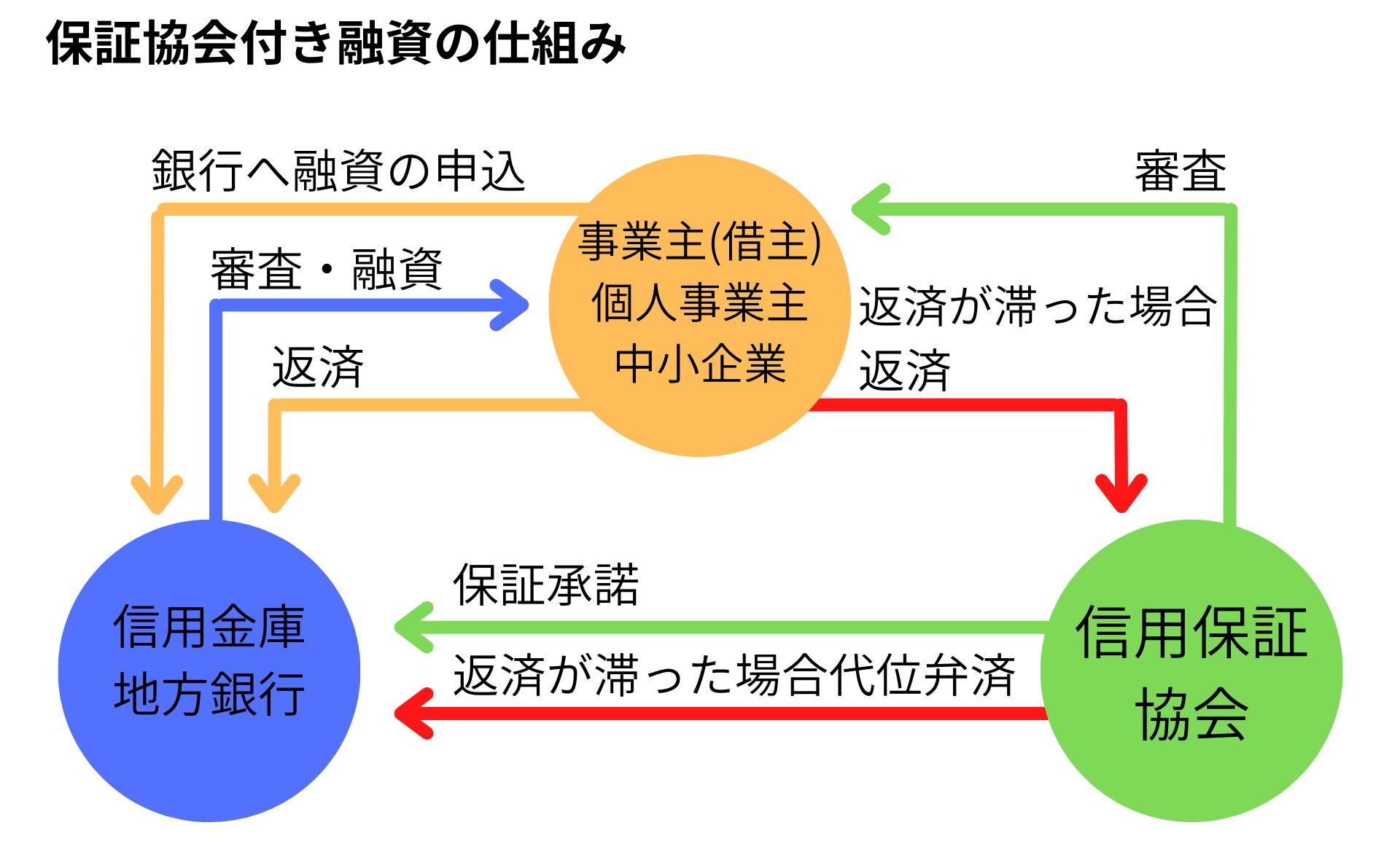

保証協会付き融資とは、信用保証協会という第三者機関による保証を受けて融資を行うもので、もし返済できなくなった場合には、事業主(借主)に代わって信用保証協会が弁済を行うことになります。

審査は比較的易しいものの、保証料の支払いが発生したり融資限度額が設定されているという特徴があります。

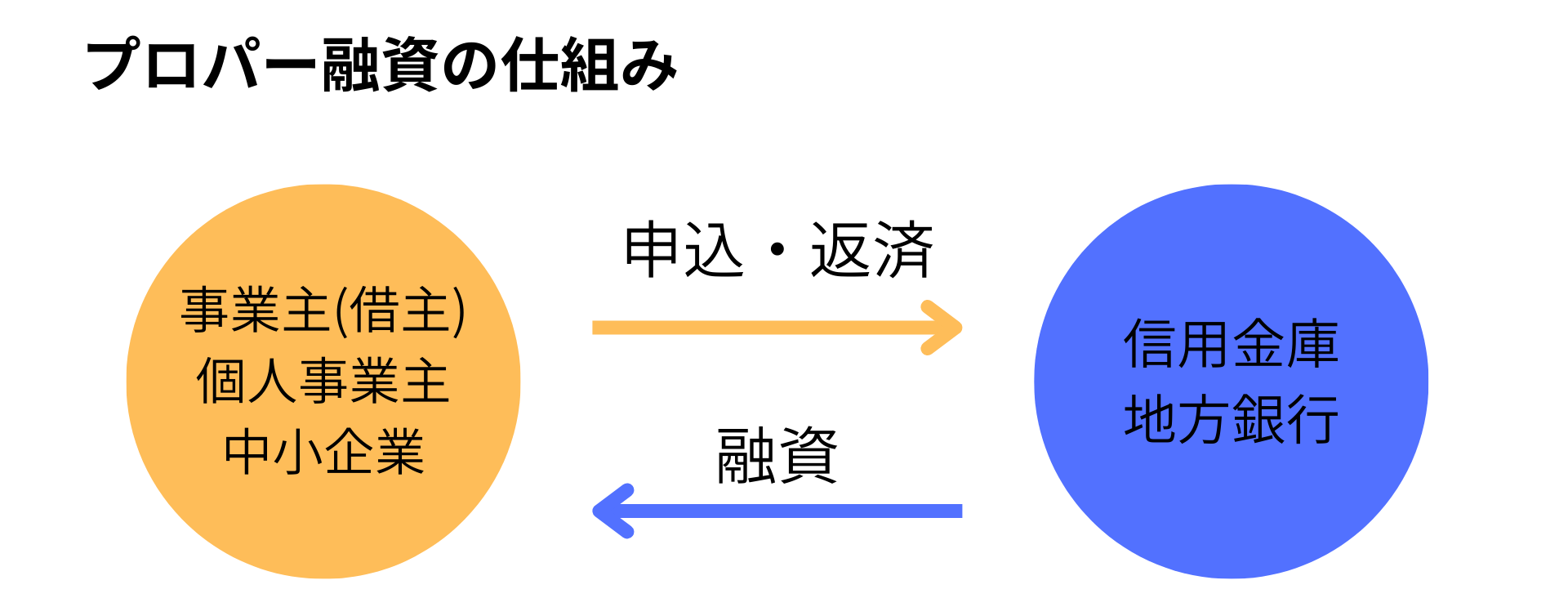

一方で、プロパー融資とは、銀行が直接企業に対して行う融資のことで、もし返済できなくなった場合、銀行が100%のリスクを負うため、審査が非常に厳しく、実績のない企業がこの融資を受けるのは難しいことが多いですが、保証料が不要で融資限度額がないという魅力もあります。

保証協会付き融資は、創業間もない事業者や中小企業にとって欠かせない融資制度です。

今回は、保証協会付き融資とはどのようなものなのか詳しく解説していきます。

目次

1.保証協会付き融資とは

保証協会付き融資は、信用保証協会が公的な保証人となり、金融機関からの融資を受けやすくする仕組みです。

一般的に、創業したばかりの個人事業主や中小企業は信用が低く、金融機関は貸し倒れのリスクを懸念しますが、信用保証協会が保証することで、そのリスクを軽減します。

万が一返済できなくなった場合でも、信用保証協会が代わりに返済するため、金融機関は安心して融資を行うことができます。

このため、創業者や中小企業でも資金調達がしやすくなるメリットがあります。

初めて銀行から融資を受ける際には、ほとんどが保証協会付き融資を利用すると考えてください。

保証協会付き融資の仕組みのイメージは下記の図の通りです。

※信用保証協会付き融資において、信用保証協会に弁済してもらった返済額については、今度は事業主(借主)が信用保証協会に対して返済を行うことになります。決して、融資の返済が終わるというわけではありません。

一方、プロパー融資では、銀行が企業の信用力や返済能力を判断し、直接企業に対して融資を行います。

もしも返済不能となった際の貸倒リスクを100%銀行が負います。

プロパー融資の仕組みのイメージは下記の図の通りです。

2.保証協会付き融資の特徴をプロパー融資と比較解説

保証協会付き融資には以下の特徴があります。

プロパー融資と比較しながら解説してきます。

| 保証協会付き融資 | プロパー融資 | |

| 2-1.審査 | 銀行と信用保証協会 | 銀行 |

| 2-2.難易度 | 易しい | 厳しい |

| 2-3.金利 | 1.5%前後 ※金利とは別に保証料の支払いがある。 (+1.5%前後) | 信用度が高いほど低金利 |

| 2-4.融資限度額 | 無担保:8,000万円 有担保:2億8,000万円 | 上限なし |

| 2-5.返済期間 | 5~10年 | 3~5年 |

それぞれ詳しく解説します。

2-1.【審査】保証協会付き融資は、銀行と信用保証協会が行う

| 保証協会付き融資 | プロパー融資 | |

| 2-1.審査 | 銀行と信用保証協会 | 銀行 |

保証協会付き融資の審査は、銀行と信用保証協会の2つの機関で行われます。

2つの機関から融資の承諾を受ける必要があり、初めて信用保証協会と取引する場合は信用保証協会との面談が実施されます。

そのため、審査期間が長くなる傾向があります。

初めて信用保証協会付き融資を受ける場合は、最短でも1か月半~2ヶ月程度かかります。

一方プロパー融資は銀行が直接審査を行います。

そのため、審査期間は短い傾向にあり、初めてのプロパー融資でも3週間~1か月程度で終わります。

2-2.【難易度】保証協会付き融資の審査は易しめ

| 保証協会付き融資 | プロパー融資 | |

| 2-2.難易度 | 易しい | 厳しい |

保証協会付き融資の審査は、プロパー融資に比べると易しいと言えます。

1章で解説した通り保証協会付き融資は、創業者や中小企業の資金調達をしやすくするために設けられている制度です。

銀行も信用保証協会も、どうにか融資をしたいという姿勢で取り組んでくれます。

一方、プロパー融資は事業の実績や信用度の高さがないと受けることはかなり難しいです。

決算書の内容が審査の上で重要視されます。

2-3.【金利】保証協会付き融資は、1.5%前後+保証料1.5%

| 保証協会付き融資 | プロパー融資 | |

| 2-3.金利 | 年率1.5%前後 ※金利とは別に保証料の支払いがある。 (+年率1.5%前後) | 信用度が高いほど低金利 |

保証協会付き融資の金利は、年率1.5%前後です。

ただし、保証協会付き融資の場合、金利とは別に保証料の支払いも発生します。

保証料とは、信用保証協会に対して支払う、保証をしてもらうための対価で、おおよそ年率1.5%前後です。

金利と合計すると、3%程度のコストがかかる可能性がありますが、制度融資(※1)を利用することで、保証料の割引や利子補給が受けらるため、結果として2~2.5%程度に落ち着くケースが多いです。

※1.制度融資について詳しくはこちら

▶制度融資とは?制度融資のメリット・デメリットを一般融資と比較【図解】

一方で、プロパー融資の金利は企業の信用度の高さよって異なります。

信用度が高い優良企業であればあるほど金利は低くなります。

プロパー融資を受けられるほどの信用度のある企業は、低金利で融資してもらえる可能性が高くなります。

※注意※

金利については個別事案となり、個別の資金調達の戦略を練る必要があります。

大型の資金調達が必要なスタートアップ企業など、実績のない企業が保証協会付き融資と同時に、プロパー融資を受けるケースがあります。

この場合、たとえプロパー融資でも、金利は3%以上と高くなる傾向があります。

実績のある優良企業の場合は、プロパー融資の方が低金利で融資を獲得することができ、実績のない企業の場合は、保証協会付き融資の方が低金利で融資が受けられる可能性が高くなります。(保証料の割引、利子補給を受けた場合)

2-4.【融資限度額】保証協会付き融資には融資限度額の上限有り

| 保証協会付き融資 | プロパー融資 | |

| 2-4.融資限度額 | 無担保:8,000万円 有担保:2億8,000万円 ※別途、特別枠あり | 上限なし |

信用保証協会付き融資は、無担保の場合8,000万円、担保を提供する場合2億8,000万円が上限とされています。

ただし、だれでも8,000万円または2億8,000万円まで融資が受けられるという訳ではありません。

信用保証協会として融資ができる金額の上限です。

実際の融資限度額は、企業の実績や信用度によって異なります。

一方、プロパー融資には、融資限度額に上限がありません。

銀行が貸せると判断すれば、いくらでも借りられるということになります。

※保証協会付き融資では、条件を満たすことで融資限度額を引き上げることができます。(特別枠)

詳しくはこちら

▶信用保証協会の枠を拡大!大型融資獲得の秘訣大公開

2-5.【返済期間】保証協会付き融資は5~10年と長めに設定できる

| 保証協会付き融資 | プロパー融資 | |

| 2-5.返済期間 | 5~10年 | 3~5年 |

保証協会付き融資の返済期間は、資金使途にもよりますが5~10年と長めに設定することが出来ます。

設備資金の場合7~10年、運転資金の場合5年となるケースが多いです。

一方、プロパー融資の場合、銀行はリスクを全て負っているため、返済期間を3~5年と短めに設定することが一般的です。

これにより、銀行は貸し倒れリスクを最小限に抑えることができます。

しかし、事業者にとっては、短期間での返済が求められるため、毎月の返済負担が増し、資金繰りを圧迫する可能性があります。

3.保証協会付き融資のメリット・デメリット

3-1.メリット

審査に通りやすい

プロパー融資に比べると審査に通りやすい傾向があります。

保証協会付き融資は、創業者や中小企業の資金調達をしやすくするために設けられている制度です。

最大のメリットでもありますので、積極的に活用しましょう。

ただし、甘くみてはいけません。

しっかりと事業計画書等を作成し、審査に挑みましょう。

詳しい事業計画書の作成方法はこちらの記事で解説しています。

▶はじめてでも、事業計画書がつくれる!実践型の事業計画書の書き方と手順を専門家が解説します!

返済期間を長めに設定できる

保証協会付き融資の返済期間は、資金使途にもよりますが5~10年と長めに設定することが出来ます。

返済期間を長めにすることにより、毎月の負担を軽減でき、事業の運営資金(現金)を確保しやすくなります。

特に、創業者や中小企業にとって現金は、「企業の命綱」とも言えるほど大切です。

現金が不足すると、仕入れや給与の支払い、借り入れの返済ができなくなり、最悪の場合、事業の継続が難しくなる可能性があるため、返済期間はなるべく長く希望を出しましょう。

3-2.デメリット

保証料がかかる

保証協会付き融資は、保証を受ける対価として、金利とは別に保証料を支払う必要があります。

保証料は、原則として融資の実行時に一括払いします。

実際は、保証料が差し引かれた金額で融資が実行されます。

保証料は、借入金額、保証料率、借入期間、返済方法などによって決まります。

また、融資の審査同様に融資額や担保の有無、財務内容、資金使途や返済能力、経営者の経営力などによっても変動します。

保証料のおおよその目安は、1,000万円を5年で返済する場合で410,000円程度です。

審査期間が長い

保証協会付き融資の審査は、銀行と信用保証協会の2つの機関で行われるため、審査期間が最短でも1か月半から2ヶ月程度かかります。

そのため、急ぎで資金調達を希望している場合には、利用には適していません。

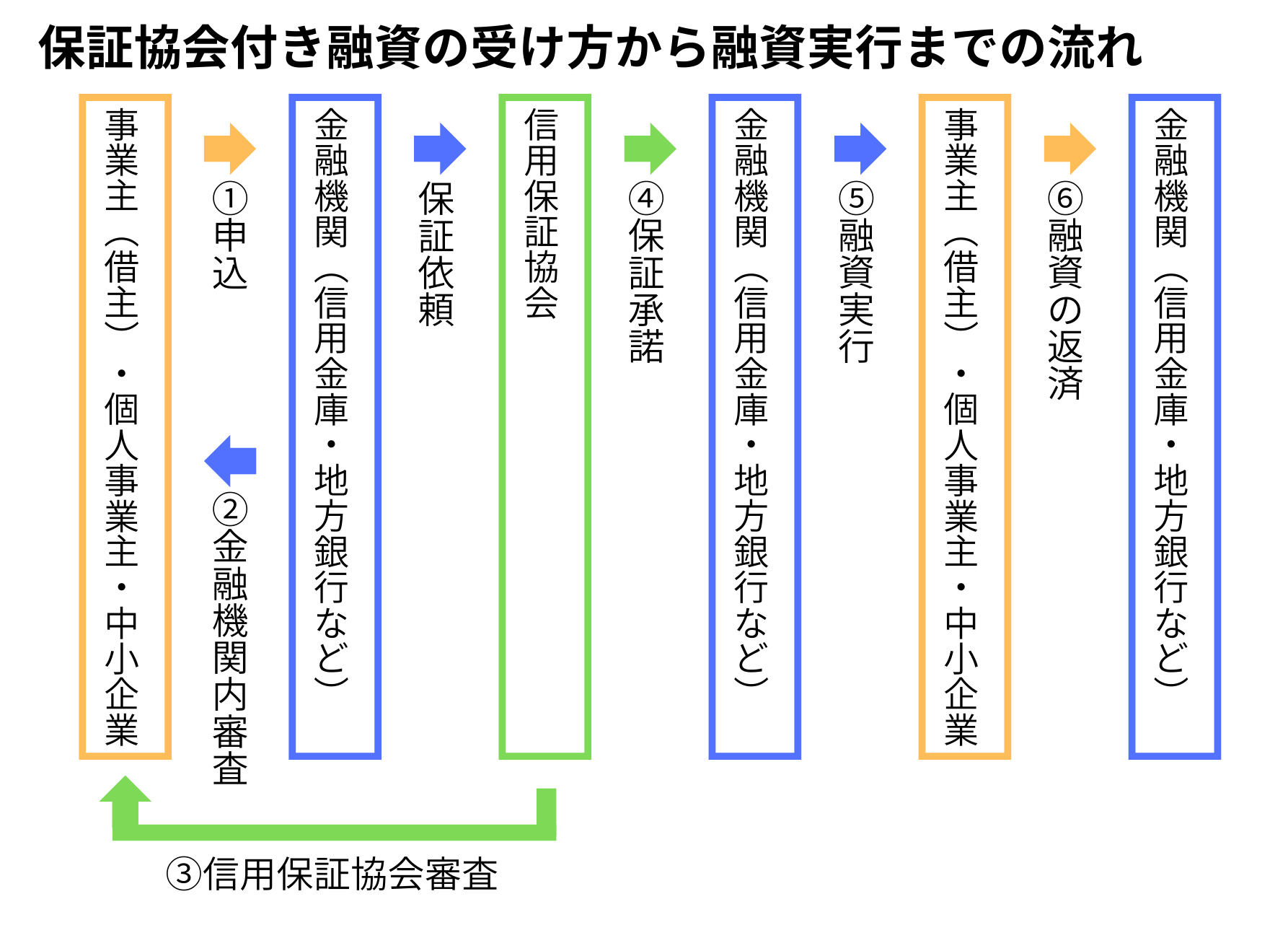

4.保証協会付き融資の受け方と流れ

保証協会付き融資の受け方、融資実行までの流れは以下の通りです。

詳しく解説していきます。

①申込

金融機関の窓口で相談・申し込みをします。

基本的には、メインバンクまたは、これからメインバンクとして利用したい金融機関へ行きましょう。

初めて保証協会付き融資を受けるという方は、金融機関の中でも、信用金庫や信用組合がおすすめです。

地域密着型で、創業間もない事業者や中小企業にも手厚い支援をしてくれます。

相談に行くと、申込に必要な書類などを案内してくれます。

併せて今後の事業計画や、融資の使途などヒアリングが実施されます。

必要な書類は金融機関によって異なりますが、あらかじめ事業計画書を作成し持参すると話はスムーズです。

相談に行った瞬間から融資の審査は始まっていると思い、身だしなみ等にも気を付けましょう。

いきなり金融機関の窓口に行くのが不安と言う方は、融資の専門家や税理士に相談しましょう。

事業計画書の作成支援や、金融機関との交渉、紹介などを支援してもらうことができます。

②金融機関内審査

ヒアリングや提出した書類を元に、金融機関内での審査が実施されます。

金融機関内での審査にクリアすると、金融機関から信用保証協会への申込(保証依頼)が進められます。

③信用保証協会審査

次に、信用保証協会での審査が実施されます。

初めて保証協会付き融資を申し込む場合、信用保証協会の担当者との面談も実施されます。

④保証承諾

信用保証協会の審査にクリアすると、金融機関へ保証を承諾する旨の連絡が届きます。

その後、金融機関の担当者から事業主(借主)宛に結果報告の連絡が入ります。

⑤融資実行

融資の契約書類関係のやり取りを終えると、金融機関から融資が実行されます。

⑥融資の返済

事業主(借主)は、金融機関へ融資の返済を行っていきます。

5.まずは保証協会付き融資を借りて実績を積もう!

保証協会付き融資を受けて、融資の返済実績を積んでいきましょう。

保証協会付き融資の返済実績を作ることで信用度が上がり、次のステップであるプロパー融資を受けられるようになります。

保証協会付き融資とプロパー融資では、プロパー融資の方が良い条件で融資が受けられるでしょう。

しかし、そのハードルは高く、創業間もない事業者や中小企業では、受けたくても受けられないといったケースが多いです。

まずは、保証協会付き融資の返済実績を作りながら事業を成長させ、金融機関が融資をしたくなるような決算書づくりをしていきましょう。

金融機関が決算書でチェックしているポイントについて詳しくはこちら

▶【融資の審査】銀行は決算書の何を見ているのか?専門家が解説する9つのポイント

日本政策金融公庫も活用しましょう。

保証協会付き融資の他に、日本政策金融公庫の融資も活用しましょう。

日本政策金融公庫の融資制度では、最大7,200万円までの融資を受けることができます。

6.まとめ

保証協会付き融資は、創業間もない事業者や中小企業にとって、金融機関から融資が受けやすくなる有益な融資制度です。

まずは、保証協会付き融資を活用して、事業の基盤をしっかりと築いていきましょう。

保証協会付き融資の返済実績を積み重ねることで、企業の信用力を向上させ、将来的には次のステップであるプロパー融資を受けられる可能性が高まり、より良い条件で資金調達が可能になります。

保証協会付き融資は、審査が比較的易しいといえども、しっかりと事前準備をしなければ審査をクリアすることはできません。

事業計画書の作成や面談対策を行い、必要に応じて専門家への相談を検討しましょう。

専門家のアドバイスを受けることで、融資の成功率を高め、より確実に資金調達を行うための準備が整います。

コメント