節税の基本!個人事業主が青色申告を行うために必要な「青色申告承認申請書」の書き方を解説します!

個人事業主の節税の基本である青色申告。

青色申告で確定申告を行うためには、事前に「青色申告承認申請書」の提出が必要です。

一見、簡単そうな書類ですが、記入に悩むポイントがいくつかあります。

そこで今回は、誰でも1人で青色申告承認申請書が書き上げられるよう1項目ずつ徹底的に解説していきます。

この記事を参考に、青色申告承認申請書を書き上げてみてください。

目次

- 1.「青色申告承認申請書」の書き方【全19ステップ】

- ステップ1. 納税地

- ステップ2. 上記以外の住所地・事業所等

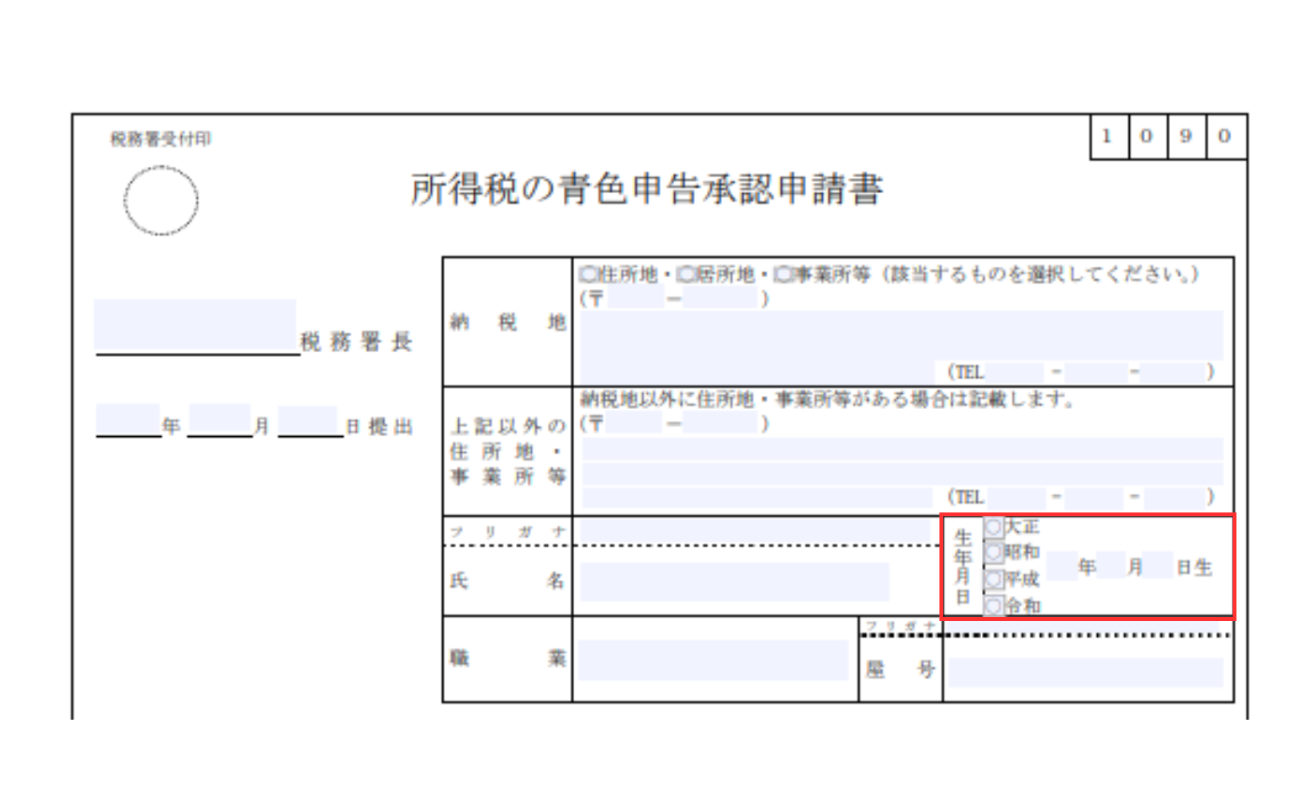

- ステップ3.氏名

- ステップ4.生年月日

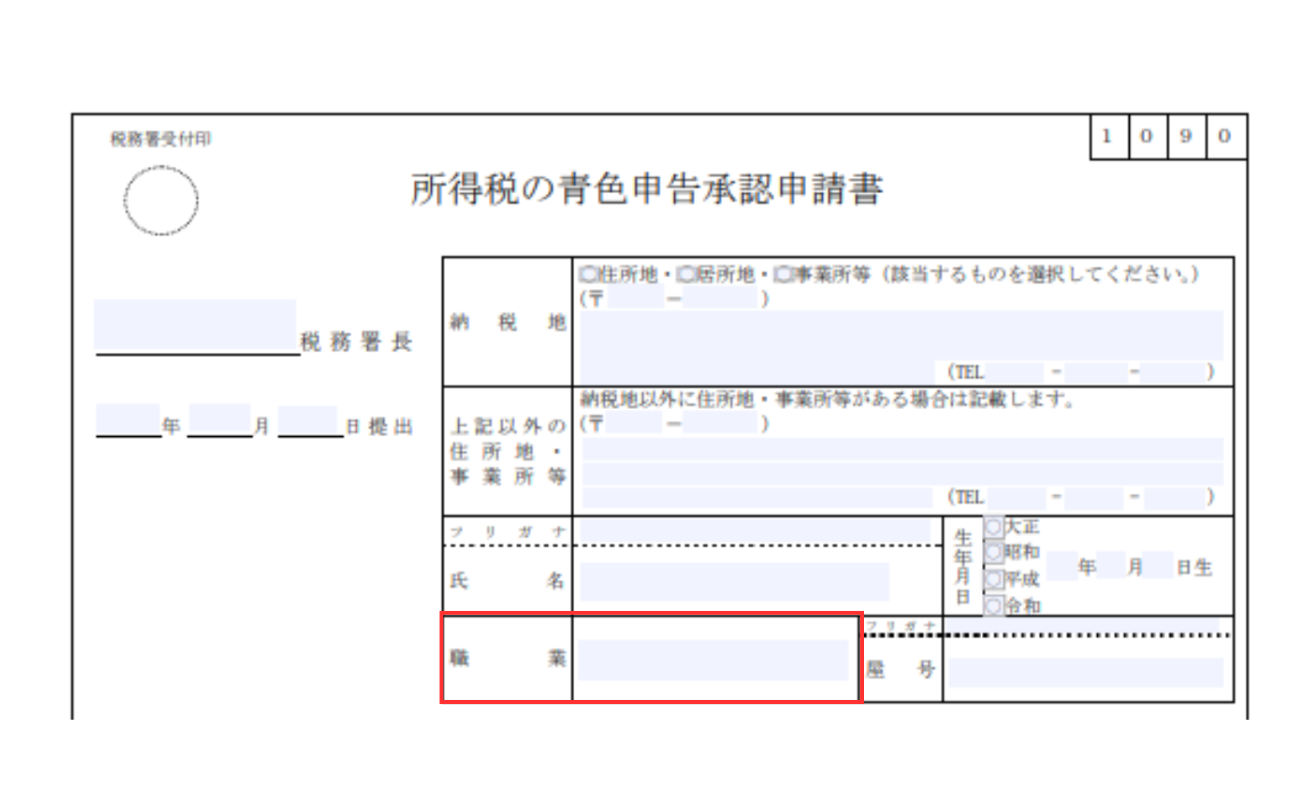

- ステップ5.職業

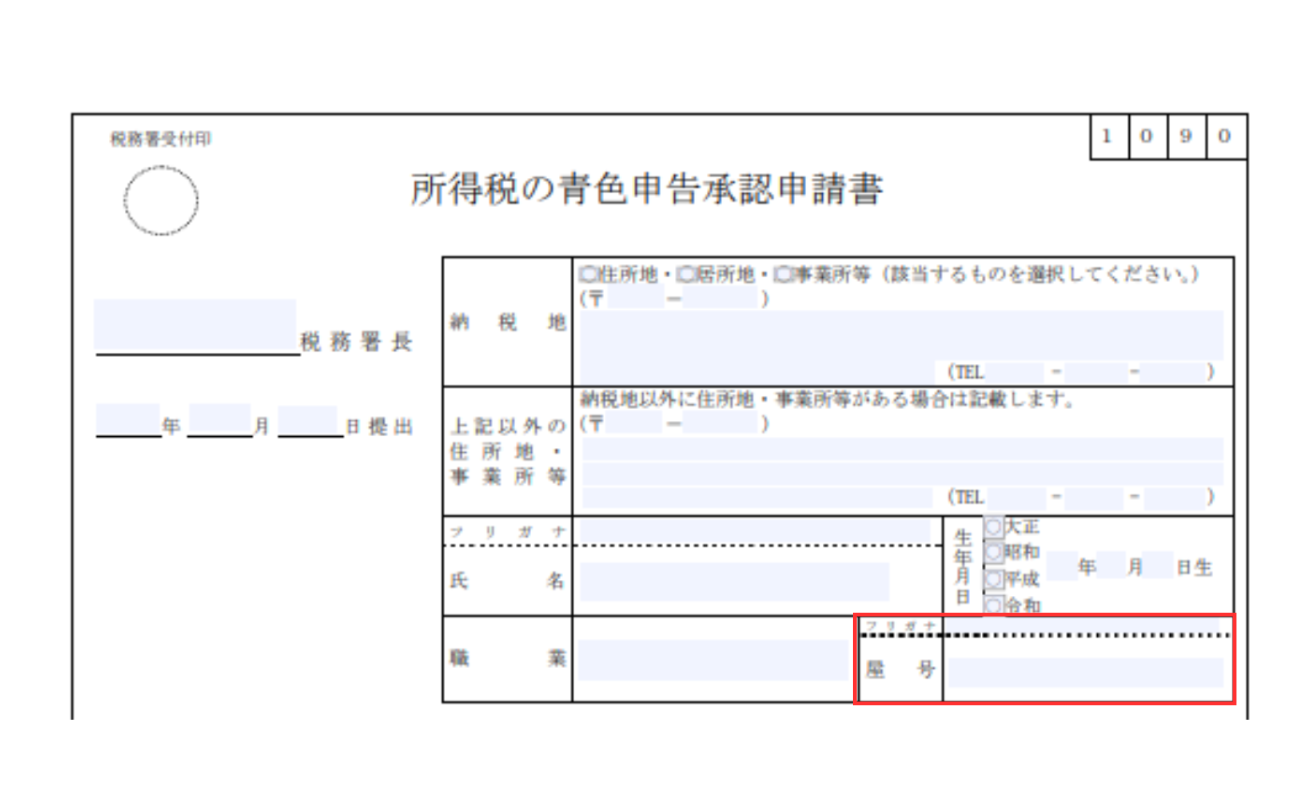

- ステップ6.屋号

- ステップ7.税務署

- ステップ8.提出日

- ステップ9.青色申告の開始年度

- ステップ10.事業所又は所得の基因となる資産の名称及びその所在地

- ステップ11.所得の種類

- ステップ12.いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無

- ステップ13.本年1月 16 日以後新たに業務を開始した場合、その開始した年月日

- ステップ14.相続による事業承継の有無

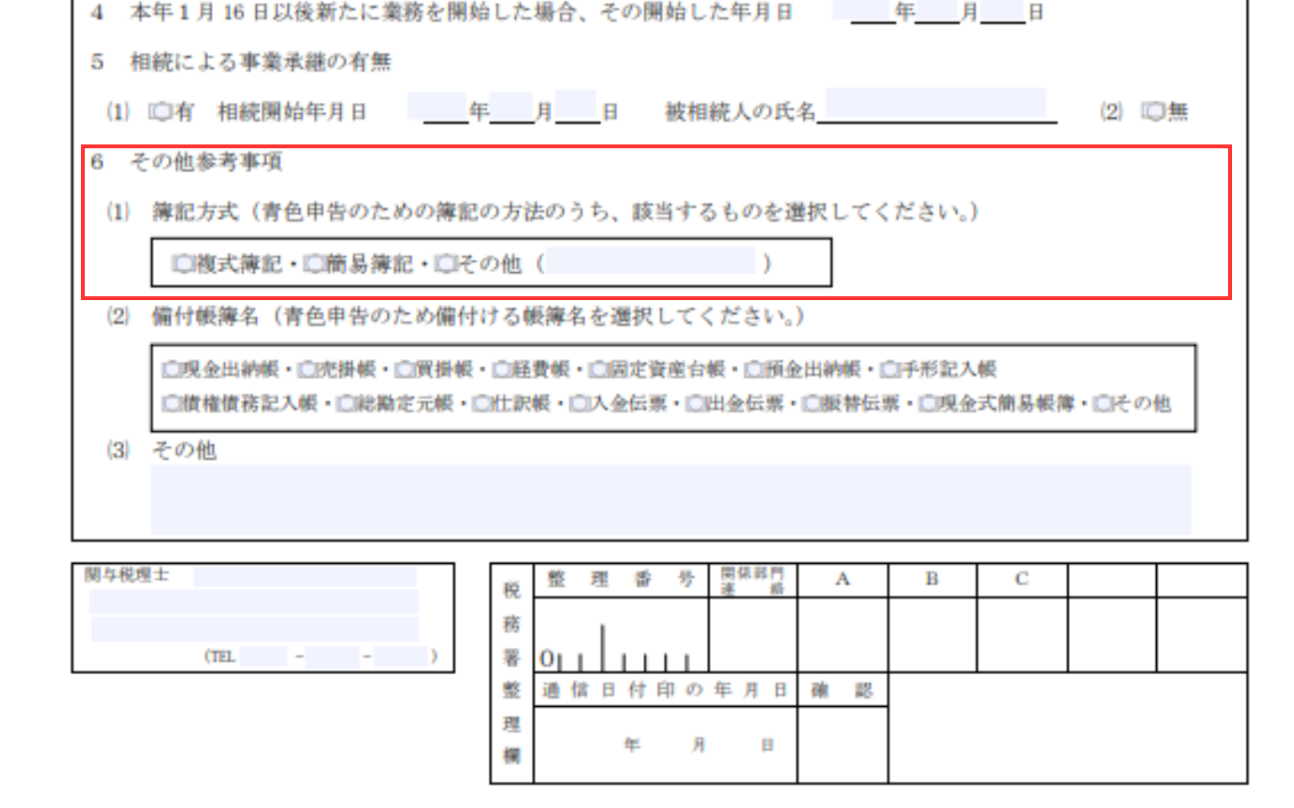

- ステップ15.その他参考事項(1)簿記方式

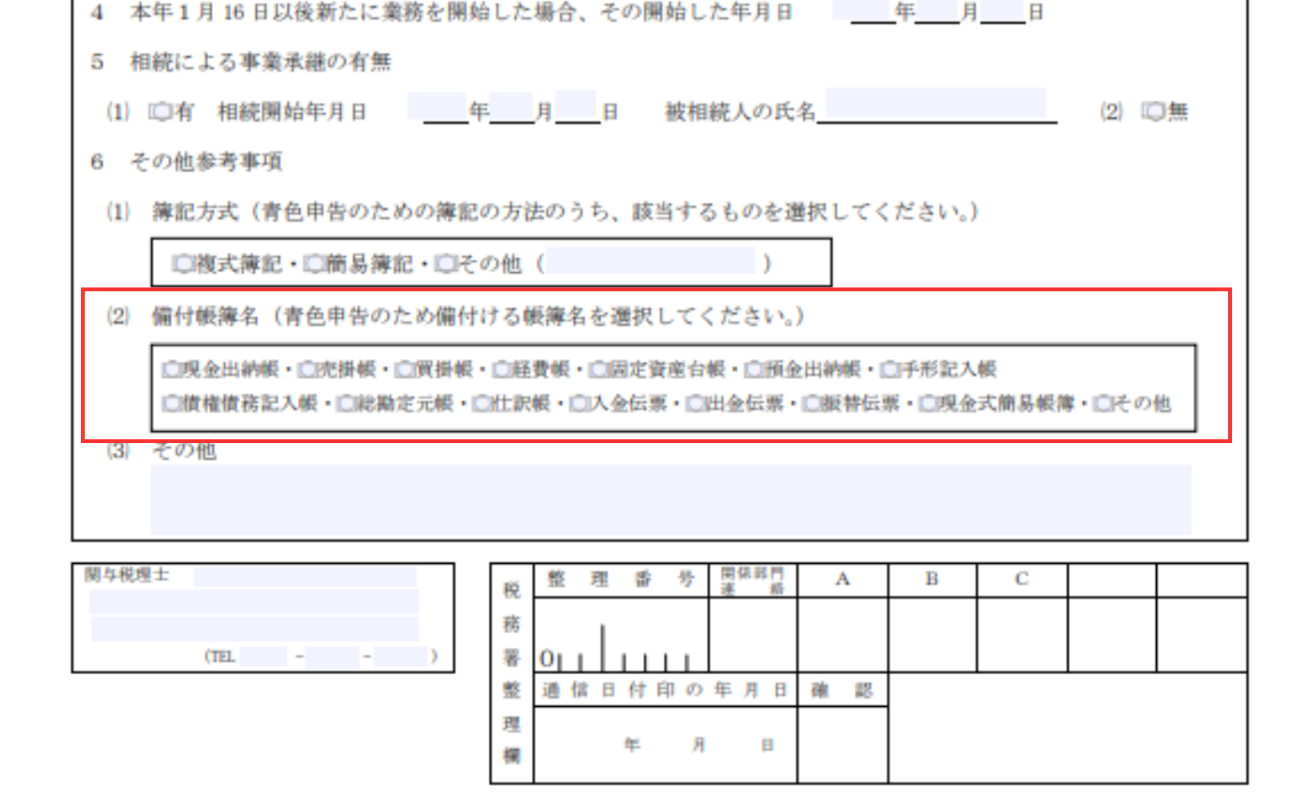

- ステップ16.その他参考事項(2)備付帳簿名

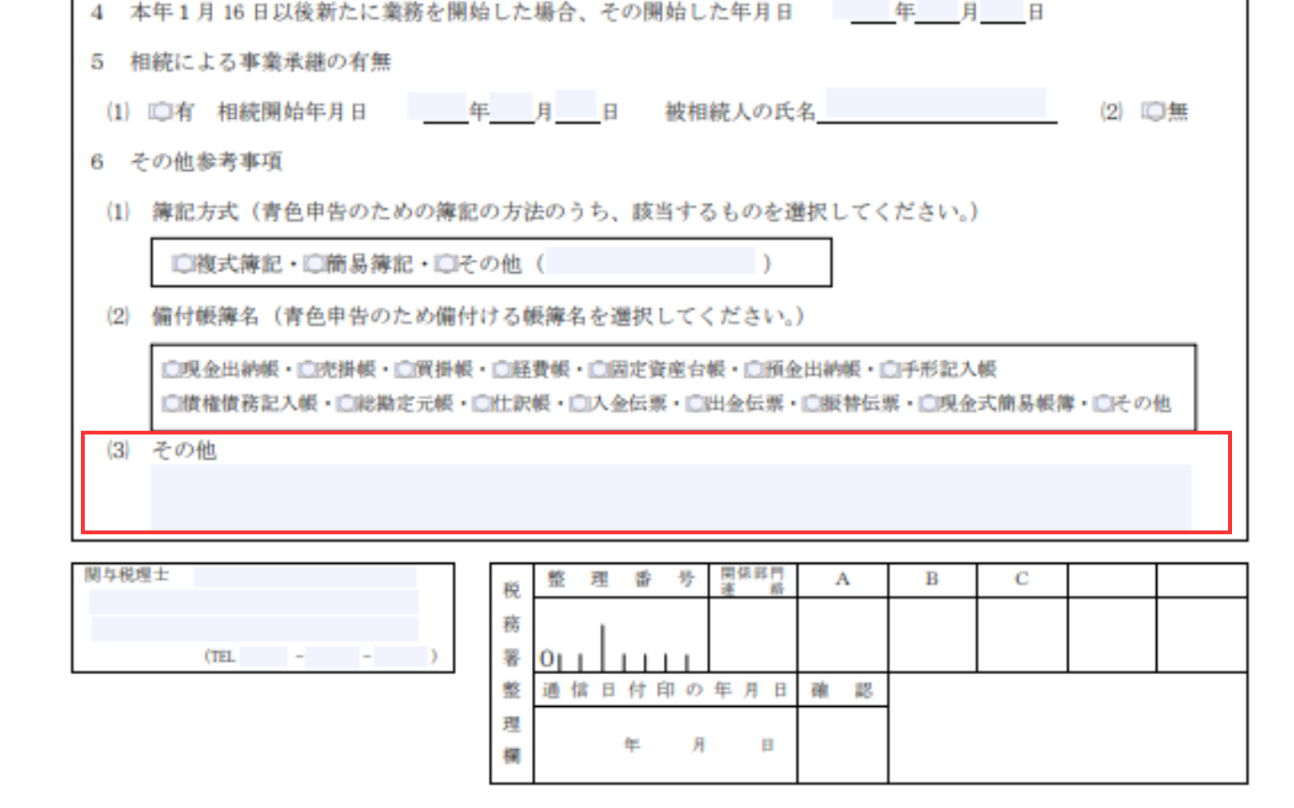

- ステップ17.その他参考事項(3)その他

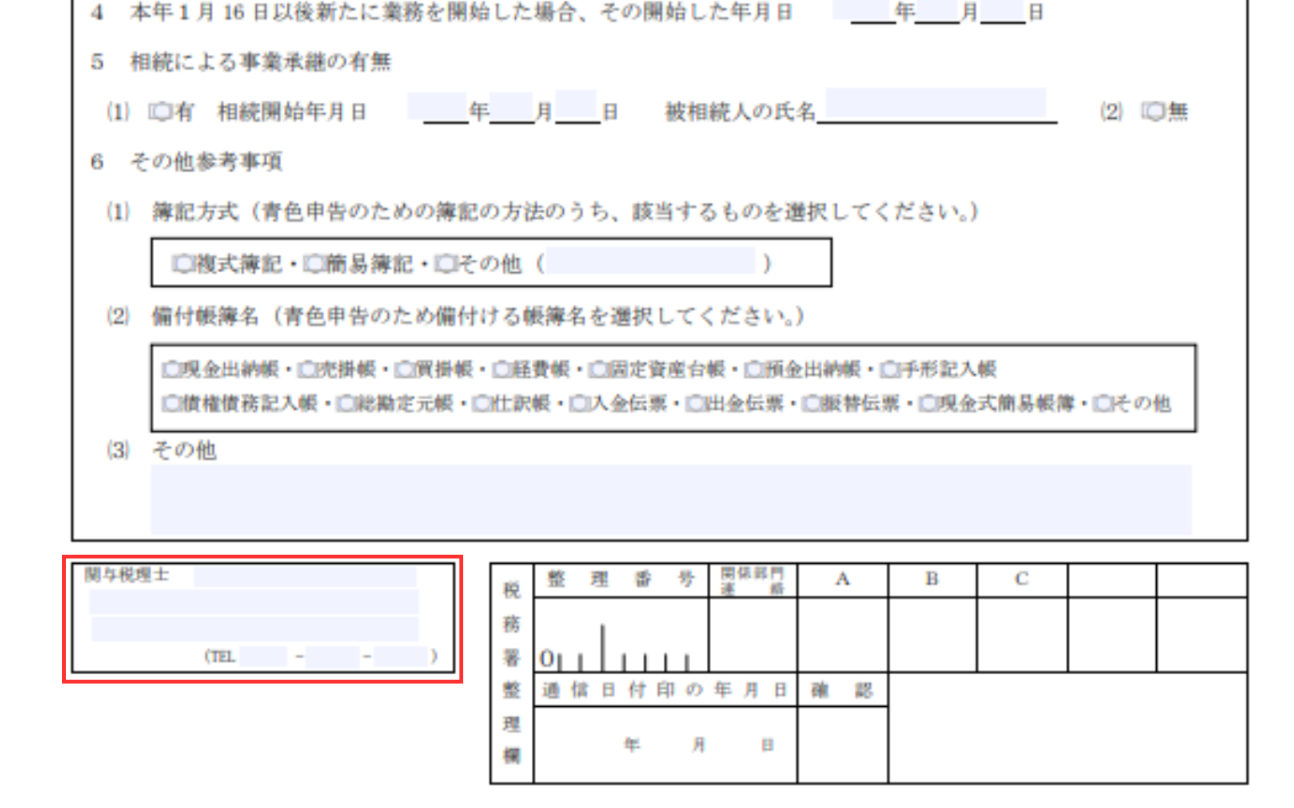

- ステップ18.関与税理士

- ステップ19.提出

- 2.青色申告承認申請書の提出時の注意点

- 3.まとめ

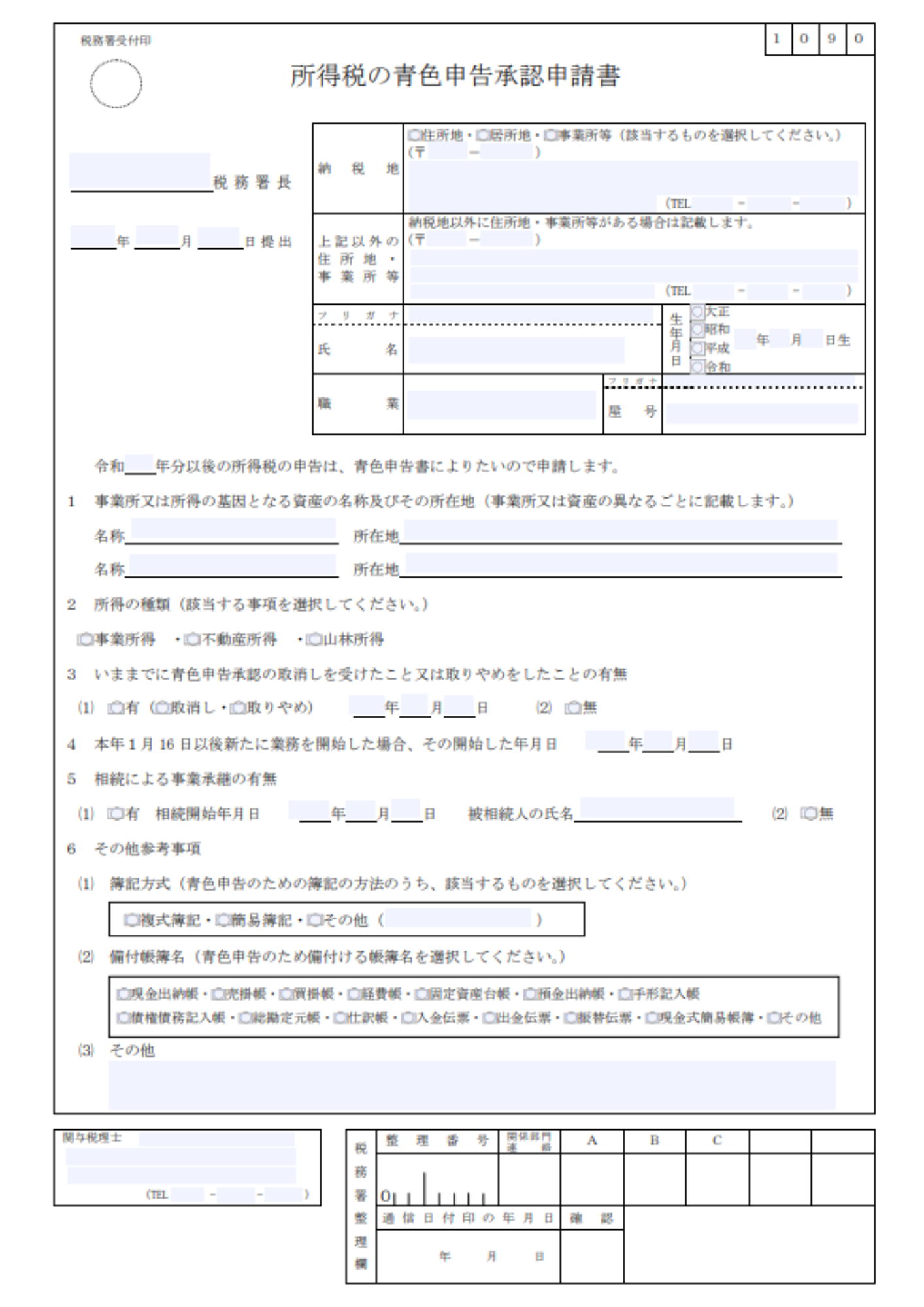

1.「青色申告承認申請書」の書き方【全19ステップ】

「青色申告承認申請書」は次のような書類です。

まずは「青色申告承認申請書」を入手しましょう。

お近くの税務署に備え付けられているほか、国税庁サイト「[手続名]所得税の青色申告承認申請手続」からダウンロードも可能です。

ダウンロードはこちら https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/10.pdf

お手元に「青色申告承認申請書」が用意できたら早速、各項目の書き方を解説していきます。

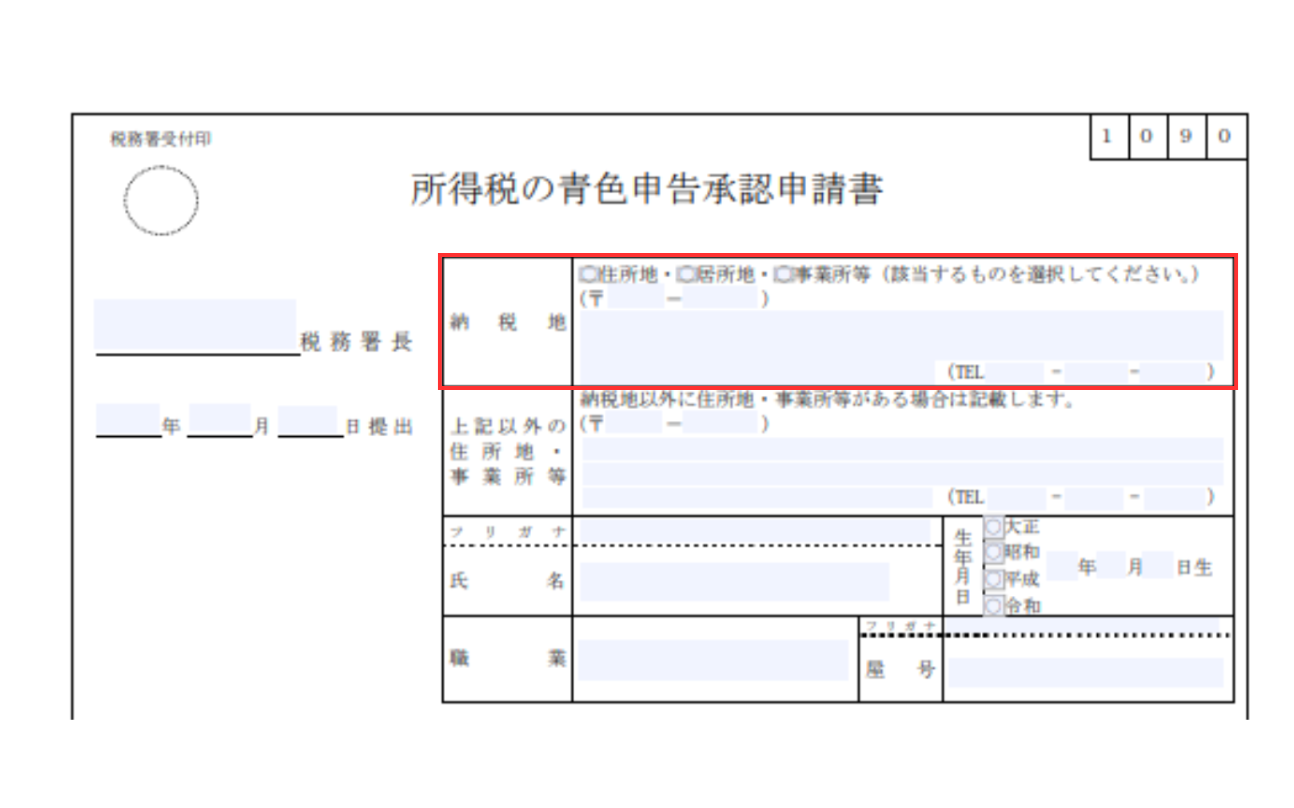

ステップ1. 納税地

「住所地」「居所地」「事業所等」から該当するものにチェックを入れて、住所と電話番号を記載します。

<「住所地」「居所地」「事業所等」の選び方>

・住所地:住民票のある住所。原則、納税地は「住居地」になります。

※自宅兼事務所としている場合は「住所地」を選択してください。

・居住地:海外に住所があり、日本に居所がある方の納税地は「居住地」です。

・事業所等:住所地以外に事務所や、店舗がある方は納税地に「事業所等」を選択することができます。

店舗や事務所は、移転などが考えられるためです。

所得税は、国に納める税金なので、納税地をどこに指定しても納税額や納付方法が変わることはありません。

また、開業届にも納税地を記入する箇所がありますので、開業届と合わせるようにしましょう。

電話番号は、携帯の電話番号でも問題ありません。

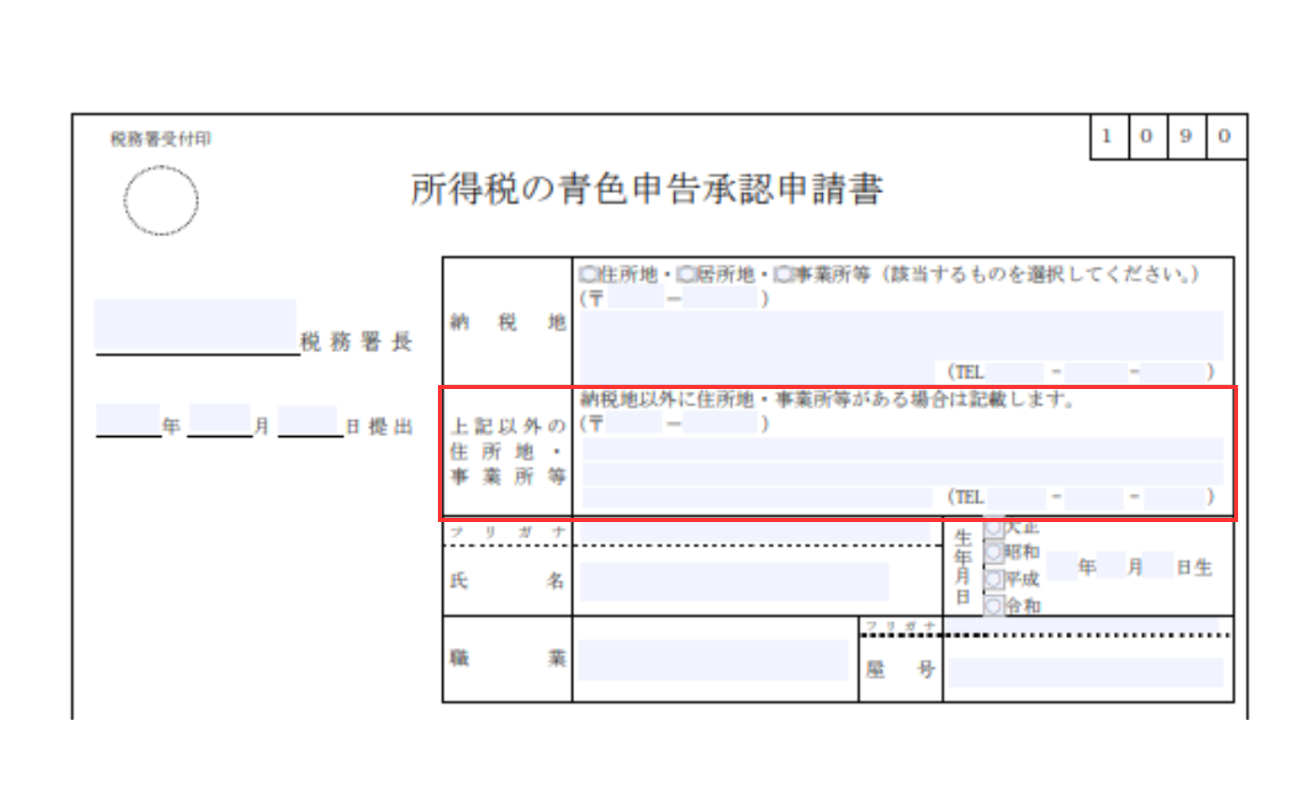

ステップ2. 上記以外の住所地・事業所等

自宅=事務所=「納税地」であれば空欄で問題ありません。

納税地の他に住所地・事業所がある場合、記載します。

よくあるパターンとして、自宅と店舗・事務所が別の場所にある場合、納税地に「自宅住所」を記載、上記以外の住所地・事業所等に事務所や店舗の住所を記入します。

もし、納税地を事業所等としている場合は、上記以外の住所地・事業所等の欄には自宅の住所を記入するようにします。

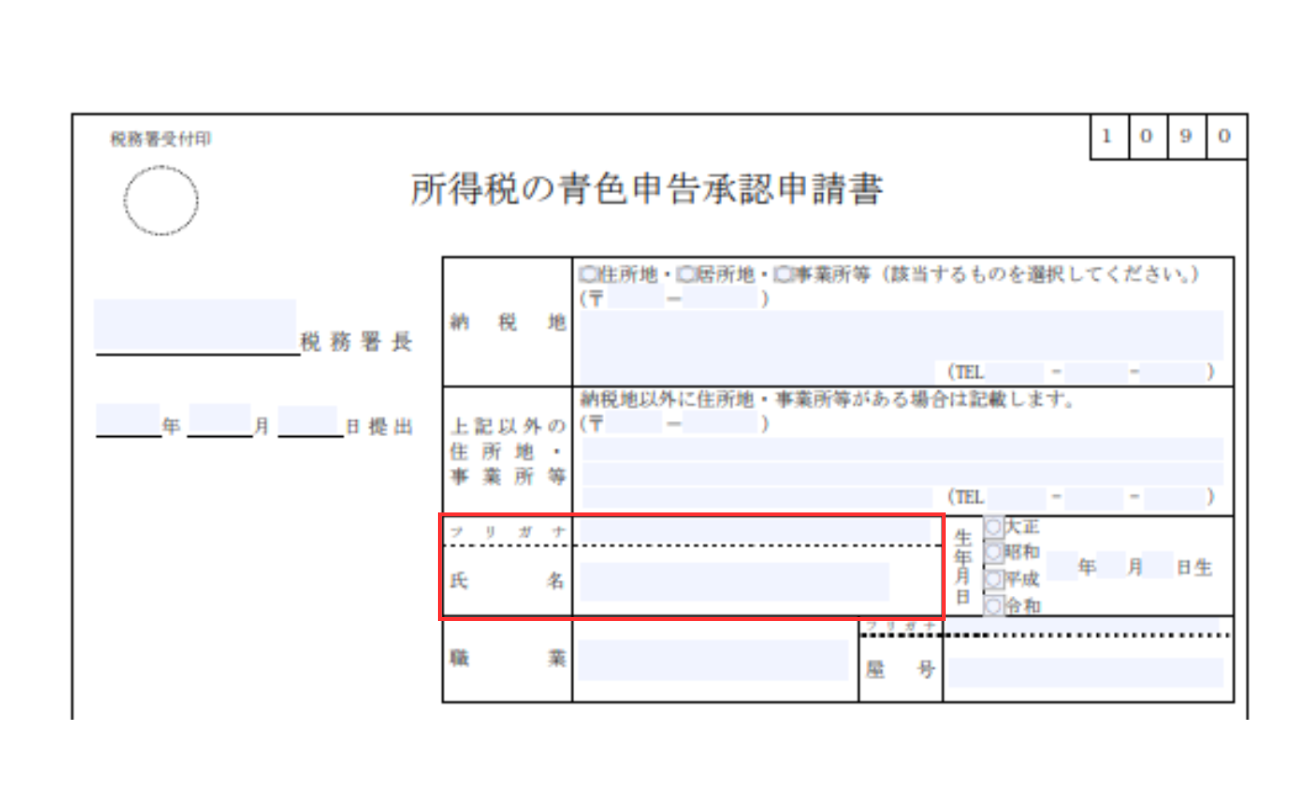

ステップ3.氏名

個人事業主本人の氏名を記入します。

ステップ4.生年月日

個人事業主本人の生年月日を正しく記入します。和暦ですので、西暦で記載しないようご注意ください。

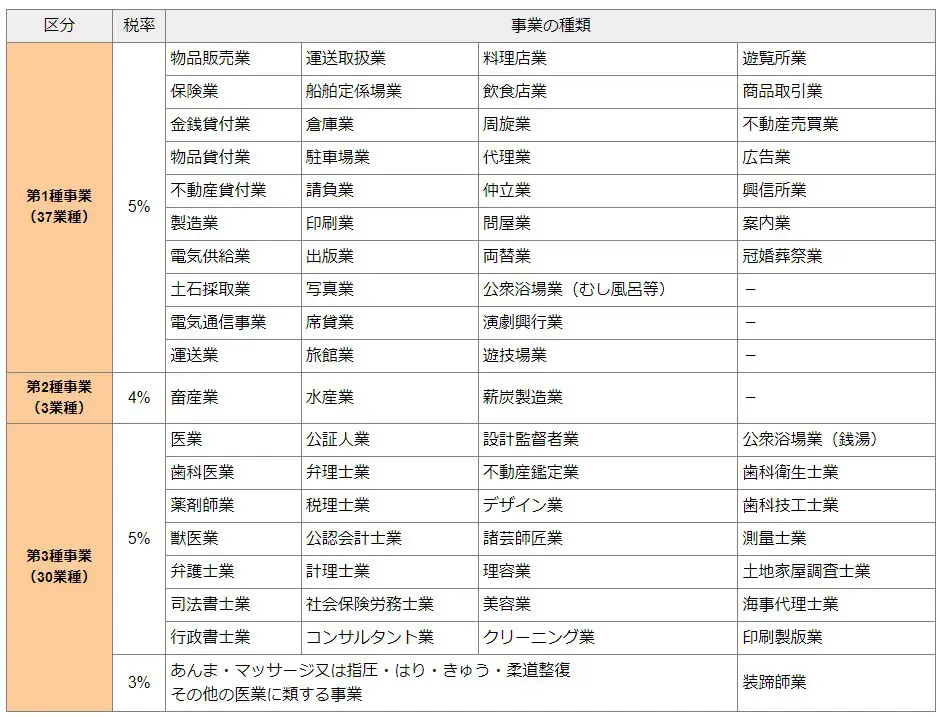

ステップ5.職業

開業する事業内容を記載します。たとえば「飲食店」「学習塾」「美容室」等です。

もし迷ったら下記の「法定業種」の中から選択するようにしましょう。

【法定業種(東京都主税局)】

ステップ6.屋号

屋号を記載します。特に屋号を持たない場合は空欄で構いません。

開業届の内容と揃えるようにしましょう。

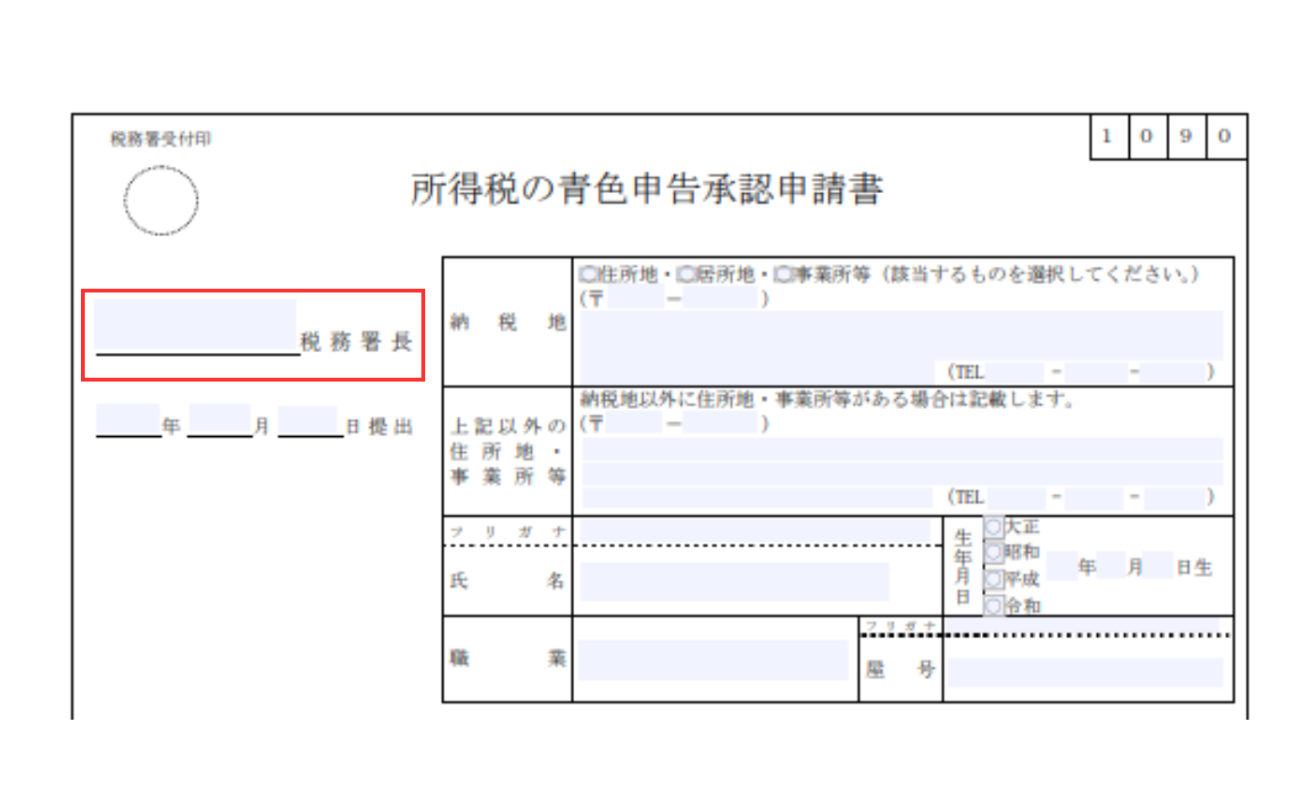

ステップ7.税務署

ステップ1で記入した納税地を管轄する税務署名を記入します。

管轄の税務署は下記URLより検索してください。

▶所轄の税務署は国税庁のWebサイトの「国税局・税務署を調べる」

なお、完成した「青色申告承認申請書」を提出する先もここで記入した税務署です.

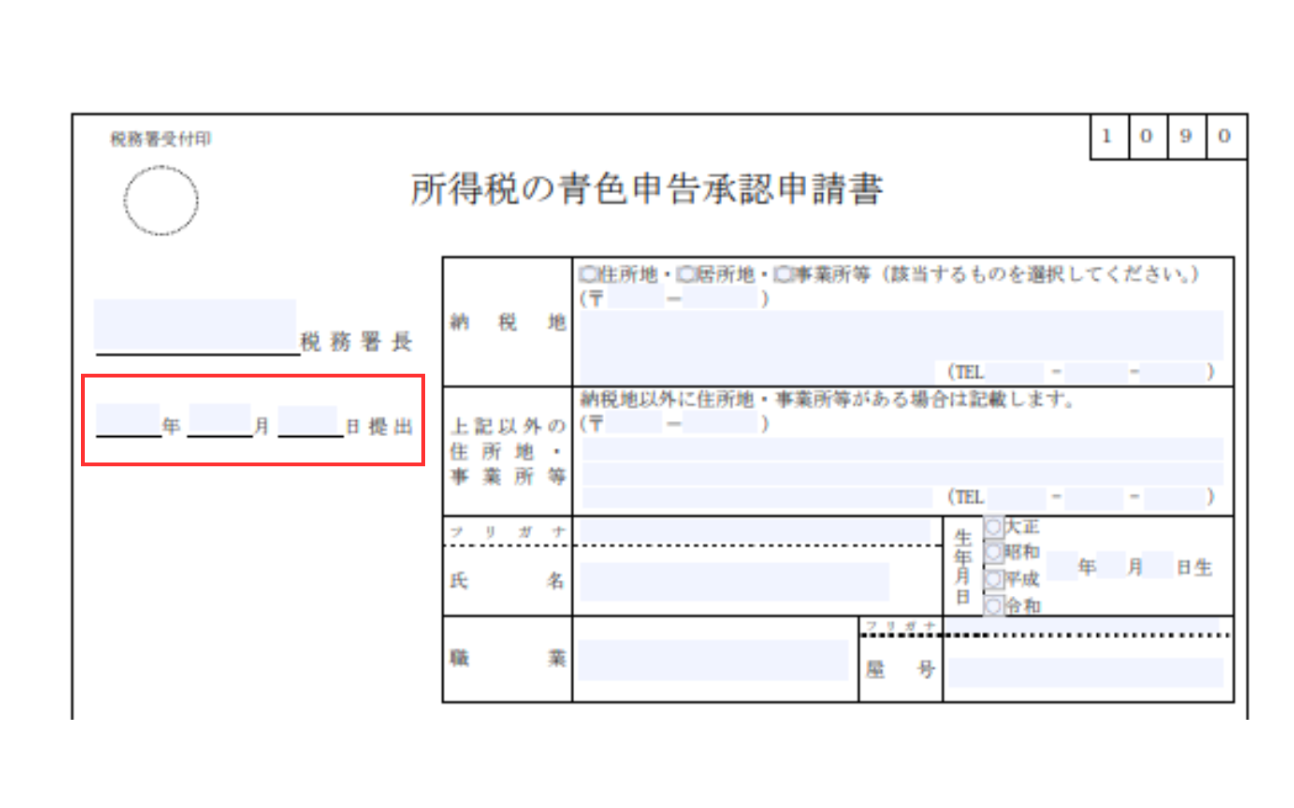

ステップ8.提出日

「青色申告承認申請書」を提出する日を記入します。

管轄税務署の窓口に持参する場合は、提出する日を、郵送で提出する場合は、ポストへの投函日を、e-Taxを使ってオンラインで申請する場合は、申請日を記入します。

提出方法は、後ほど解説します。

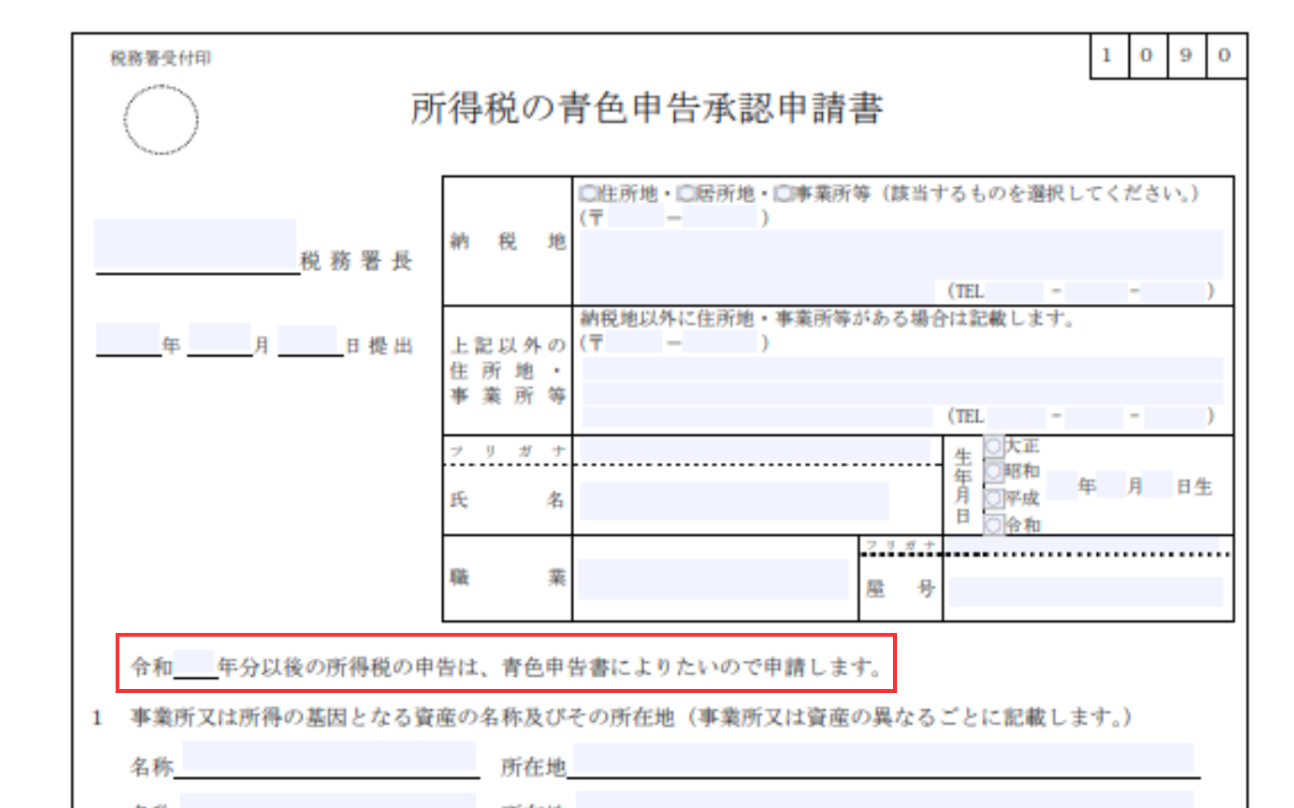

ステップ9.青色申告の開始年度

青色申告を開始する年度を記載します。

今年から青色申告を始めたい場合は今年の年度を、来年から始めたいなら来年の年度を記載しましょう。

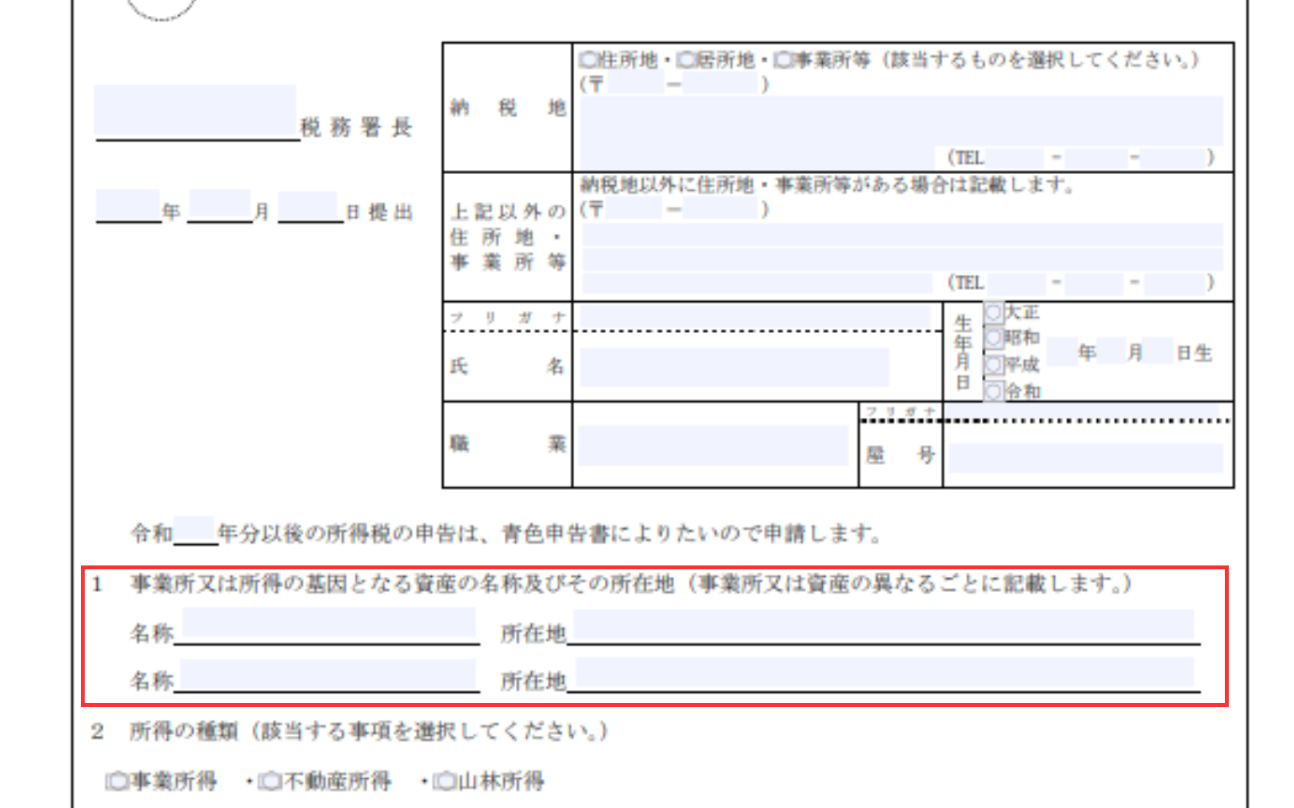

ステップ10.事業所又は所得の基因となる資産の名称及びその所在地

複数の店舗や事業所がある場合、その名称と住所を記入します。

名称欄には、「○○商店 千葉店」「○○○ 船橋営業所」と記載します。

店舗や事務所が1カ所の場合は空欄のままで構いません。

3カ所以上ある場合は2枚目以降に記入して提出します。

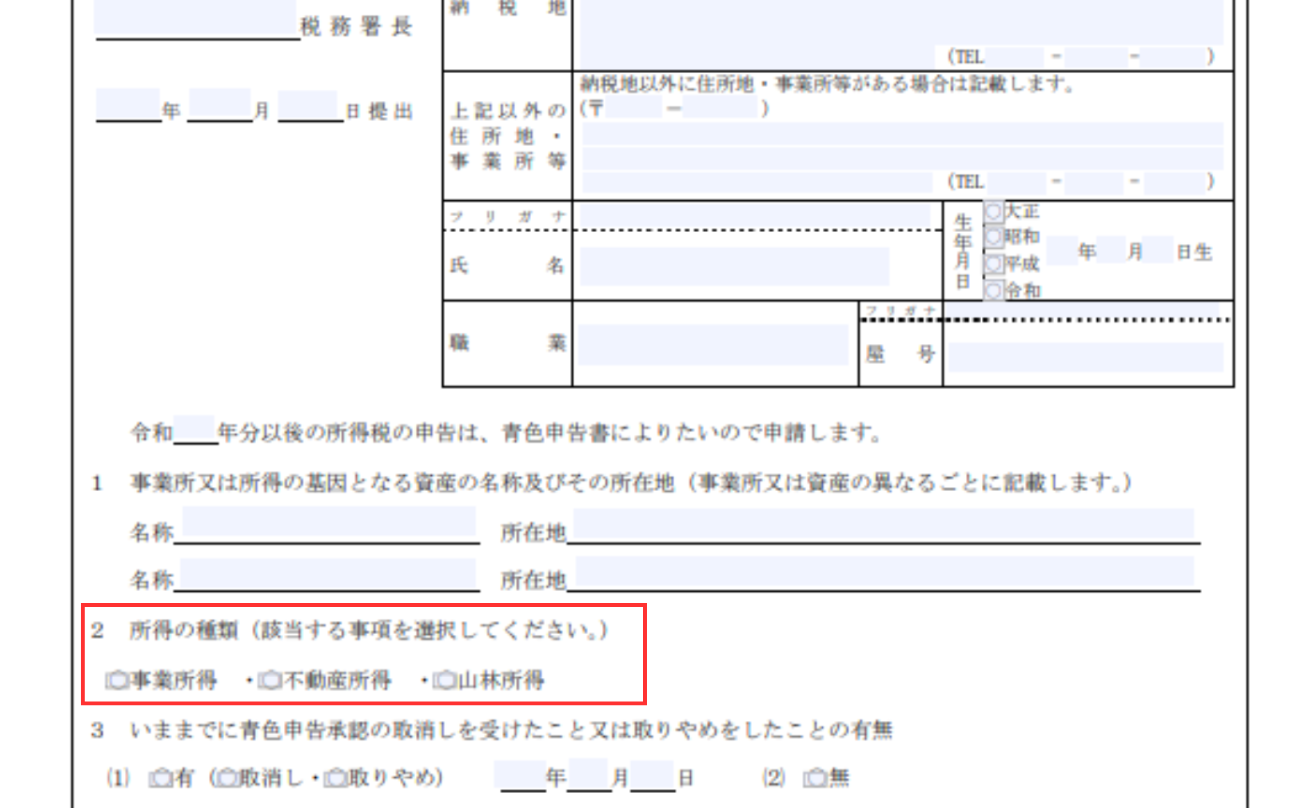

ステップ11.所得の種類

事業所得・不動産所得・山林所得から該当するものにチェックを入れます。

複数ある場合には、該当するもの全てにチェックを入れるようにします。

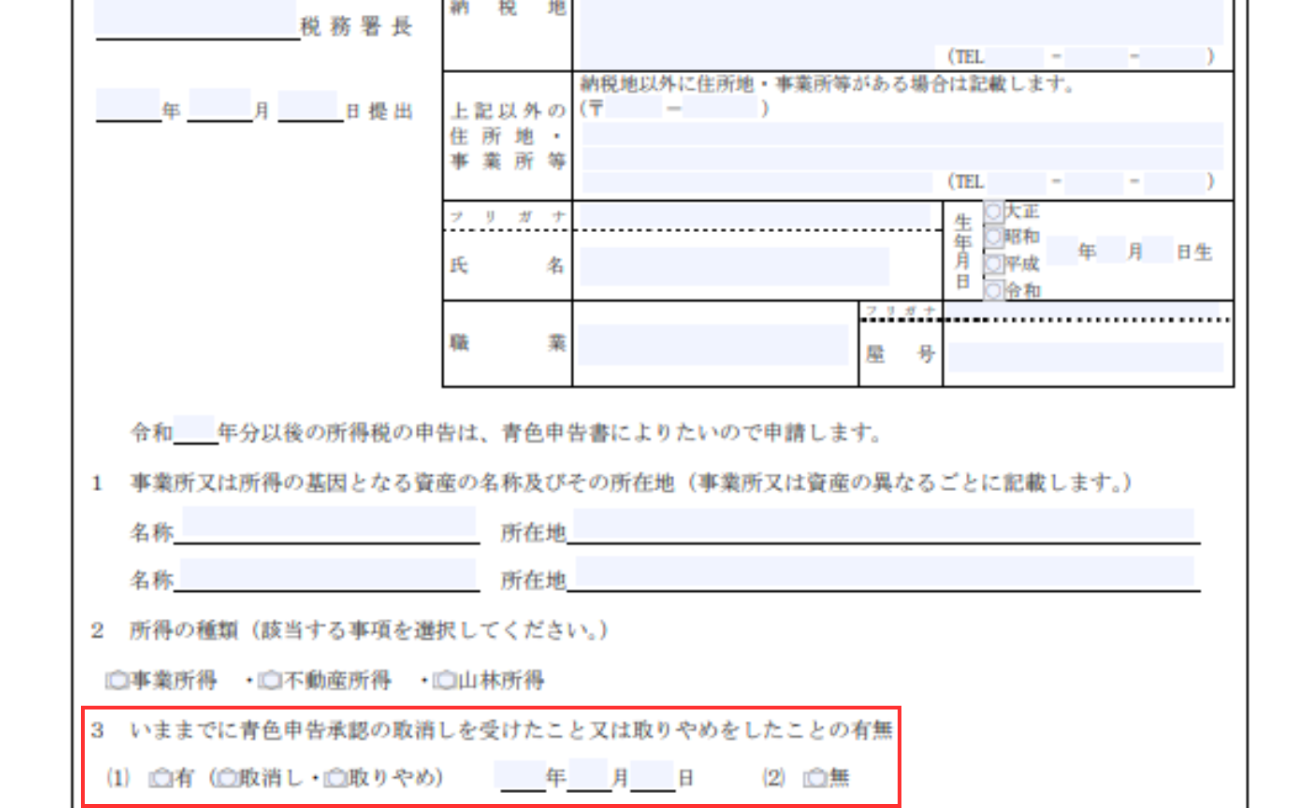

ステップ12.いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無

新規開業の場合は(2)無 にチェックを入れましょう。

過去に青色申告の承認を受け、なおかつ取消しや取りやめをしたことがあれば、(1)有 にチェックをします。

日付については、取消しの場合は、取消となった際に税務署より送られてくる「青色申告の承認の取消通知書」に記載の日付を、取りやめの場合は、取りやめる際に税務署へ提出した「所得税の青色申告の取りやめ届出書」に記載した日付を記入します。

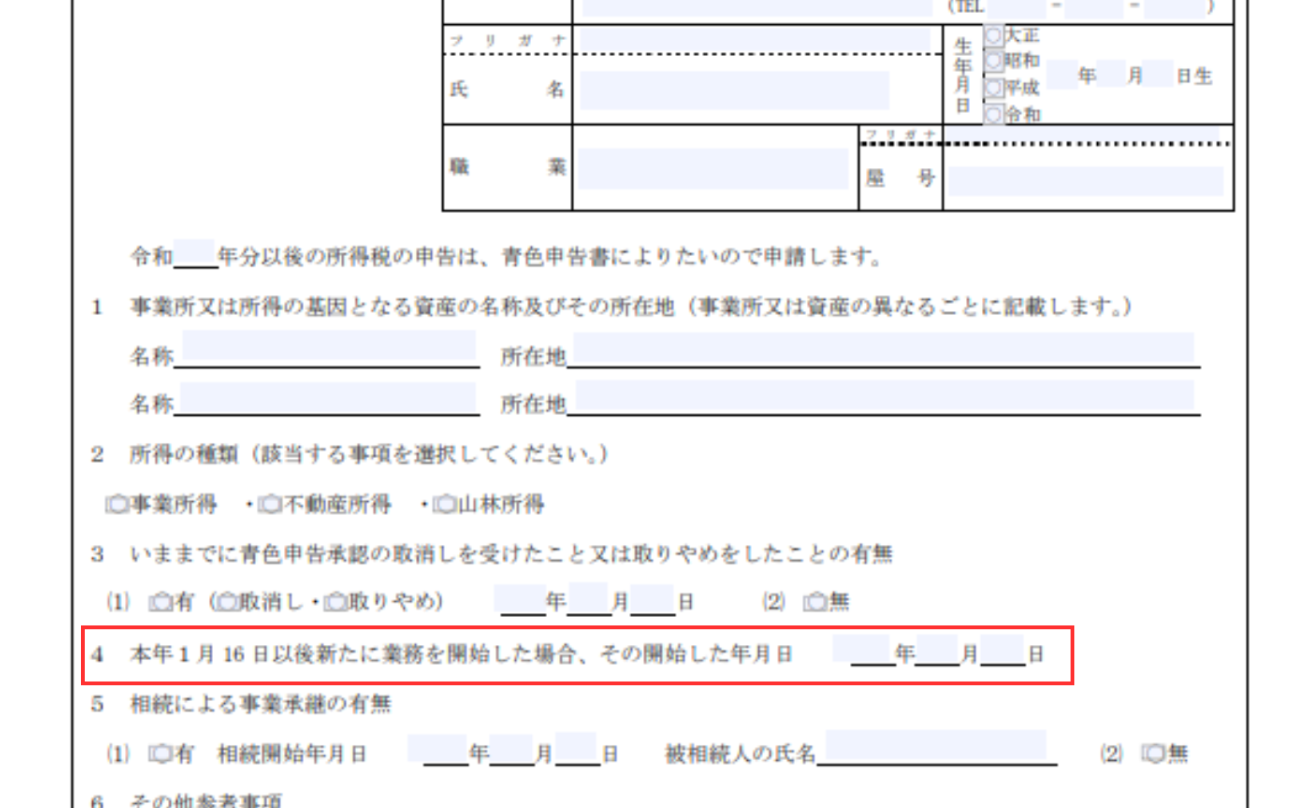

ステップ13.本年1月 16 日以後新たに業務を開始した場合、その開始した年月日

青色申請承認申請書を提出する年の1月 16 日以後に開業した場合は、その開業日を記入します。

1月 16 日以前に開業している場合は空欄でOKです。

なおここで記載する開業日とは実際に開業した日ではなく、開業届に記入した「開業日」を指します。

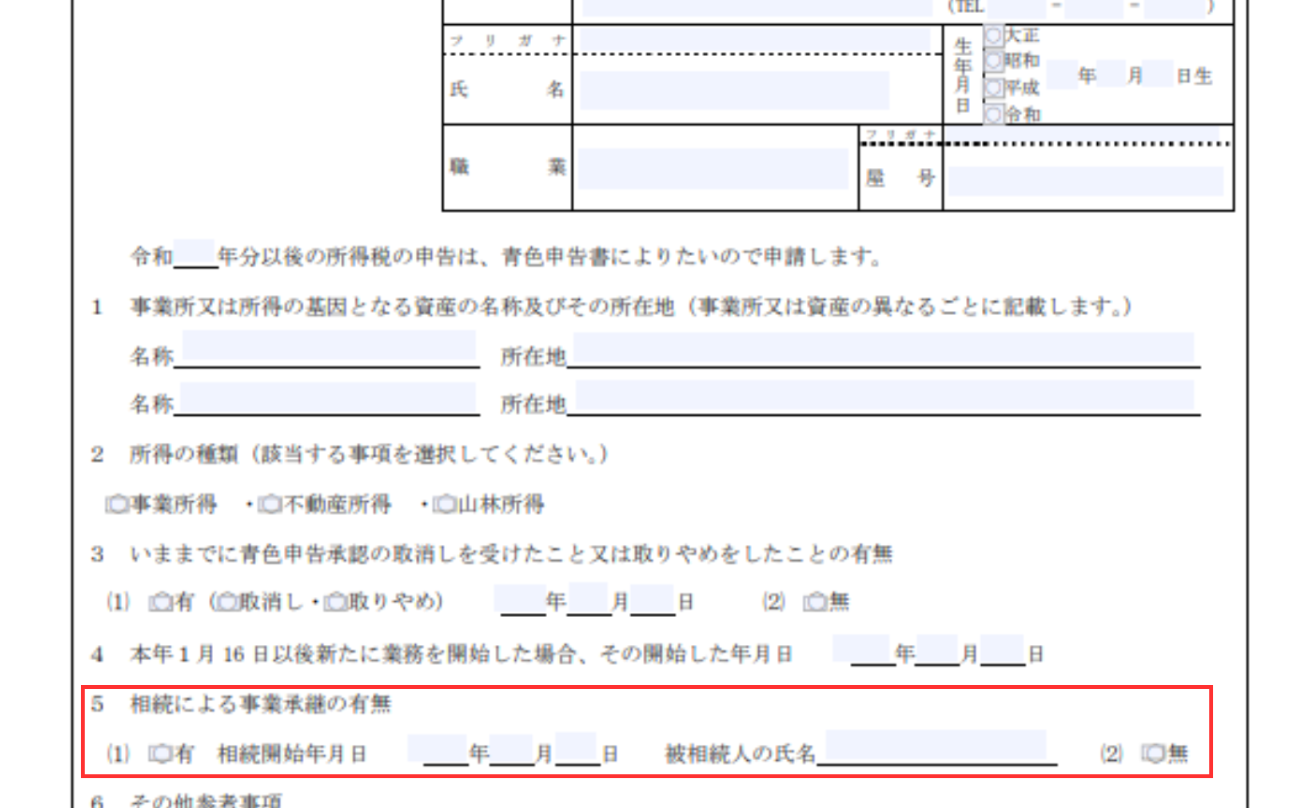

ステップ14.相続による事業承継の有無

相続によって事業を継承する場合、相続開始年月日と被相続人を記入します。

特に相続していなければ(2)無 にチェックを入れましょう。

ステップ15.その他参考事項(1)簿記方式

簿記の方法を選択します。

選択した簿記の方式によって受けられる節税効果が異なってきます。

「複式簿記」→最大65万円控除

「簡易簿記」→10万円控除

簡易簿記の方が多少簡単ですが、是非「複式簿記」にチャレンジしましょう。

会計ソフトを使うことで簿記の知識がなくても「複式簿記」で会計処理を進めることができます。

ステップ16.その他参考事項(2)備付帳簿名

ここでは、青色申告を行う際に、一緒に提出する帳簿を選択します。

ステップ15で「複式簿記」を選択した場合は、「総勘定元帳」と「仕訳帳」の提出は必須ですので、必ずチェックを入れるようにしましょう。

その他、事業により「現金出納帳」「売掛帳」「買掛帳」「固定資産台帳」「経費帳」「預金出納帳」など使う可能性のあるものを選択してください。

ここはあくまで、参考事項なので承認を受けた後に変更しても問題ありません。

ステップ17.その他参考事項(3)その他

特記事項があれば記載します。特になければ空欄でOKです。

ステップ18.関与税理士

提出時点で、顧問税理士がいる場合は、税理士の名前と電話番号を記載します。

令和3年4月1日以降より申請書への押印は不要になったため、押印の必要はありません。

以上で「青色申告承認申請書」は完成です。

ステップ19.提出

書き上がった青色申告承認申請書は、納税地の税務署窓口に提出します。

青色申告承認申請書は、税務署への提出用と、自分の控え用で2部用意しましょう。

提出方法は、税務署の窓口へ持参、郵送、e-Taxを使ったオンライン申請の3つの方法がありますが、おすすめは、税務署窓口へ持参する方法です。

万が一、記入漏れ等があった場合でもその場で訂正でき、控えもその場でもらうことができます。

多くの場合、青色申告承認申請書は、開業時に開業届などと一緒に提出をします。

【青色申告承認申請書を税務署へ提出する際の主な持ち物(開業時)】

(全員)

・所得税の青色申告承認申請書(提出用・控え用の2部)

・開業届(提出用・控え用の2部)

・マイナンバーカード

※マイナンバーカードを持っていない方は、マイナンバー確認書類(通知カード・住民票)と本人確認書類(運転免許書・パスポート)

・印鑑(認印可・シャチハタなどのスタンプ式はNG)

(従業員を雇用する、家族へ給与を支払う・士業に報酬を支払う場合)

・源泉徴収税の納期の特例の承認に関する申請書(提出用・控え用の2部)

※源泉徴収税の納期の特例の承認に関する申請書の書き方はこちら(準備中)

(家族に給与を支払う場合)

・青色専従者給与に関する届出・変更届出書(提出用・控え用の2部)

※青色専従者給与に関する届出・変更届出書の書き方はこちら(準備中)

青色申告承認申請書の書き方と提出についての解説は以上です。

次に、青色申告承認申請書の提出時の注意点についてお伝えしていきます。

2.青色申告承認申請書の提出時の注意点

青色申告承認申請書を提出する際には、次の2点を注意しましょう。

①提出期限の厳守

開業した初年度から青色申告を受けたい場合は、開業日から「2ヶ月以内」に提出する必要があります。

開業日から2ヶ月を経過してしまうと申請書は一切受け付けてもらえません。

この場合、開業初年度は青色申告を受けることができなくなってしまうのです。

青色申告は最大65万円控除が受けられるお得な制度ですから、確実に提出期限内に申請書を提出しましょう。

②青色申告承認申請書は2部作成する

青色申告承認申請書は必ず2部作成しましょう。

税務署への提出用と控え用です。

税務署ではコピーをしてもらえませんのであらかじめ2部作成して持参しましょう。

青色申告承認申請書は、今後、確定申告をするときや、金融機関で口座開設や融資、不動産の契約時などに必要になることがあります。必ず控えを取っておきましょう。

3.まとめ

青色申告承認申請書は書き上がりましたか?

開業時には記入しなければならない書類がたくさんあります。

また、提出の期日も決まっています。

青色申告承認申請書の提出期日は開業から2ヶ月以内です。

提出期日を過ぎると、青色申告の節税メリットが享受できなくなってしまいます。

開業時は、慣れない事務作業を開業の準備と一緒に進行しなければなりません。

この記事を参考に少しでもスムーズに書類を書き上げ、効率よく開業の準備を終わらせていきましょう。

コメント