融資の保証料について知りたい方必見!

「保証料」について正しく理解していますか?

個人事業主や中小企業が、銀行や信用金庫などの民間の金融機関から融資を受ける際に耳にする機会のある「保証料」。

融資の返済の際に利息に加えて、支払わなければならない費用の一つですが、元金の返済に加え、利息と保証料を支払わなければならないとかなりの負担になるとお考えではないでしょうか?

そのため、民間の金融機関からの融資をあきらめて、保証料のかからない日本政策金融公庫の融資のみでやりくりするという方も少なくありません。

結論を申し上げると、その考えは間違っています。

実は、多くのケースで、日本政策金融公庫の融資の利息の負担と同等、もしくは日本政策金融公庫の融資の利息の負担よりも、民間の金融機関からの利息と保証料の負担の方が軽くなっています。

なぜそのようなことが起こるのか・そもそもなぜ保証料がかかるのかなどを融資の専門家が1から丁寧に解説していきます。

最後には、結局のところどこに融資の申込をしたらいいのか、パターン別に紹介いますので、是非、最後まで確認してください。

目次

1.融資の保証料とは?なぜ支払わなければいけないの?

1-1.保証料とは?

融資の保証料とは、個人事業主や中小企業が銀行や信用金庫などの民間の金融機関から融資を受ける際に、発生する費用のことです。

正しくは「信用保証料」と言い、「信用保証協会」に対して支払います。

創業したばかりの個人事業主や中小企業が銀行や信用金庫などの民間の金融機関から融資を受ける場合は、ほぼ確実に支払わなければならない費用と考えてください。

「信用保証協会」とは、個人事業主や中小企業の資金調達を支援してくれる公的機関です。

基本的に創業したばかりの個人事業主や中小企業は、信用がなくお金を貸す民間の金融機関にとしては貸し倒れのリスクが大きいと考えるため、多くの場合、民間の金融機関から直接融資(プロパー融資)を受けることはできません。

そこで、「信用保証協会」が個人事業主や中小企業と民間の金融機関の間に入り公的な保証人となることで、創業したばかりの個人事業主や中小企業が民間の金融機関から融資を受けやすくしてくれます。

この保証人になってもらう対価として支払う費用のことを「保証料(信用保証料)」と言います。

また、この制度のことを「信用保証制度」と言い、この制度を適用した融資のことを「保証協会付き融資」と言います。

以降、民間の金融機関からの融資を「保証協会付き融資」と表現します。

1-2.信用保証制度の仕組み

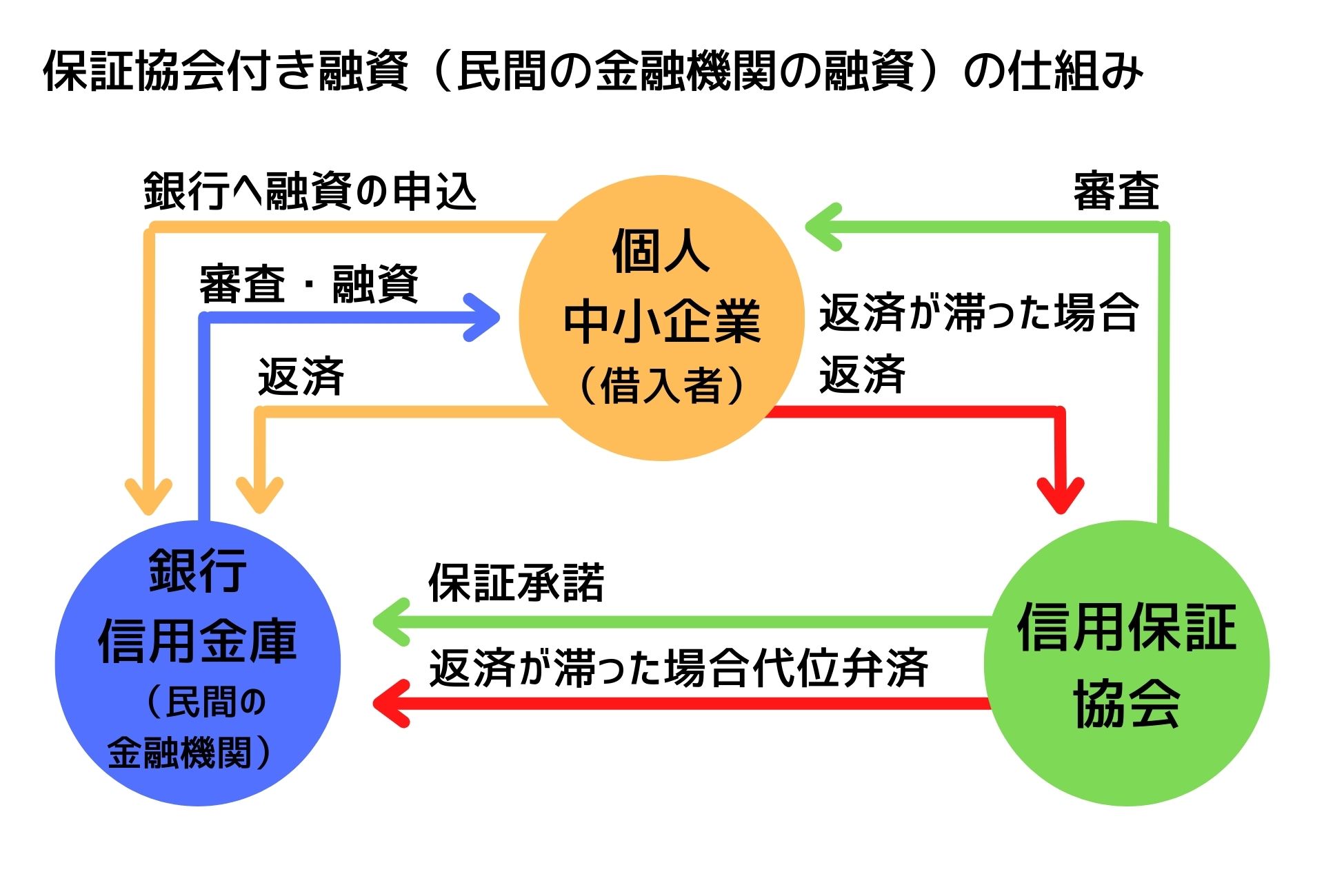

信用保証制度の仕組みについて図解で解説します。

個人事業主・中小企業は、融資の申込時に民間の金融機関への融資の申込、合わせて信用保証協会へ保証の申込を行います。

個人事業主・中小企業は、融資の申込時に民間の金融機関への融資の申込、合わせて信用保証協会へ保証の申込を行います。

その後、民間の金融機関と保証協会による審査が行われ、両方の審査をクリアすると、融資が実行されます。

多くの場合、融資の実行の際に保証料を一括で信用保証協会へ支払う形になります。

融資の実行後、個人事業主・中小企業は、民間の金融機関へ返済を行っていきますが、もし返済が困難になってしまった場合は、「信用保証協会」が個人事業主・中小企業の代わりに民間の金融機関に返済をします。(代位弁済)

このように、個人事業主や中小企業は、信用保証協会へ保証料を支払う代わりに民間の金融機関から融資を受けることができ、一方の民間の金融機関は、ほとんどリスクを負わずに融資を行うことができるという仕組みになっています。

1-3.保証料はいくらかかるのか?おおよその目安

保証料は、借入金額、保証料率、借入期間、返済方法などによって決まります。

ほとんどの場合、返済方法は分割返済ですので、今回は分割返済を選択した場合の保証料の計算方法を紹介しいていきます。

保証料の計算式は次の通りです。

保証料率は基本的に1.5%前後と考えておきましょう。

ただし、創業時の場合、保証料率0.8%以内のケースが多いです。

保証料率は、融資の審査同様に融資額や担保の有無、財務内容、資金使途や返済能力、経営者の経営力などによって変動します。

今回は、1,000万円を5年で分割返済するケースでシュミレーションしてみます。

【借入金額】 1,000万円

【保証料率】 年1.5%

【借入期間】 5年(60カ月)

【返済方法】 分割返済

1,000万円を5年返済で借りると、保証料が412,500円かかるということになります。

保証料は、原則として融資の実行時に一括払いします。

分割係数とは、返済方法を分割返済にした場合に、保証料の計算に用いられるものです。

分割返済をすると返済によって借入金額が減っていくためその分を保証料に反映させるために分割係数を用います。

返済回数によって分割係数は異なります。

| 分割返済回数 | 均等分割係数 |

|---|---|

| 2回以上6回以下 | 0.70 |

| 7回以上12回以下 | 0.65 |

| 13回以上24回以下 | 0.60 |

| 25回以上 | 0.55 |

(参照:東京都信用保証協会 https://www.cgc-tokyo.or.jp/business/guarantee_fee/calculation.html)

前述で、個人事業主や中小企業が銀行や信用金庫などの民間の金融機関から融資を受けるためにはほとんどの場合、保証料を払わなければならないこと、保証料の金額の目安がわかったかと思います。

1,000万円を借りて412,500円の保証料の支払い、それにプラスして金利の負担もあります。

創業時にはなるべくお金をかけたくないというのが本音ですよね。

保証料を払わずに融資を受ける方法としては、日本政策金融公庫の融資がありますが、それは本当にお得なのでしょうか?

次の章では、「保証協会付き融資」と、「日本政策金融公庫の融資」の実際に負担する費用について解説していきます。

2.「保証協会付き融資の金利+保証料の負担」と「日本政策金融公庫の金利の負担」は、ほぼイコール!?

実は「保証協会付き融資の金利と保証料の負担」と「日本政策金融公庫の金利の負担」は、ほぼ同じくらいになります。

そのため、保証料の有無だけで民間の金融機関からの借入はしないなどと安易に決めるべきではありません。

「保証協会付き融資の金利と保証料の負担」と「日本政策金融公庫の金利の負担」がほぼ同じになる理由は、もともとの「金利の設定」と「地方自治体が実施する制度融資の保証料の割引や利子補給の制度」によるものです。

それぞれ解説していきます。

2-1. 「保証協会付き融資の金利・保証料率」と「日本政策金融公庫の金利」の設定

「保証協会付き融資の金利と保証料の負担」と「日本政策金融公庫の金利の負担」がほぼ同じになる理由の一つは、日本政策金融公庫の金利が高めに設定されているからです。

「保証協会付き融資の金利・保証料率」と「日本政策金融公庫の金利」を比較すると下記の通りです。

【「保証協会付き融資の金利・保証料率」と「日本政策金融公庫の金利」の比較】

| 保証協会付き融資 | 日本政策金融公庫 | |

|---|---|---|

| 金利 | 年1.5%前後 | 年2.5%前後 |

| 保証料率 | 年1.5%前後 | なし |

表のとおり、金利にプラスして保証料がかかりますので保証協会付き融資の方が負担が大きいと言えます。

ただ、金利だけに着目すると、日本政策金融公庫は保証料を取らない代わりに金利が高めに設定されていることがわかります。

2-2.地方自治体が実施する制度融資の保証料の割引・利子補給制度とは?

利子補給とは、簡単に説明すると利息を地方自治体が負担してくれるという制度です。

「保証協会付き融資の金利と保証料の負担」と「日本政策金融公庫の金利の負担」がほぼ同じになる理由の二つ目は、地方自治体が実施する制度融資の保証料の割引・利子補給制度によるものです。

まず、制度融資とは、地方自治体が民間の金融機関と信用保証協会が連携して実施している融資のことです。

制度融資には、様々な種類が用意されており、創業者向けの制度融資や資金使途に合わせた制度融資などがあります。

民間の金融機関に融資の相談をすると、多くの場合、地方自治体の実施する制度融資の中から条件や目的に合ったものを案内されます。

個人事業主や中小企業は、ほとんどの場合、制度融資の条件に当てはまりますので、「保証協会付き融資=制度融資」と考えて問題ありません。

この制度融資によって、保証料の割引が行われたり、融資の返済時に支払った利息を補給してくれる利子補給の制度が利用できるケースが多いのです。

それによって、保証料や利息の負担が大幅に軽減されます。

各地方自治体によって適用となる制度が異なりますので今回は、千葉県の実施している制度融資の中の「創業資金」を利用した場合と「日本政策金融公庫の創業融資 」利用した場合の負担を比較していきます。

融資の条件は下記のとおりです。

【借入金額】 1,000万円

【千葉県制度融資の創業資金】 保証料率0.4% 金利1.5%

※千葉県制度融資の創業資金保証料引き下げ適用で0.4%

【借入期間】5年(60カ月)

【日本政策金融公庫(創業融資)】保証料率0% 金利2.5%

【返済方法】分割返済

【「千葉県制度融資の創業資金の金利・保証料率」と「日本政策金融公庫の金利」の比較】

| 千葉県制度融資の創業資金 | 日本政策金融公庫(創業融資) | |

|---|---|---|

| 金利 | 年1.5%前後 | 年2.5%前後 |

| 保証料率 | 年0.4% | なし |

千葉県制度融資の創業資金の保証料引き下げ適用で保証料率が0.4%に引き下げられています。

この条件で融資を受けた場合の利息と保証料の負担は下記のとおりです。

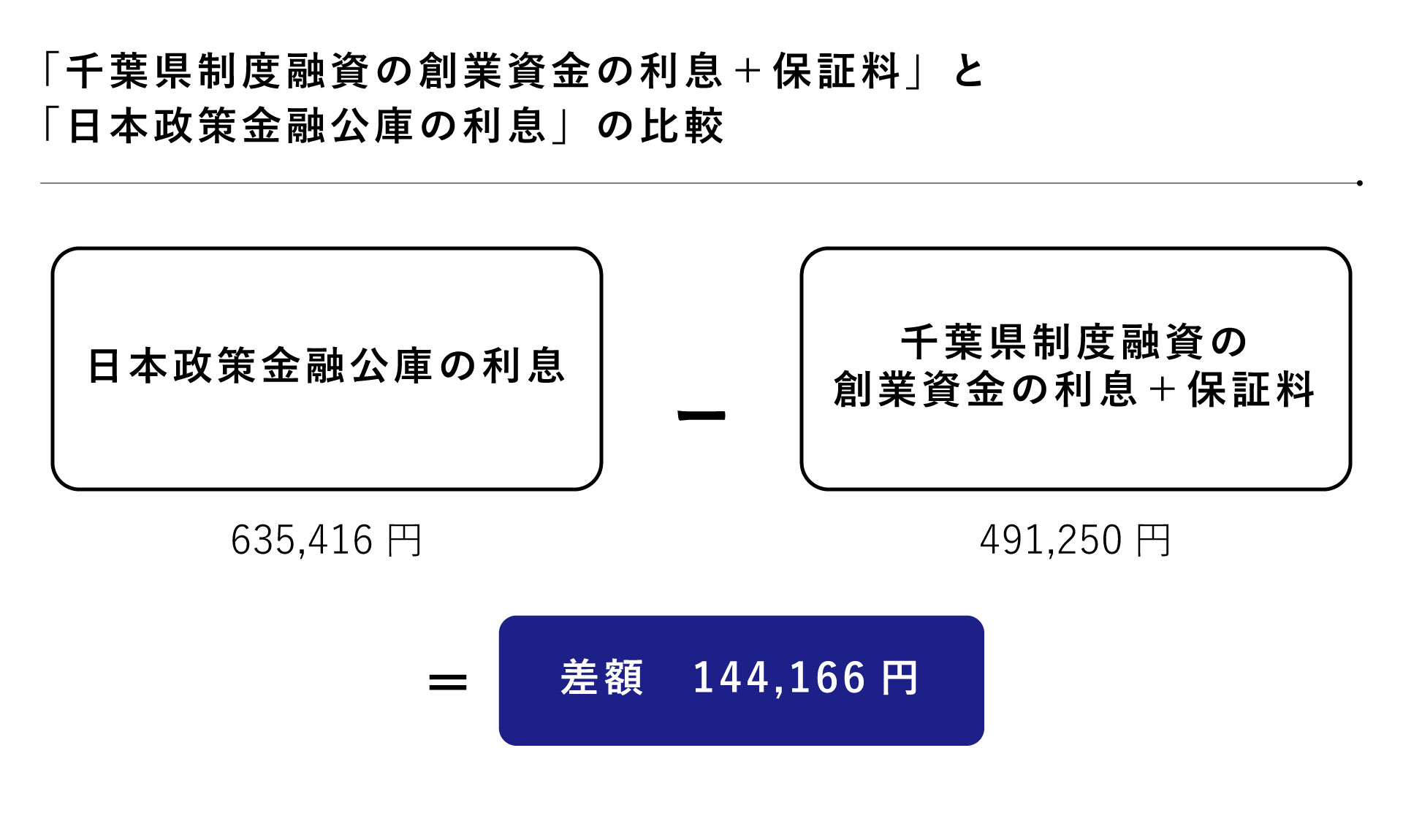

【「千葉県制度融資の創業資金の利息+保証料」と「日本政策金融公庫の利息」の比較】

| 千葉県制度融資の創業資金 | 日本政策金融公庫(創業融資) | |

|---|---|---|

| 利息 | 381,250円 | 635,416円 |

| 保証料 | 110,000円 | 0円 |

| 利息と保証料の合計 | 491,250円 | 635,416円 |

今回のケースでは、「千葉県制度融資の創業資金の利息+保証料の負担」の方が、「日本政策金融公庫(創業融資)の利息の負担」に比べ144,166円負担が軽くなっています。

このように、「保証協会付き融資の金利と保証料の負担」の方が軽くなるか「保証協会付き融資の金利と保証料の負担」と「日本政策金融公庫の金利の負担」は、ほぼ同じなるケースが多いのです。

3.結局、融資を申し込むならどっち!?専門家がおすすめする融資申し込み先

前述で、保証協会付き融資を申込しても日本政策金融公庫に申込をしても元本以外の負担はほぼ変わらない、または条件によっては民間の金融機関の方が元本以外の負担が軽くなるという事がわかりました。

それでは結局のところ、どこに融資を申込をしたらいいのでしょうか?

ここでは、【日本政策金融公庫に融資を申し込むべき人】と【保証協会付き融資を民間の金融機関に融資を申し込むべき人】を専門家目線で解説していきます。

3-1.【日本政策金融公庫に融資を申し込むべき人】

日本政策金融公庫に融資を申し込むべき人は下記の通りです。

●無担保・無保証人で融資を受けたい人

●融資の実行まで急いでいる人

それぞれ解説していきます。

これから創業する人・創業して間もない人

日本政策金融公庫は、これから創業する人や創業して間もない人に積極的に融資をしてくれます。

創業して初めて融資を検討する場合は日本政策金融公庫をおすすめします。

【完全解説版】日本政策金融公庫の創業融資とは?専門家が全てを徹底解説!

無担保・無保証人で融資を受けたい人

日本政策金融公庫は原則、無担保・無保証人で融資を受けることができます。

民間の金融機関にはない制度の為、積極的に活用しましょう。

融資の専門家がこっそり教える!日本政策金融公庫の融資を【保証人無し】で受けるメリット3選

融資の実行まで急いでいる人

日本政策金融公庫の融資は、融資の実行までに最短で1カ月程度とスピーディーです。

民間の金融機関は1カ月半~2カ月程度かかってしまうため、できるだけ早く融資を受けたいという方は、日本政策金融公庫をおすすめします。

3-2.【保証協会付き融資を民間の金融機関に融資を申し込むべき人】

民間の金融機関に融資を申し込むべき人は下記の通りです。

●今後の事業の拡大を見据えて銀行とお付き合いをしたい人

●借入の実績を作りたい人

それぞれ解説していきます。

既に日本政策金融公庫から借入があり追加で融資を受けたい人

既に日本政策金融公庫から融資を受けており、さらに追加で融資を受けたいと考えている方は民間の金融機関での融資申し込みを検討しましょう。

日本政策金融公庫から融資を既に受けていることで信用力が増していますので、比較的借りやすい傾向があります。

今後の事業の拡大を見据えて民間の金融機関とお付き合いをしたい人

今後の事業拡大を見据えている人は、是非、民間の金融機関とのお付き合いを検討してください。

事業に関する相談などに乗ってもらうことができます。

借入の実績を作りたい人

保証協会付き融資の借入実績を積むことで、信用力を増すことができます。

今後の借入の際に有利になる可能性がありますので、資金に余裕がある場合でも融資を申込することをおすすめします。

4.まとめ

いかがでしたでしょうか?

今回は、融資の保証料について解説していきました。

保証料とは、個人事業主や中小企業が銀行や信用金庫などの民間の金融機関から融資を受ける際に、発生する費用で信用保証協会に支払います。

利息とは別にかかる費用となるため負担に感じる方も多いです。

一方、日本政策金融公庫から融資を受ける際には、保証料はかかりません。

一見、保証料のかからない日本政策金融公庫から融資を受けた方が良いと考えがちですが、実際のところは日本政策金融公庫から融資を受けても民間の金融機関から融資を受けても元本以外に負担する費用はほとんど変わらないケースが多いです。

そのため、保証料の有無だけで民間の金融機関からの借入はしないなどと安易に決めるべきではありません。

それぞれの特徴を理解して、融資を申し込む先を検討してください。

日本政策金融公庫に融資を申し込むべき人

●これから創業する人・創業して間もない人

●無担保・無保証人で融資を受けたい人

●融資の実行まで急いでいる人

保証協会付き融資を民間の金融機関に融資を申し込むべき人

●既に日本政策金融公庫から借入があり追加で融資を受けたい人

●今後の事業の拡大を見据えて銀行とお付き合いをしたい人

●借入の実績を作りたい人

目先の利益だけを見ていると損をする可能性があります!

物事の「本質」を見抜く目を養っていきましょう!

コメント