\「審査通過率96.8%の実績」「完全成功報酬でリスクゼロ」「完全伴走サポート」/

袖ヶ浦市で、 起業を目指すあなたへ。

事業内容は固まったものの、肝心の資金調達に頭を抱えていませんか?

融資を進めるために、

「面談審査があると聞いて、正直怖くて申し込めない…」

「何を準備すれば審査に通るのか、まったくわからない」

「事業の将来性には自信があるのに、うまく説明できるか不安で仕方ない」

起業を決意したあなたは、今まさにこんな思いを抱えていませんか?

確かに、創業融資の審査は簡単ではありません。

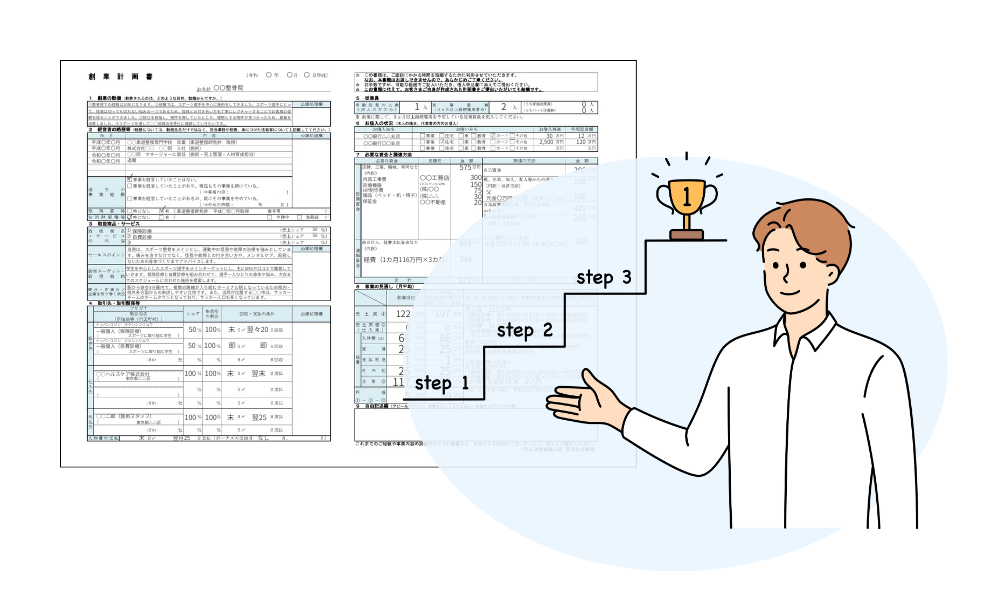

事業計画書の作成、提出書類の準備、そして最大の山場となる面談審査。

ここで躓けば、せっかくの事業プランも絵に描いた餅になってしまう。

しかし、ご安心ください。

私たち株式会社NTOコンサルティングは、税理士事務所を母体に持つ創業融資のプロ集団として、申請書類の作成から、面談対策まで、資金調達を専門にサポート。

これまで100社以上の起業家の夢を実現してきました。その成功率は96.8%以上。

2,000万円を超える大型融資の実現も珍しくありません。

なぜ、そこまでの高い実績を出せるのか?

その秘密は「戦略」にあります。

審査官が何を見て、何を判断基準にしているのか。

どんな質問が想定され、どう答えるべきなのか。

これらの準備さえしっかりしていれば、融資申込後の審査も面談も、 不安なく、スムーズに進めることができるのです。

そして、その準備のすべてを、私たちが伴走しながらサポートいたします。

代表の永島俊晶をはじめとする実績豊富なプロフェッショナル集団が、 あなたの夢への第一歩を、責任を持ってサポートいたします。

金融機関との太いパイプを活かし、2,000万円を超える大型融資の実現をサポートした実績も。

経験豊富な専門家集団の力を借りれば、創業資金の悩みが一気に解消されるはずです。

記事を最後までお読みいただければ、

「面接審査がストレス」

「事業計画書の作り方がわからない」

「審査に落ちたらどうしよう」

といった不安は跡形もなく消え去るでしょう。

さあ、不安を確信に変える準備を、私たちと一緒に始めましょう。

目次

- 1. 創業期の資金調達を徹底サポート – NTOコンサルティングの強み

- 2. 創業融資の重要性と直面する課題

- 3. 創業融資ならNTOコンサルティングに依頼すべき5つの理由

- 4.代表の永島俊晶とは? - NTOコンサルティングを率いる財務の強い税理士

- 5. NTOコンサルティング独自の強み

- 6. 創業融資の成功事例

- 7. 創業融資を一人で進めるリスク

- 8. 当社利用のメリットと選ばれない場合のデメリット

- 9. 独自の高額融資獲得テクニック

- 10. 成功事例と融資獲得額の実績

- 11. よくあるご質問(FAQ)

- 12.袖ヶ浦市で創業融資を受ける場合

- 13. 融資申請に必要な基本的な書類と準備は?

- 14. まずは無料相談から

- 【まとめ】

1. 創業期の資金調達を徹底サポート – NTOコンサルティングの強み

新規事業立ち上げ時の資金調達は、経験の浅い創業者にとって大きな壁となるもの。

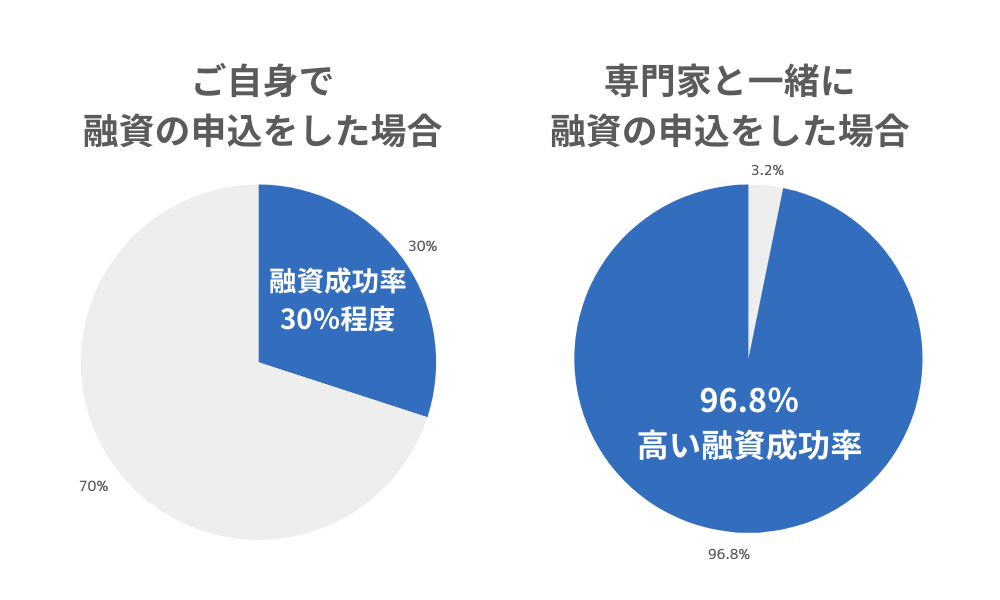

融資の成功率は3割程度と言われ、専門知識のない起業家が独力で突破するのはかなりの難易度と言えるでしょう。

当社・株式会社NTOコンサルティングは、税理士事務所を母体に持つ創業融資のコンサルティング会社。

代表の永島俊晶をはじめ、財務・金融のプロフェッショナルにより、これまで100社を超える創業支援実績を有しています。

事業計画策定から金融機関交渉、面談対策に至るまで、あらゆる場面で「通る」ノウハウを駆使し、90%以上の高い融資成功率を実現しているのが最大の強みです。

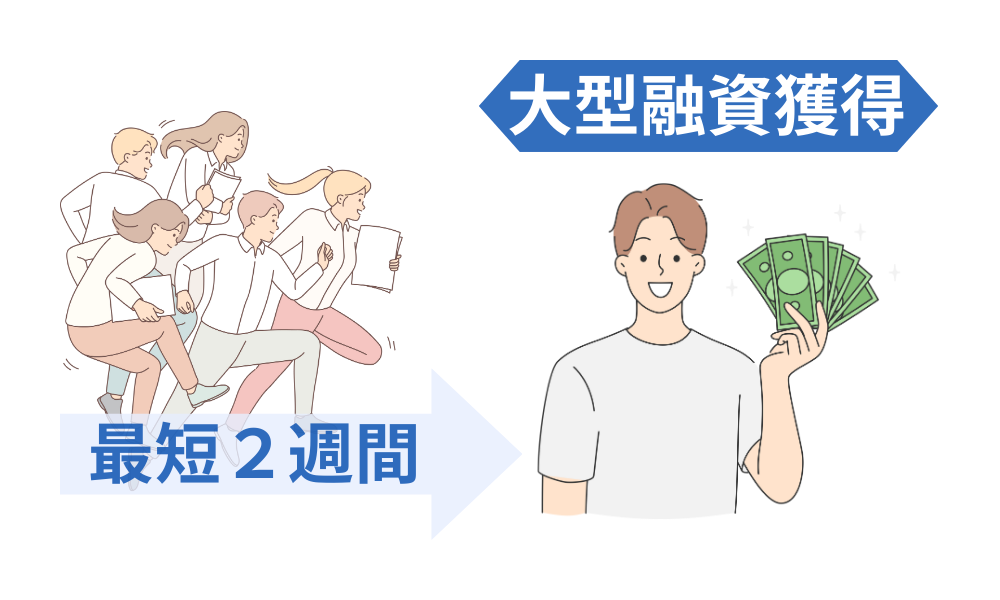

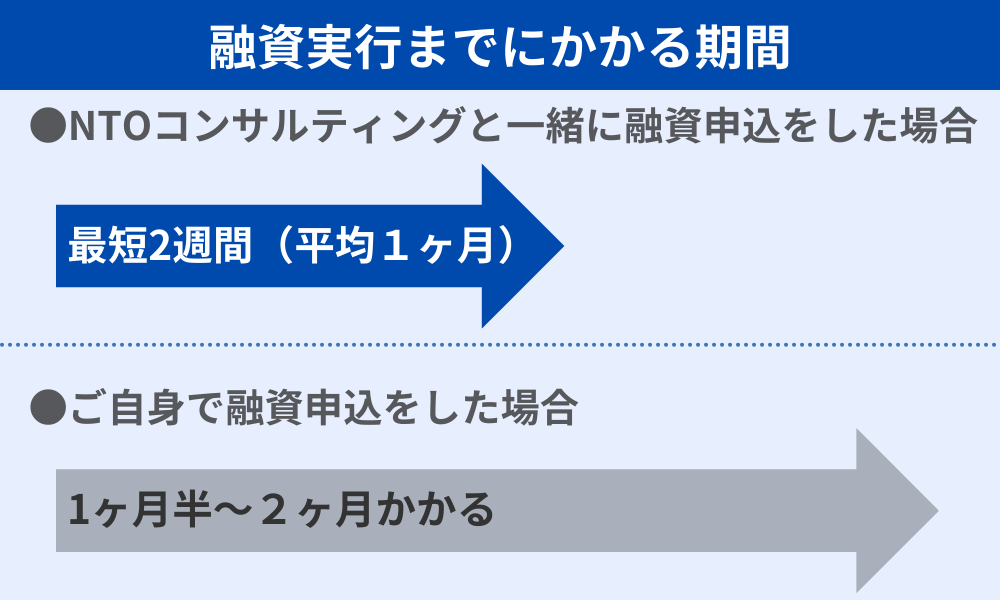

加えて最短2週間での融資実行、2,000万円を超える大型融資の獲得など、スピード感と調達額にも定評があります。

融資実行だけでなく事後のモニタリングまで、財務のプロ集団が二人三脚で伴走。

将来の資金繰りまでを見据えたトータルサポートを展開しているのが当社の特長です。

創業期に資金調達で頭を悩ませるなら、ぜひNTOコンサルティングにお任せください。

豊富な知見とネットワークを駆使し、専門家があなたの起業を財務面から全力バックアップいたします。

2. 創業融資の重要性と直面する課題

2-1. 適切な事業計画と十分な開業資金の確保が成功の鍵

優れたビジネスプランを描いても、肝心の元手資金が確保できなければ、事業は頓挫してしまうかもしれません。

反対に潤沢な資金があっても、事業の優位性や収益モデルが不明確では、すぐに行き詰ってしまうリスクも。

事業を軌道に乗せるには、入念な計画と十分な運転資金の「両輪」が欠かせないのです。

2-2. 融資の成功率は約30%?!専門家の支援が不可欠

しかし、肝心の創業融資の審査は非常にハードルが高いのが実情です。

金融機関の目を通過できるのは申請者の約30%割程度と言われています。

プロの助けを借りずに挑めば、かなりの難易度と言わざるを得ません。

「通る」事業計画書の作り方、面談のノウハウなど、審査を突破するための知識やテクニックは、専門家の知見に学ぶことが何より重要。創業期の大一番を制するには、頼れるプロ集団の支援が不可欠だと言えるでしょう。

3. 創業融資ならNTOコンサルティングに依頼すべき5つの理由

3-1. 豊富な実績 – 創業融資支援100社以上、成功率96.8%以上

NTOコンサルティングの原動力は、何と言っても豊富な創業支援実績。

これまで100社を超える融資サポートを手がけ、そのうち96.8%以上で資金調達を成功に導いてきました。

業種・業態に関係なく、あらゆる業界の事業計画作りに精通しているからこそ、起業家の志を形にできる確かな手応えがあります。

3-2. スピード融資の実現 – 最短2週間、平均1ヶ月の融資実行

NTOコンサルティングがこだわるのが、融資申し込みまでのスピード感。

当社が金融機関との窓口となることで、最短2週間、平均でも1ヶ月以内での融資実行を実現しています。

事業立ち上げのタイミングを逃さず、機会を逃さず、俊敏な創業をサポート。

スピード融資が強みの一つとなっています。

3-3. 大口融資に強い – 2,000万円超の資金調達を実現

ある程度まとまった事業規模であれば、2,000万円クラスの大型融資が欲しいケースも少なくありません。

そうした資金ボリュームにもNTOコンサルティングは柔軟に対応。

戦略性の高い計画立案と、金融機関へのきめ細かな折衝を重ねた結果、2,000万円を優に超える融資を何度も勝ち取ってきました。

高い資金力を武器に、ライバルを上回る事業展開を実現する。

NTOコンサルティングなら、そんな創業時の理想図を現実のものとできるはずです。

3-4. 二人三脚の伴走支援 – 創業前から創業後まで継続フォロー

NTOコンサルティングのサポートは融資実行で終わりません。

むしろ創業後にこそ、売上拡大や利益確保など、財務面の新たな課題が次々と顔を出すもの。

事業フェーズに合わせた臨機応変な経営アドバイスを展開し、創業前から創業後まで二人三脚の支援を継続するのがNTOコンサルティング流。

単発の依頼で終わらせず、長期的な視点で事業の成長を財務面からバックアップし続けます。

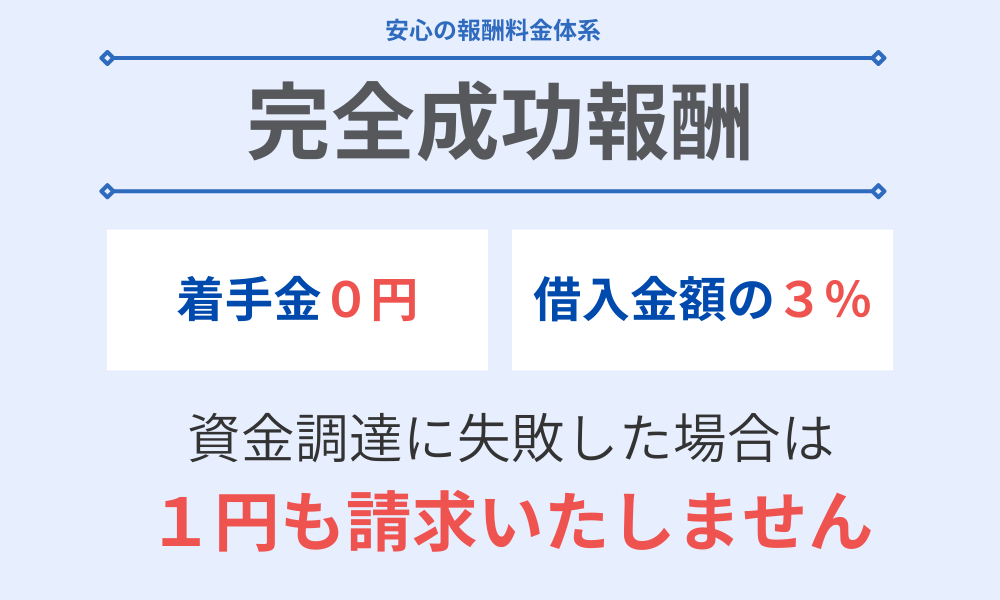

3-5. 成功報酬型の明瞭な料金体系- 着手金ゼロ、融資実行までリスクなし

創業期は特に資金繰りがシビアなもの。

だからこそ料金面でも、依頼者の不安を最小限に抑える工夫を凝らしています。

NTOコンサルティングでは完全成功報酬型を採用。つまり着手金0円で、融資実行まですべて無料。

調達額に応じた適正な報酬は融資実行後にのみいただく、依頼者に優しい料金設計となっています。

万が一審査に通らなかった場合も追加請求は一切なし。

1円も請求いたしません。安心してチャレンジできる環境を整えているのです。

4.代表の永島俊晶とは?

- NTOコンサルティングを率いる財務の強い税理士

永島俊晶は、NTOコンサルティングの代表を務める税理士です。

東京経済大学経営学部 流通マーケティング学科を卒業後、東証一部上場企業に入社し、店舗マネジメント・販売プランニング・商品レイアウトなどを経験しました。

その後、都内の税理士事務所に転職し、不動産、飲食業、人材派遣業、広告業、小売業、製造業、サービス業、理容サロンなど幅広い業種に携わってきました。

労務トラブル、資金調達、税務調査など、様々な経営課題の解決に取り組んできた実績があります。

勤務中に、夜間と週末を利用して、名古屋商科大学大学院で学び、経営学修士を取得。

その後、独立して永島税理士事務所を開業し、現在はNTOコンサルティングの代表を務めています。

税理士としての専門性に加え、財務・会計の知識はもちろん、経営全般に関する幅広い見識も兼ね備えています。

店舗運営や商品計画など、自らの実務経験も含めた多角的な視点から、起業家の皆様の事業立ち上げを強力にバックアップしています。

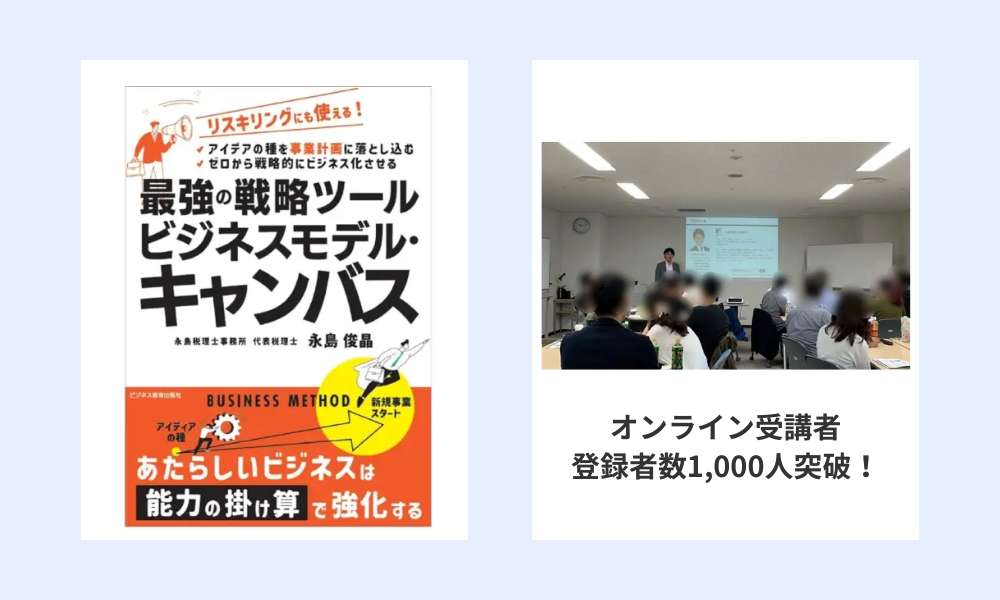

また、創業支援の取り組みを広く発信するため、書籍の出版や講演活動にも力を入れています。

『最強の戦略ツール ビジネスモデル・キャンバス』(ビジネス教育出版社)など、ビジネスモデルをテーマにした著書の執筆を通じて、起業家の皆様に実践的なノウハウをお伝えしています。

セミナー講師としても、千葉市の財団などの創業セミナーなどに登壇。

融資審査を通過する事業計画書の作り方、金融機関との交渉術など、これから起業を目指す方々に向けて情報発信を行っています。

NTOコンサルティングの創業支援サービスの質の高さを支えているのは、こうした、財務面や起業支援の豊富な実績と経験の裏付けがあってこそ。

税理士業と経営コンサルティングのプロとして、これからも多くの起業家の夢の実現に尽力しています。

志高く新規事業を立ち上げようとするあなたと二人三脚で、必ずや円滑な資金調達を実現し、事業の成功へと導いていきます。

5. NTOコンサルティング独自の強み

5-1. 創業融資専門の税理士事務所を母体とした専門性の高さ

NTOコンサルティングの最大の強みは、創業融資に特化した税理士事務所を母体としている点にあります。

通常の税理士事務所とは異なり、融資サポートのための専門部隊を設置。

税務の知識だけでなく、金融機関目線の審査対策ノウハウを長年蓄積してきました。

会計・税務の視点を起点としつつ、資金調達の成功に不可欠な財務戦略を立案できるのは、

税理士事務所ならではの強みと言えるでしょう。

創業期の資金繰り、将来の税務リスクまで見据えた計画づくりが可能なのは、この”税理士の視点”があるからこそ。

単なる融資アドバイザーとは一線を画す、NTOコンサルティングならではの専門性の高さが、高い融資成約率を支えているのです。

5-2. 補助金・助成金のワンストップ併願サポート

NTOコンサルティングのもう一つの独自の強みが、補助金・助成金の併願ワンストップサポートです。

創業時は補助金などの公的支援の活用が重要になりますが、手続きの煩雑さに二の足を踏む方も少なくありません。

しかしNTOコンサルティングでは、元自治体の補助金担当者をパートナーとする補助金のプロ集団が在籍します。

補助金・助成金の探索から、申請書類の作成、事業報告まで全てを一気通貫でサポートします。

審査ポイントを熟知しているからこそ、通過率の高い申請書を短期間で効率的に仕上げることが可能。

融資・補助金のどちらも精通した専門家がそろうことで、より幅広い選択肢から最適な創業資金の調達方法をご提案します。

5-3. 独自のノウハウ – 成功率を上げる事業計画書の作成術

融資成功の鍵を握るのが、事業計画書の完成度。

その質を左右するのが、数々の成功事例から導き出した計画書作成ノウハウです。

NTOコンサルティングでは、ビジネスの将来性を具体的な数字で示し、金融機関の担当者の心に響く計画立案を支援。

他社には真似のできない独自の手法で、融資審査の突破をバックアップしています。

5-4. 金融機関との太いパイプ – 円滑な審査進行を実現

NTOコンサルティングは、長年の実績を通じて金融機関との強固なネットワークを築き上げてきました。

日本政策金融公庫や銀行や信用金庫など、幅広い金融機関と良好な関係性を構築。

その人脈を最大限に活かし、スムーズな融資実行を可能にしています。

時には金融機関担当者に直接交渉を行い、通常では引き出せないような好条件を引き出すこともあります。

金融機関から厚い信頼を得ているからこそ、円滑な審査進行を実現できるのです。

5-5. 手厚いアフターフォロー – 資金繰り改善まで継続的に支援

創業融資の実行はゴールではなく、スタートに過ぎません。

事業が本当の意味で軌道に乗るまでには、資金面の課題が次々と待ち受けているもの。

NTOコンサルティングは融資実行後の事後サポートにも注力しています。

入金後の資金繰りを詳細にチェックし、改善に向けた具体的なアドバイスを行う財務顧問サービスも行っています。

財務が悪化する前に手を打ち、ときには追加融資の引き出しも。

「本当の意味での成功」を共に目指す、二人三脚の支援スタイルが当社の真骨頂なのです。

6. 創業融資の成功事例

6-1. 飲食店経営 A様 – 3,000万円の大型融資を実現

6-2. 美容室オーナー B様 – 最短2週間でスピード融資

6-3. ITベンチャー社長 C様 – 金融機関との粘り強い交渉が奏功

7. 創業融資を一人で進めるリスク

ここで、融資のプロに頼らず一人で進めてしまうことの危険性を指摘しておきます。

7-1. 通りにくい事業計画書で審査に落ちる危険性

経験不足のまま独力で作成した計画書は、審査担当者の期待から大きく外れてしまうリスクが高いもの。

事業の優位性や収益モデルの甘さを指摘され、その場で融資を断られるケースは少なくありません。

幾度となく書き直しを求められ、スケジュールが大幅に遅れる事態も十分に考えられます。

7-2. 不利な条件での融資に甘んじる可能性

金融機関との交渉術を知らずに臨むと、一方的に不利な条件を押し付けられかねません。

大幅な融資額の減額、金利水準の引き上げや、過剰な担保・保証人の要求など、到底受け入れがたい融資条件を呑まされるリスクも。

「これでは事業が回らない」そんな状況下で妥協点を探るのは得策とは言えません。

7-3. 準備不足のまま面談に臨み、チャンスを逃してしまうリスク

金融機関との面談は、文字通り真剣勝負。

入念な準備なく臨めば、その場で融資を断られる可能性は十分にあります。

緊張のあまりうまく話せず、自身の事業プランの魅力を十分に伝えきれない。

曖昧な受け答えが続き、面談時間の短さから、担当者が「この場で判断を下しかねる」という空気に。

こうした想定外の事態を避けるためにも、専門家による念入りな面談対策は欠かせません。

以上のようなリスクを回避し、万全の体制で臨むためにも、創業融資はプロの伴走支援を受けながら進めるのが賢明だと言えるでしょう。

8. 当社利用のメリットと選ばれない場合のデメリット

NTOコンサルティングの創業融資サポートを利用する最大のメリットは、前述のような融資実行までのリスクを限りなくゼロに近づけられることです。

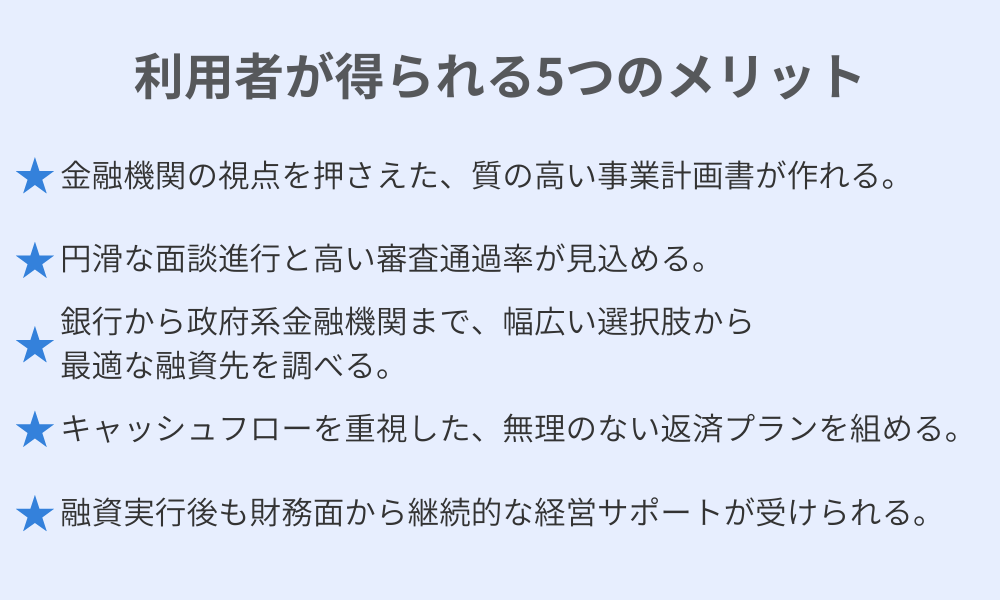

8-1. 利用者が得られる5つのメリット

一方で、こうした専門家の支援を受けずに進めてしまうデメリットもあります。

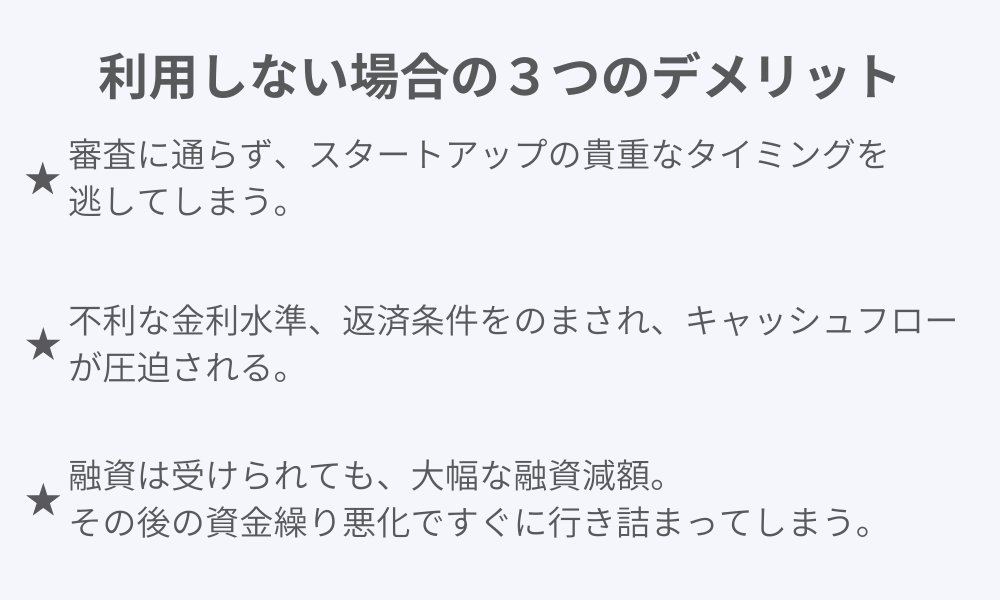

8-2. 利用しない場合の3つのデメリット

このように創業融資の成否は、支援の有無で大きく変わってきます。

事業を軌道に乗せるためにも、ぜひプロの知見を借りて理想的な資金調達を実現させていただければと思います。

9. 独自の高額融資獲得テクニック

NTOコンサルティングでは、通常の融資サポートに加え、以下のような独自の手法で依頼者様の資金調達を強力にバックアップしています。

9-1. 金融機関との交渉力 – 太いパイプを活かした有利な条件の引き出し術

地銀、信金、政府系(日本政策金融公庫)など複数の金融機関とのネットワークを駆使。

銀行担当者との直接交渉により、融資金額や期間など、お客様に有利な条件を粘り強く引き出します。

9-2. 補助金も活用した資金調達額アップの手法

補助金など、返済不要の公的支援制度を有効活用し、トータルの調達額を大きく底上げ。

要件定義から申請書の作成まで、補助金獲得のためのフルサポート体制を整えています。

9-3. キャッシュフロー重視の堅実な事業計画で融資枠を拡大

融資審査では、単年度の売上規模よりも「返済の安定性」が重視されるもの。

NTOコンサルティングでは、キャッシュフローを重視した堅実な計画立案を徹底。

安定的な返済原資を確保する方針を前面に打ち出すことで、金融機関の審査をクリアし、融資枠の拡大を狙います。

10. 成功事例と融資獲得額の実績

過去の成功事例から、NTOコンサルティングの高額融資獲得力の高さを具体的に見ていきましょう。

10-1. 融資と補助金の合わせ技で1,050万円調達した事例

飲食店開業を目指すD様のケース。750万円の創業融資と、300万円の補助金をW獲得。

トータルで1,050万円の開業資金をゼロから調達することに成功しました。

10-2. 金融機関の当初提示から1,500万円増額させた事例

ITベンチャー設立を計画するE様のケース。銀行の当初提示額はわずか500万円。

それをNTOコンサルティングが計画策定と交渉を重ね、見事2,000万円の融資枠を勝ち取りました。

希望を大幅に上回る調達額の実現です。

10-3. 信用情報に傷ありでも1,000万円調達を実現した事例

アパレルブランドを立ち上げるF様のケース。

過去の信用情報に傷があったため「融資は無理」と覚悟していたそう。

それでもNTOコンサルティングは諦めることなく、代替スキームを立案。

事業の優位性を示す計画書を武器に金融機関と交渉。見事1,000万円の融資を勝ち取りました。

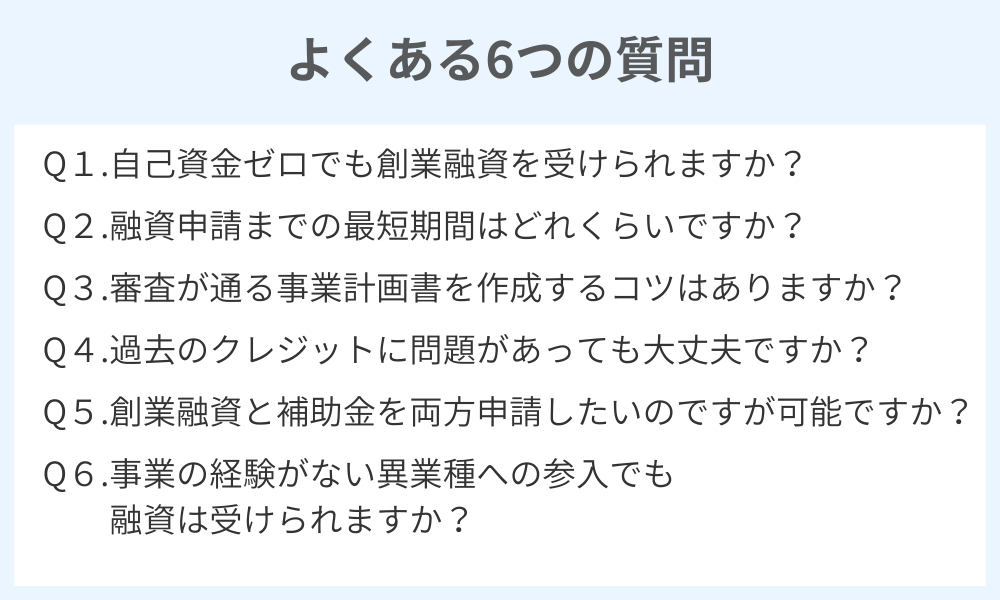

11. よくあるご質問(FAQ)

創業融資について、お客様から寄せられる質問にお答えします。

Q1. 自己資金ゼロでも創業融資を受けられる?

A.一般的にはハードルが高いですが、事業の将来性と起業家の資質次第では可能性はゼロではありません。

まずはご相談の上、ビジネスプランをお聞かせください。

補助金など、資金繰りの知恵も一緒にご提案させていただきます。

Q2. 融資申請までの最短期間は?

A.ケースによって異なりますが、スピード重視の場合は2週間程度での申請も可能です。

NTOコンサルティングでは審査通過に必要な資料を熟知しているため、スピーディーな申請が可能。

ただし練り込む時間は十分に取ることをおすすめします。

計画内容を煮詰めるのに1ヶ月程度見ておくのが理想的でしょう。

Q3. 審査が通る事業計画書を作成するコツは?

A.最大のポイントは、「ビジネスの優位性」と「売上・利益の安定性」を具体的な数値で示すこと。

市場分析を基に顧客ターゲットを明確にし、競合他社にはない強みを際立たせることが肝要です。

それに加え、堅実なコスト管理で安定的なキャッシュフローを生み出せる計画であることを数字で証明する。

事業の強みと収益性を、客観的なデータで裏付けられるかどうかが合否を分けると言っても過言ではありません。

その計画を本当に達成できるのか、「実現性」を証明することが非常に重要となります。

Q4. 過去のクレジットに問題があっても大丈夫?

A.信用情報の傷は審査ではマイナス要因になりますが、NTOコンサルティングではそうしたケースの融資実行にも多数成功しています。

事業計画の優位性を前面に押し出しつつ、クレジット問題を和らげるテクニックを駆使。

返済の安定性が見込める事業スキームを立案し、金融機関の心証を良くすることに注力します。

まずはお気軽にご相談ください。

Q5. 創業融資と補助金の両方を申請したい場合は?

A.NTOコンサルティングでは各種補助金の申請サポートも精力的に手掛けています。

同時申請で創業時の資金調達額を増やしたいお客様には、融資・補助金の両方を戦略的にご提案。

面倒な申請書類作成はすべてお任せいただければ、創業時の資金繰りを万全に整えられるはずです。

事業内容やタイミングを考慮し、最適な補助金もピックアップしてご案内させていただきます。

Q6. 事業経験のない異業種参入でも融資は受けられる?

A.全くのゼロからのスタートでも、融資を引き出した実績は数多くあります。

業界経験がない分、ビジネスプランの説得力が審査のカギを握ります。

新規参入市場の需要動向を丹念にリサーチし、顧客ニーズを数字で示せるかどうかが勝負どころ。

NTOコンサルティングには異業種からの創業者も多数ご相談に見えていますので、ぜひお問い合わせください。

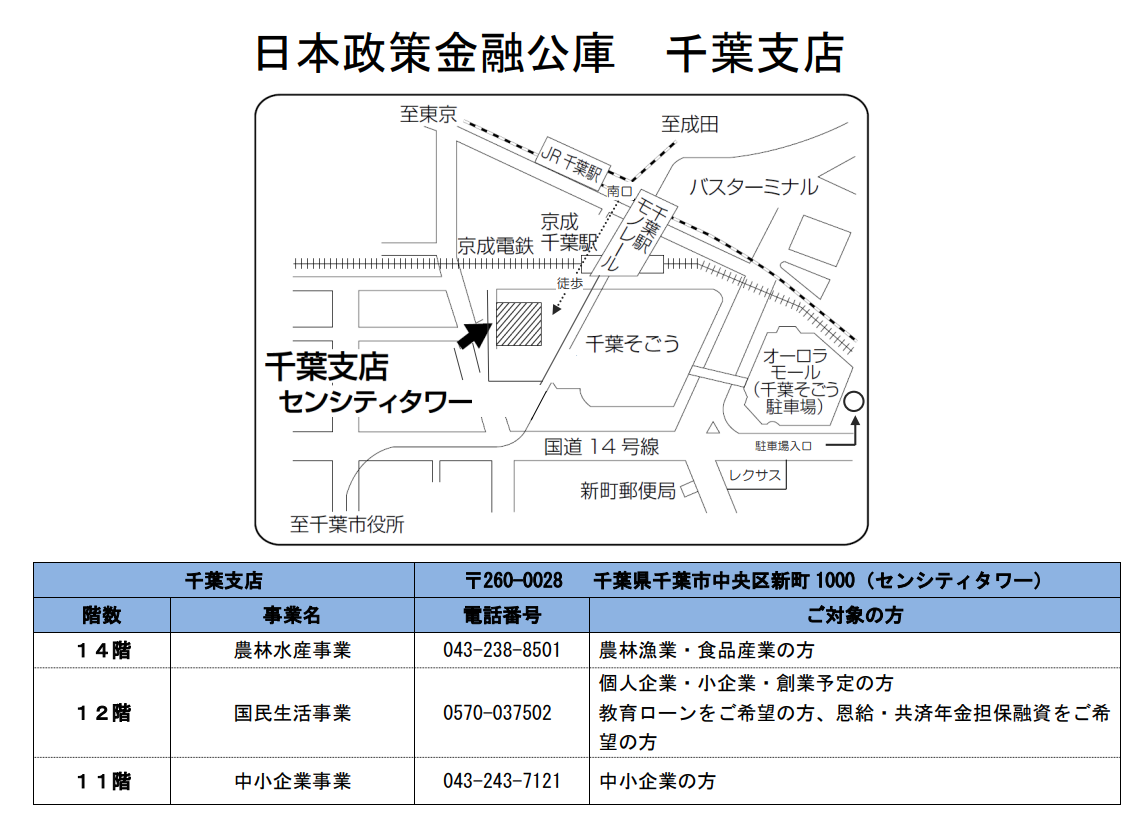

12.袖ヶ浦市で創業融資を受ける場合

袖ヶ浦市の創業融資は、日本政策金融公庫と民間金融機関(千葉県信用保証協会付き )の2つの制度だけです。

そこで、当社では担保・保証人が原則不要で、創業者の事業計画を重視する日本政策金融公庫からの融資を、まず第一選択としておすすめしています。

実績のない創業期だからこそ、実績重視ではなく事業計画を評価する、日本政策金融公庫を活用し、その後の民間金融機関での融資も検討しましょう。

このステップが袖ヶ浦市で創業融資を最も確実に成功させる方法です。

12-1.袖ヶ浦市で創業融資を受ける場合の制度は2つだけ

袖ヶ浦市での創業融資には、大きく分けて「日本政策金融公庫からの融資」と「民間金融機関(千葉県信用保証協会付き )からの融資」の2種類があります。

■創業融資の2つの選択肢を詳しく比較

| 日本政策金融公庫 | 民間金融機関 (千葉県信用保証協会付き) | |

| 特徴 | ・政府100%出資の政府系金融機関 ・担保や保証人が原則不要 ・日本政策金融公庫内で審査から融資実行まで完結 | ・地方銀行や信用金庫による融資 ・信用保証協会の保証付きで融資実行 ・地域に密着した支援が期待できる |

| 金利 | 年2.6%~3.7% (2024年12月現在) | 年2.6%~3.7% (2024年12月現在) |

| 保証料 | なし | 年0.8%が別途必要 |

| 融資限度額 | 7,200万円 ※実際には1,000万円が限度だとお考え下さい | 2,000万円 ※制度融資ごとに異なります |

| 審査期間 | 約3週間~ | 約5週間~ |

| 返済期間 | ・設備資金20年以内 ・運転資金10年以内 | ・設備資金5年以内 ・運転資金7年以内 ※制度融資ごとに異なります |

| 利子補給 | なし ※ただし、条件により特別金利適用あり ・女性の方、35歳未満または55歳以上の方 ・認定の創業塾や創業セミナーなどを受けて新たに事業を始める方 など | 2% |

12-1-1.日本政策金融公庫について

会社設立時の融資において、最も活用しやすい制度が日本政策金融公庫です。

政府が100%出資する政府系金融機関として、創業支援に力を入れています。

民間金融機関とは異なり、創業者の実績や担保ではなく、事業の将来性や事業計画を重視した審査を行っています。

そのため、創業時特有の「事業実績がない」という課題を抱える方でも、実現性が高い事業計画があれば融資を受けやすい特徴があります。

当社の支援実績からも、以下の点が日本政策金融公庫の強みとして挙げられます。

・担保や保証人が不要

・事業計画の内容を重視した審査

・創業時特有の課題(事業をしたことがない)に対する深い理解がある

・審査から融資実行まで一貫した対応(民間金融機関は、保証協会という機関の審査も通さなければならない。)

ただし、事業計画の内容が重視されるため、計画の準備と説明には十分な時間をかける必要があります。

12-1-2.民間金融機関(千葉県信用保証協会付き) について

袖ヶ浦市での創業融資において、民間金融機関を利用する場合、千葉県信用保証協会の保証付き融資を活用することになります。

これは、創業者の方々の借入をスムーズにするための仕組みです。

具体的には、千葉県、地域の金融機関、千葉県信用保証協会が連携して提供する融資制度です。

実績のない創業期の企業を支援するため、信用保証協会が保証人となることで、金融機関からの借入を実現しやすくする仕組みとなっています。

特に、袖ヶ浦市の創業者にとって、この制度のメリットは以下の点にあります。

・信用保証協会の保証により融資を受けやすくなる

・地域に密着した金融機関ならではの、きめ細かな支援が受けられる

・創業後の事業拡大時にも継続的な支援が期待できる

ただし、保証料が別途必要となるため、総合的なコストを考慮した判断が重要です。

※民間金融機関(千葉県信用保証協会付き)で利用する、袖ヶ浦市の制度融資

袖ヶ浦市の制度融資 ダウンロード>>>

ダウンロード後、創業融資は、基本的には、「創業資金」の欄をご確認ください。

制度融資について詳しくはこちら

▶制度融資とは?制度融資のメリット・デメリットを一般融資と比較【図解】

保証協会付き融資について詳しくはこちら

▶保証協会付き融資とは?プロパー融資との違いを比較解説!

会社設立の2~3ヶ月前から準備を開始することをお勧めします。

3ヶ月前:事業計画の策定開始 ・必要資金の算出 ・市場調査の実施

2ヶ月前: 日本政策金融公庫への事前相談 ・必要書類の準備開始 ・事業計画のブラッシュアップ

1ヶ月前: 融資申請の実施 ・追加書類の提出 ・面談の準備

2. 必要書類の準備 基本的に必要な書類

・見積書(設備資金を借りる場合)

・預金通帳

・履歴事項全部証明書

・納税証明書

・源泉徴収票

・賃貸契約書(店舗や事務所を賃貸する場合)

・本人確認書類

(一般的な必要書類を記載しましたが、実際にはまだまだあるため、申し込み時に聞くことをおすすめします。)

3. 創業計画書

創業計画書の中で特に重要視される項目は以下の通りです。

・創業の動機

・事業の具体的な内容

・市場分析

・販売計画 (特に売上が実現するかどうかの根拠)

・収支計画の根拠

・事業の将来性

創業計画書の詳しい書き方について詳しくはこちら

▶日本政策金融公庫の創業計画書の書き方11ステップ!審査を通すためのテクニックを完全公開!

“創業融資成功のための具体的な戦略”

①まずは日本政策金融公庫から

当事務所では、以下の理由から日本政策金融公庫からの融資申請をおすすめしています

・事業実績がなくても融資を受けやすい

・事業計画を重視した審査

・保証料が不要 ・審査基準が明確

②段階的な資金調達の検討

必要な資金を一度に調達するのではなく、段階的な調達を検討することで、より確実な資金計画が立てられます。

12-2.袖ヶ浦市で創業融資を受けるおすすめの金融機関

袖ヶ浦市での具体的な金融機関活用法をお伝えします。

①千葉信用金庫 (融資として)

特徴

・創業融資に対して積極的

・経営支援が手厚い

・地域密着型の支援

実際の活用ポイント

✔創業時の融資相談は最も親身になって対応

✔経営相談も随時可能

✔地域の取引先紹介など、事業拡大の支援も充実

<袖ヶ浦市の千葉信用金庫 の支店例>

・千葉信用金庫 袖ヶ浦支店

所在地:〒299-0263 袖ヶ浦市奈良輪1-6-1

電話番号: 0438-62-2411

②千葉銀行 (メインバンクとして高い信用力)

特徴

・県内最大の金融機関

・支店網が充実

・ネットバンキングが使いやすい

・取引先が多く、ビジネスマッチングの機会も豊富

活用のポイント

✔取引先への支払い口座として信用度が高い

✔ATMネットワークが充実

✔将来の追加融資も視野に入れやすい

<袖ヶ浦市の千葉銀行の支店例>

・千葉銀行 袖ヶ浦支店

所在地:千葉県袖ケ浦市福王台1丁目12番地の1

電話番号:0438-62-8181

※その他、多数の支店があります。あなたの事業所の最寄りの支店をおすすめします。

③日本政策金融公庫(創業時の主力融資先として)

日本政策金融公庫は、融資支援をメインとして、口座開設はできず預金業務はしていません。

特徴

・創業者の融資が受けやすい

・審査基準が明確

・担保・保証人が原則不要

12-3.袖ケ浦市独自の創業支援

袖ケ浦市には様々な創業支援制度があります。

これらを積極的に活用することで、より充実した創業計画を立てることができます。

さらに、袖ケ浦市創業支援等事業計画内で認定している「特定創業支援等事業」を受けた方に、市が証明書を発行しています。

この証明書を利用することで、融資の際の、信用保証料の全額補給や、日本政策金融公庫の一部融資の貸付利率の引き下げなどの特典があります。

<証明書を発行している認定講座の例>

・ワンストップ相談窓口(袖ヶ浦市商工会)

・創業塾(袖ヶ浦市商工会、Bamboo Garage合同会社)

詳細はこちらから

▶袖ヶ浦市 創業を目指す方の夢の実現をお手伝いします

“まとめ”

袖ヶ浦市での創業融資は、適切な準備と計画があれば、十分に実現可能です。重要なのは、早めの準備と、支援制度の積極的な活用です。

特に、以下の3点を意識することで、融資実行の可能性が大きく高まります。

1. 早めの準備開始(設立3ヶ月前には始める)

2. 複数の金融機関の特徴を理解した活用

3. 袖ヶ浦市独自の支援制度の積極的な利用

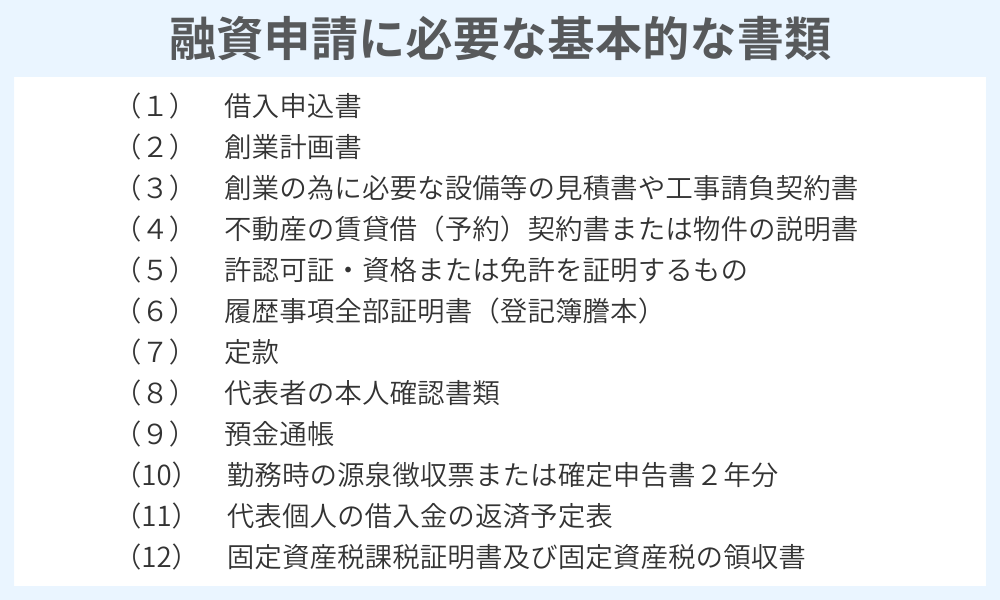

13. 融資申請に必要な基本的な書類と準備は?

創業融資に申請する際に必須となる基本的な提出書類は以下の通りです。

これらに加え、金融機関指定の申込書や必要に応じて追加の提出物を求められるケースも。

どの書類を揃える必要があるのか、時間のかかるものはないかなど、事前の確認作業を怠ると審査のスケジュールに遅れが出てしまうことも。

書類収集から作成まで、プロの視点で効率良く進めるのが賢明だと言えるでしょう。

14. まずは無料相談から

14-1. 電話・メールフォームからお気軽に

創業時の資金調達でお悩みなら、ぜひ一度専門家への相談をおすすめします。

NTOコンサルティングでは、お客様のビジネスプランを丁寧にヒアリングし、具体的な融資獲得プランを無料で提案。

「創業融資って何から始めればいいの?」

「審査のハードルが高そうで不安…」

そんな漠然とした疑問や心配事も、遠慮なく相談できる体制を整えています。

お電話、メールフォームなど、お客様のスタイルに合わせて気軽にお問い合わせください。

メールフォームはこちら

14-2. 創業計画のブラッシュアップから融資実行までお任せください

融資審査では、単年度の売上規模よりも「返済の安定性」が重視されるもの。

NTOコンサルティングでは、キャッシュフローを重視した堅実な計画立案を徹底。

安定的な返済原資を確保する方針を前面に打ち出すことで、金融機関の審査をクリアし、融資枠の拡大を狙います。

NTOコンサルティングでは、初回相談から融資実行に至るまで、ワンストップでお客様の創業をサポート。

豊富な実績に裏打ちされた的確なアドバイス、リスクを最小限に抑える徹底した審査対策、金融機関への太いパイプを活かした円滑な融資実行など。

財務のプロ集団による手厚い支援体制で、スムーズな資金調達をお約束します。

事業を軌道に乗せるための大事な一歩。それは適切な創業資金の調達計画から始まります。

描いたビジネスの青写真を現実のものとする、その実現に向けて、NTOコンサルティングが全力で伴走いたします。

想いを形にするチャレンジを、財務面からしっかりとバックアップして参ります。

まずはお気軽にご相談ください。私たちはいつでもお客様からのお問い合わせをお待ちしています。

【まとめ】

融資審査突破の鍵は「通る事業計画書」と「金融機関との交渉材料」の二つ。

NTOコンサルティングは、財務と創業支援のプロ集団だからこそ、その双方を兼ね備えています。

心強いパートナーとして、起業家の夢の実現を財務面から強力に後押しします。

創業時の資金調達は、経験豊富な専門家の知恵を借りるのが何より大切。

財務の強い、創業融資の専門家という頼もしい味方を得て、新たなビジネスへ踏み出す一歩を踏み出してみては。

志高く事業を興されるあなたからのご相談を、NTOコンサルティングは心よりお待ちしております。

コメント