個人事業主が法人化する場合のメリット・デメリットを知りたい方必見!

個人事業で始めた事業もだいぶ軌道に乗り、売上も好調。

そろそろ、法人化も視野に入れた方が良いのでは・・?

とお考えなのではないでしょうか?

法人化をすることで、税金上のメリットがあるという話を耳にすることも多いですよね。

実際に、税金上のメリットが大きいのは事実です。

ですが、法人化をするには、費用も掛かるし、どのタイミングで法人化をするべきなのかわからず、法人化に踏み出せないでいる方も多く、最近は、法人化に関する相談も多くなっています。

そこで今回は、法人化のタイミングの判断基準や法人化することで得られる効果を税理士が徹底解説してきます。

手元に確定申告書を用意して、是非、ご自身が法人化をすべきタイミングなのか、確認してみてください。

目次

1.【判断基準】個人事業主が法人化する場合の判断基準

個人事業主は、事業の規模が大きくなってくると、法人化することで、税金上のメリットを多く受けることができるようになります。

そこで、事業の規模がどれくらいの大きさになったら、税金上のメリットを受けられるようになるのかの判断基準を解説していきます。

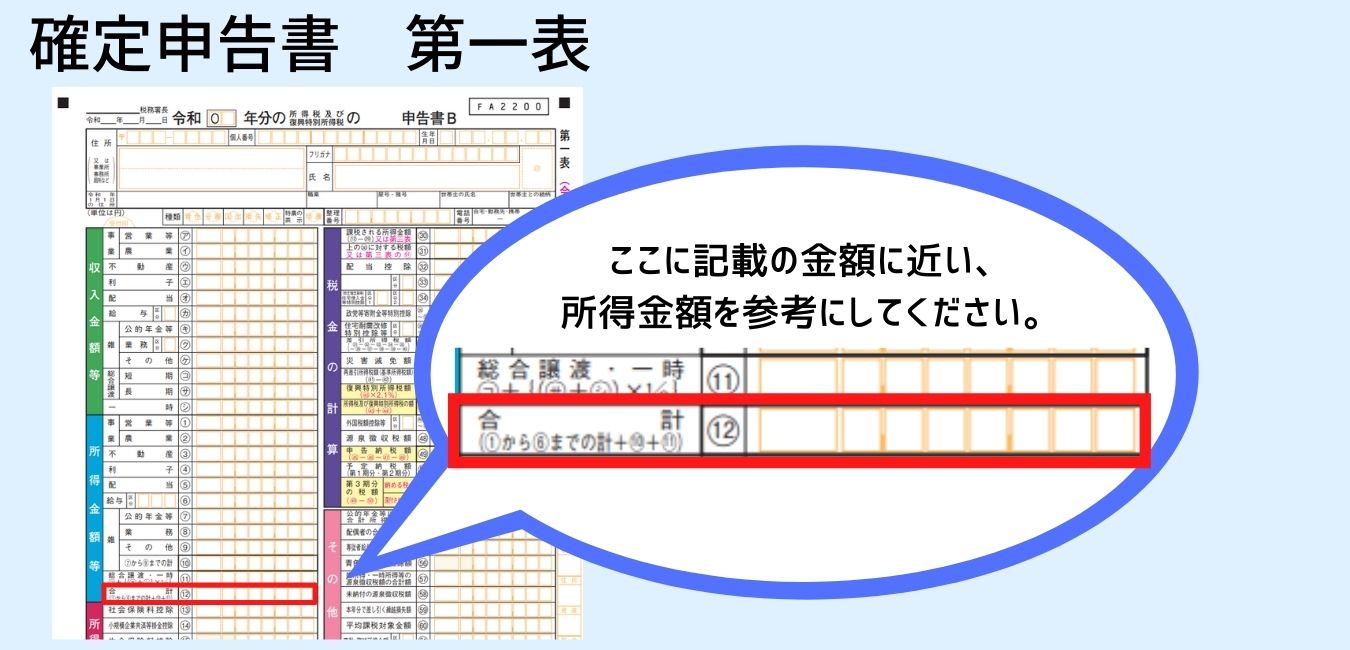

個人事業主が法人化を検討したら、まず自身の最新の確定申告書の

「第一表 ㉚課税される所得金額の金額」を確認してみてください。

ここの金額が800万円以上ある場合は税金面で法人化のメリットを享受できる可能性があります。

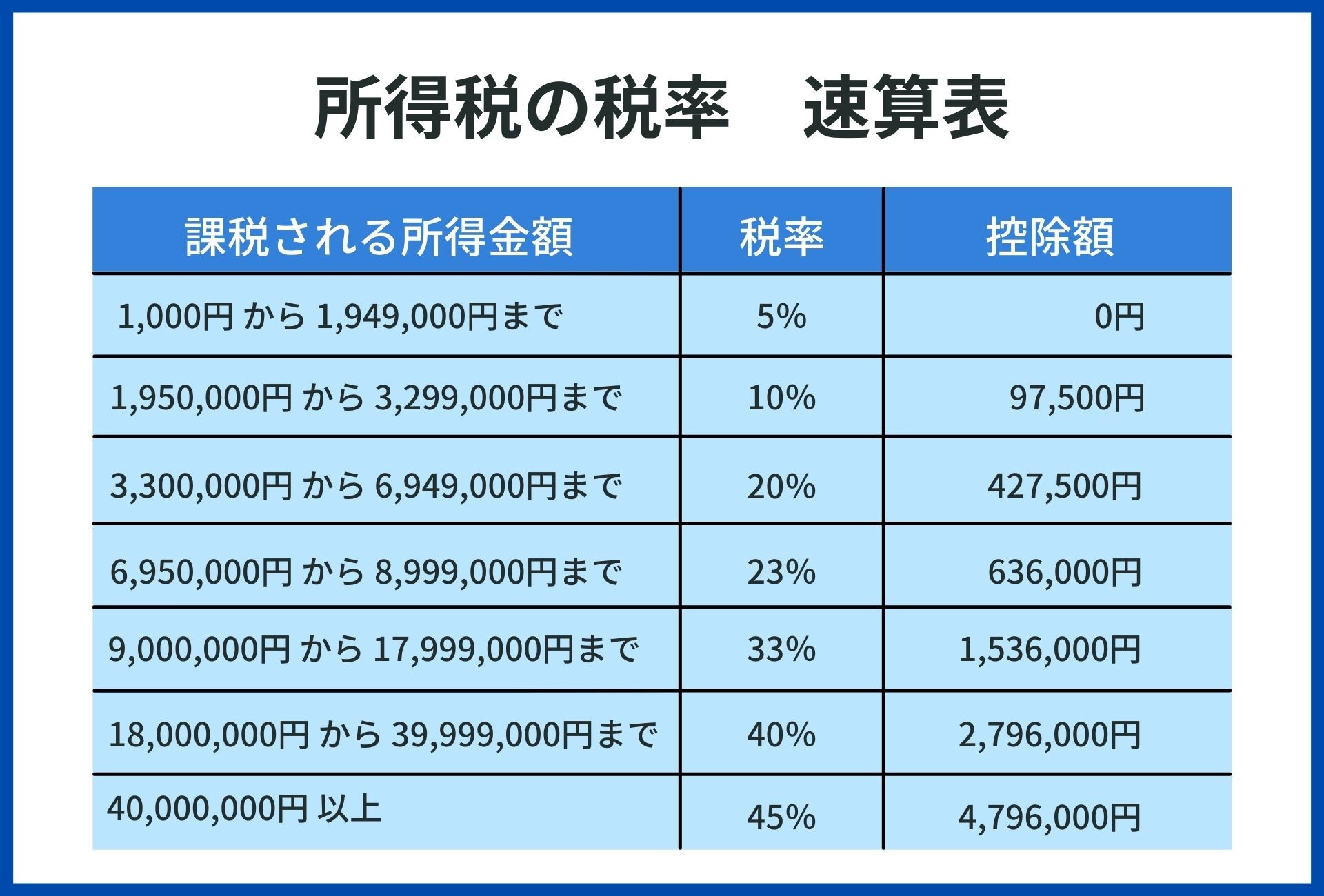

個人事業主は、1月から12月までの1年間に得た所得に対して、所得税が課税されます。

所得税の税率は所得額が増えれば増えるほど、税率が高くなる累進課税制度が適用されているため、事業が成功し、所得が多くなれば多くなるほど、より多くの税金を納める必要があります。

一方、法人の場合は、法人の所得(≒利益)に対して、法人税が課税されます。

法人税の税率は、中小企業の場合、2021年時点では、所得800万円以下が15%、所得800万円超の場合は23.2%とほとんど一律です。

800万円を境に、800万円を超えた部分に対して、23.2%の税率が課税されます。

【所得税の税率】

(国税庁ホームページNo.2260 所得税の税率 令和3年4月1日現在法令等)

(国税庁ホームページNo.2260 所得税の税率 令和3年4月1日現在法令等)

【法人税の税率(中小企業の場合2021年時点)】

(出典:国税庁 No.5759 法人税の税率【令和3年4月1日現在法令等】)

(出典:国税庁 No.5759 法人税の税率【令和3年4月1日現在法令等】)

以上から、個人事業主が課税所得800万円を超えるようになったら、税金面で法人化のメリットを享受できる可能性があります。法人化をすることによって、税金面など様々なメリットがあります。

※所得控除など様々な条件によって、法人化によるメリットが享受できる課税所得の金額が変わります。

あくまで、法人化を検討する、一つの目安として考えてください。

2.法人化のメリット「3選」

法人化をすることで得られるメリットは以下の通りです。

それぞれ詳しく解説していきます。

法人化のメリット〈その2〉社会的信用性が高まる

法人化のメリット〈その3〉採用面で有利になる

法人化のメリット〈その1〉節税の幅が広がる

法人化をすることによって節税の幅が広がります。

前章で解説したように、所得税の税率と法人税の税率の違いによって、税金の負担が減少します。

その他にも、個人事業主では必要経費とすることができなった費用が、必要経費とすることができるようになるなど、様々なメリットがあります。

【知って得する会社設立のメリットとは?起業の専門家 税理士が丁寧に解説します!】

法人化での節税効果はいくら!?法人化節税シミュレーション

所得金額を4つのパターンでシュミレーションしてみました。

事例(2)所得が1,000万円

事例(3)所得が1,400万円

事例(4)所得が2,000万円

ご自身はどのパターンにあてはまるか、参考にしてみてください。

ここでは、ご自身の確定申告書 第一表の、所得金額等「合計⑫」の金額の所得に近いものを参考にしてみてください。

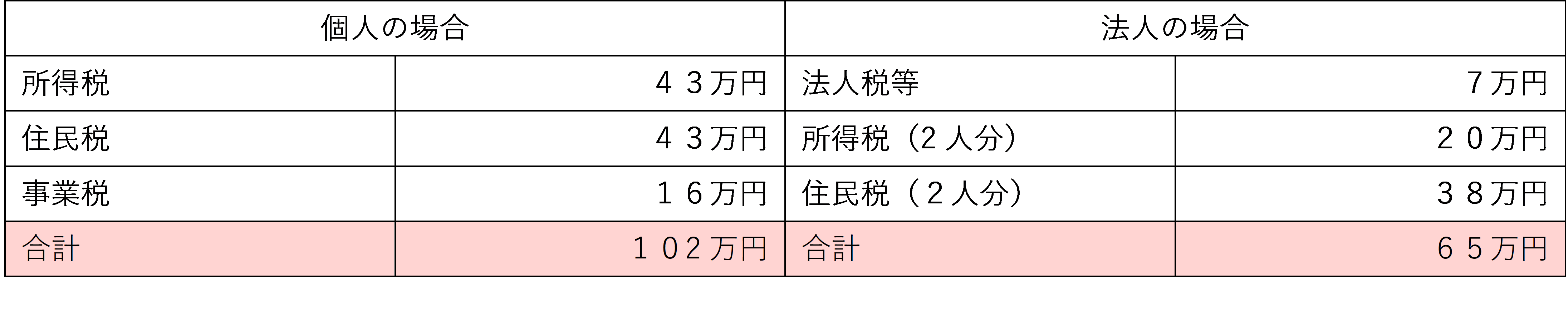

・事業に携わっている配偶者 有

・法人の利益が0円になるように役員報酬を、代表と配偶者の2人で受取

個人の場合 税金の合計 102万円

個人の場合 税金の合計 102万円法人の場合 税金の合計 65万円

シミュレーション結果

個人の場合 102万円 ― 法人の場合65万円= 差額37万円

所得600万円の個人事業主が法人化すると、税率の違いだけで、約37万円の節税効果があります。

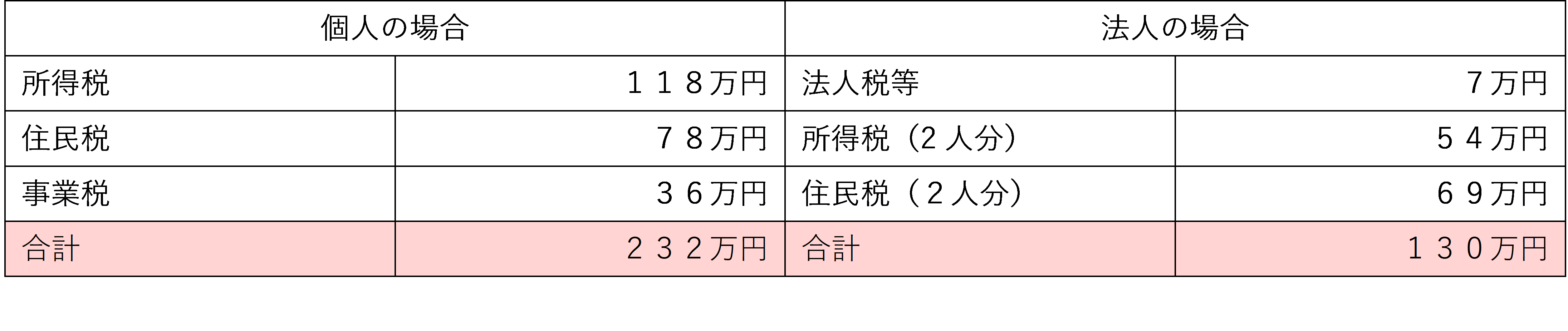

【個人の場合と法人の場合の税金の比較表】 個人の場合 税金の合計 232万円

個人の場合 税金の合計 232万円

法人の場合 税金の合計 130万円

シミュレーション結果

個人の場合 232万円 ― 法人の場合130万円= 差額112万円

所得1,000万円の個人事業主が法人化すると、税率の違いだけで、約112万円の節税効果があります。

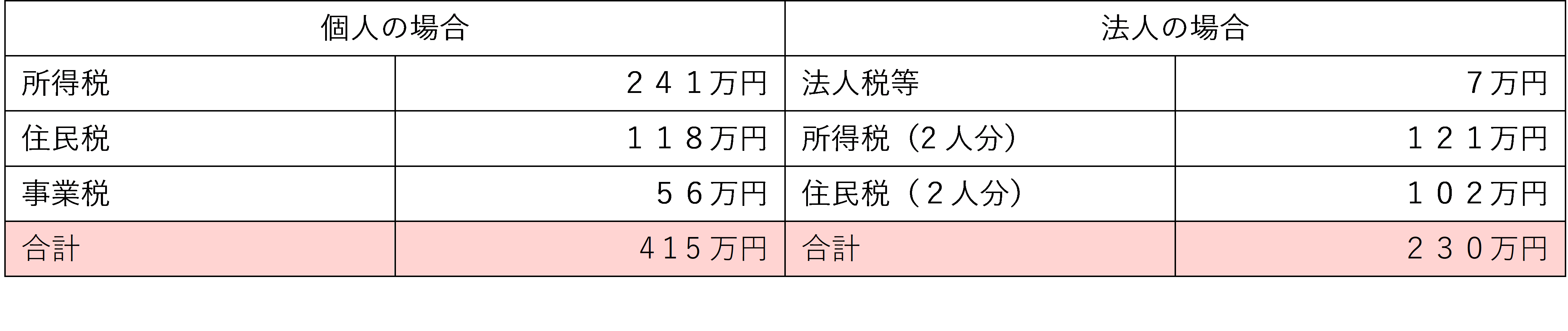

個人の場合 税金の合計 415万円

個人の場合 税金の合計 415万円法人の場合 税金の合計 230万円

シミュレーション結果

個人の場合 415万円 ― 法人の場合230万円= 差額185万円

所得1,400万円の個人事業主が法人化すると、税率の違いだけで、約185万円の節税効果があります。

【個人の場合と法人の場合の税金の比較表】

個人の場合 税金の合計 707万円

個人の場合 税金の合計 707万円

法人の場合 税金の合計 399万円

シミュレーション結果

個人の場合 707万円 ― 法人の場合399万円= 差額308万円

所得2,000万円の個人事業主が法人化すると、税率の違いだけで、約308万円の節税効果があります。

所得金額が高くなればなるほど、節税の効果が高くなります。

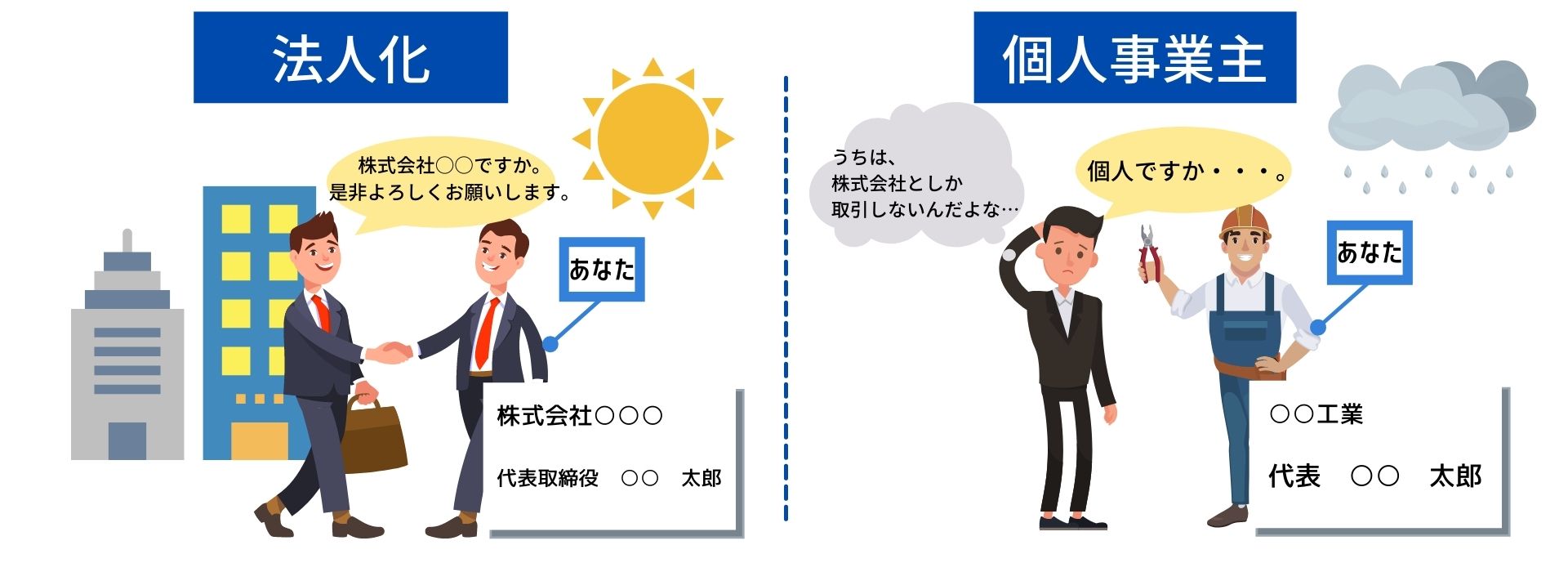

法人化のメリット〈その2〉社会的信用性が高まる

一般的に個人事業主と法人では、法人の方が信用性が高いとみられます。

取引先によっては、個人事業主とは取引をしないというケースもありますので事業を拡大する上でメリットがあると言えます。

法人化のメリット〈その3〉採用面で有利になる

個人事業より、会社の方が、社会保険(健康保険、厚生年金保険)を完備していることや、制度がきっちりしているという印象が強く、応募者が集まりやすいです。優秀な人材を採用できるという面でもメリットがあると言えます。

3.法人化のデメリット・注意ポイント3選

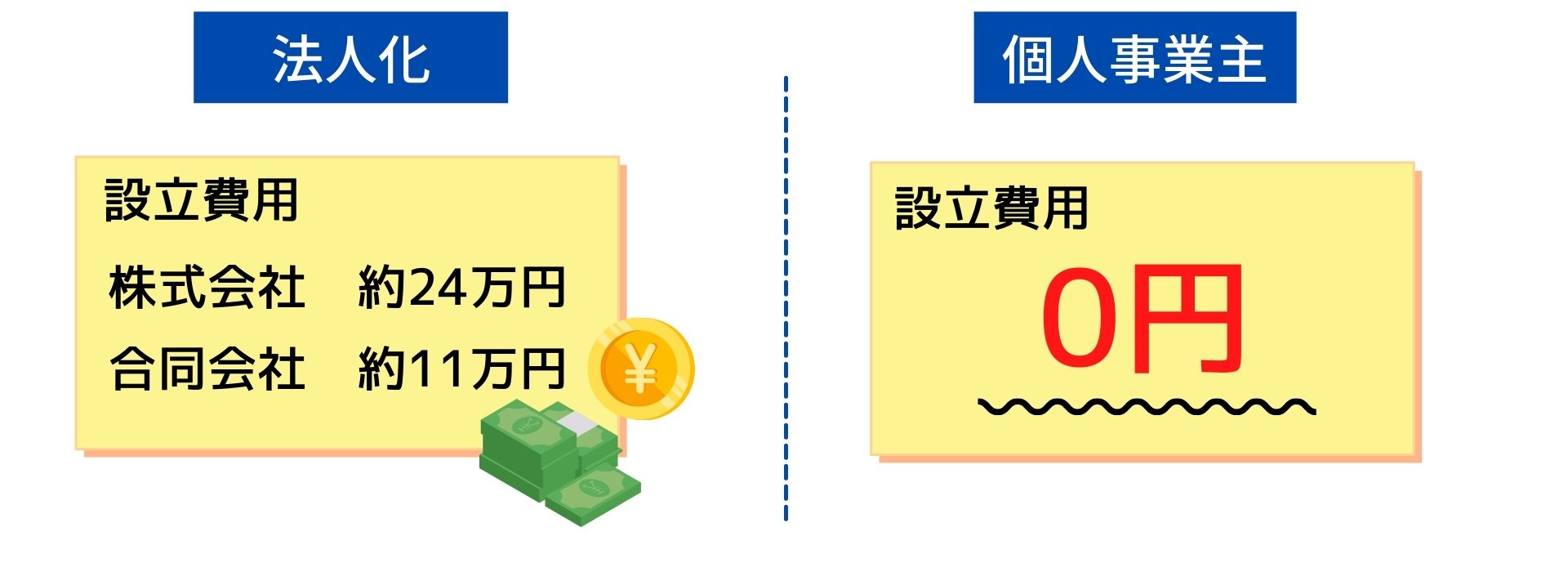

法人化のデメリット〈その1〉法人設立時に費用がかかる

法人化のデメリット〈その2〉赤字でも税金がかかる

法人化のデメリット〈その3〉社会保険の加入義務があり費用が負担になる

法人化のデメリット〈その1〉法人設立時に費用がかかる

株式会社を設立する場合、約24万円(目安)

合同会社を設立する場合 約11万円(目安) かかります。

その他に法人を設立するには資本金が必要です。

以前は最低資本金1,000万円という制度がありましたが、現在はその制度は撤廃され資本金は1円から会社を設立することができます。

法人化のデメリット〈その2〉赤字でも税金がかかる

法人の場合は赤字でも法人住民税の均等割という制度から年間7万円程度の税金を支払わなければなりません。

一方、個人事業主の場合は赤字であれば、所得税や住民税は発生しません。

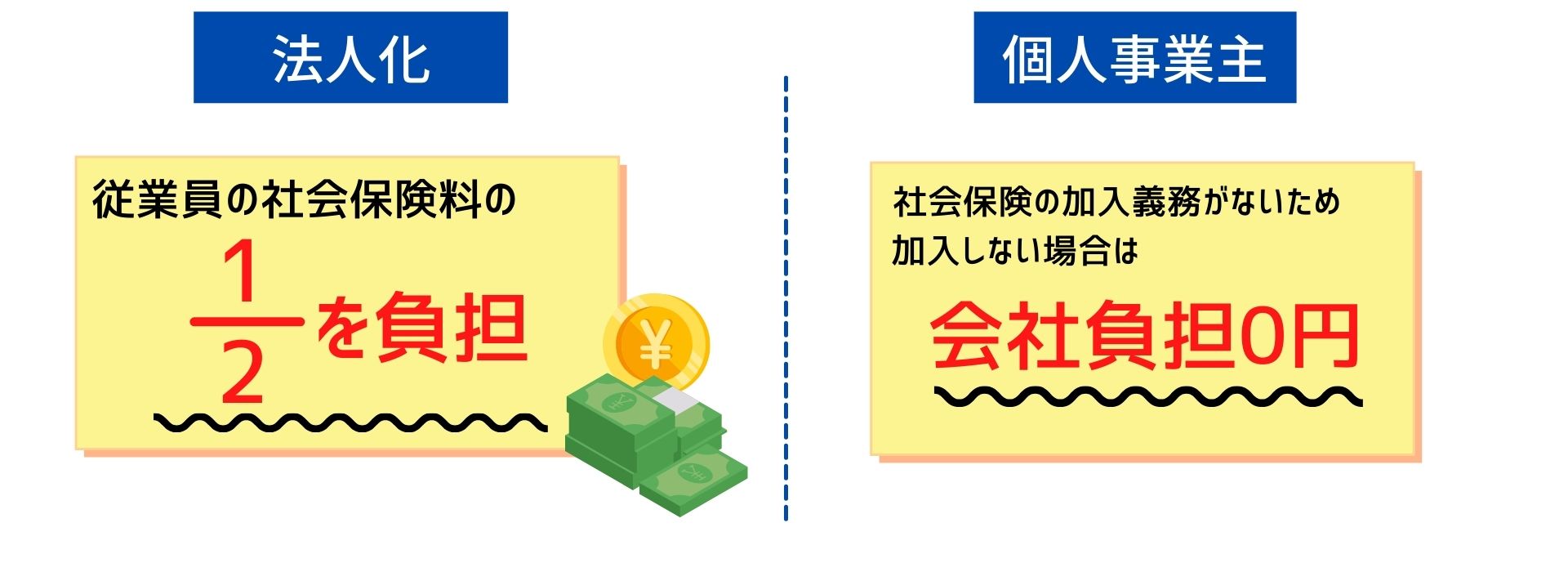

法人化のデメリット〈その3〉社会保険の加入義務があり費用が負担になる

法人は、社会保険(健康保険・厚生年金)の加入が必須です。従業員を雇用した場合、必ず社会保険に加入し、従業員の社会保険料の2分の1を負担しなければなりません。

一方、個人事業主の場合は、例外を除き、一般的に社会保険への加入義務はありません。

ですが、社会保険に加入しておくことで、将来の保障が手厚くなるというメリットも大きいため、一概にデメリットとは言えません。

(※社長一人の会社でも、社長一人に対して社会保険の加入義務があります。)

法人化しない方が良いケースももちろんあります。

税金面だけ着目すると、所得が330万円以下の場合は法人税率の方が高い為、法人化のメリットないと言えます。

税金面以外の、社会的信用性が必要などといった明確な理由ない場合は法人化をせずに個人事業主として事業を続けた方が良いと言えます。

また、所得が330万円以上でも、売上の激しい浮き沈みがあるといった場合は、以前の実績をもとに算定される、住民税や社会保険料などの支払いに苦しめられることも考えられます。

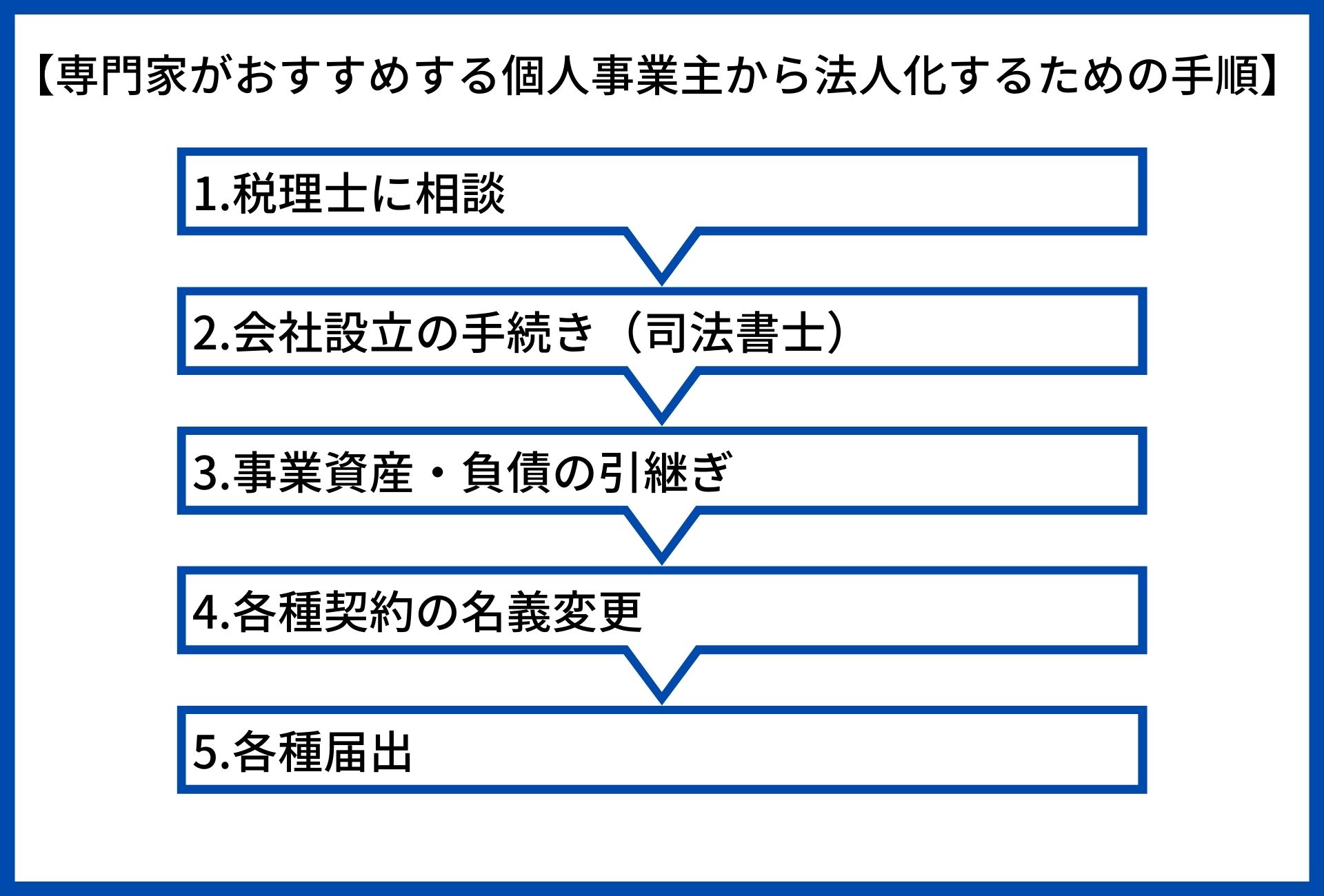

4.個人事業主から法人化するための手続き方法【要注意!】

法人化の手順は以下の通りです。

会社を設立するためには、手続きが必要です。

なるべく費用を抑えるために、自分で手続きをすると考える方が多いですが、特に個人事業主から法人化する場合の手続きは専門家に依頼することをおすすめします。

なぜなら、個人事業主から法人化する場合は、個人事業の時の、資産・負債の引継ぎや個人の契約の引継ぎなど特殊な手続きが多く、処理が漏れてしまうケースが非常に多いからです。

法人化の手順について詳しく解説していきます。

①税理士に相談

まずは、税理士に相談することをおすすめします。

法人化することで、税金面でのメリットが出るのか確認できることはもちろんですが、個人事業主から法人化する場合は、資産・負債の引継ぎや個人の契約の引継ぎなど、特殊な手続きが多く、間違った手続きをしてしまうと、後でトラブルになるケースがあるからです。

税理士は様々な専門家と提携しているケースが多いため会社設立の手続きにおける司法書士の先生を紹介できるなど、法人化に伴う手続きの窓口となって支援してくれます。

また、個人事業主と違い法人は法人決算など経理・会計の手続きが非常に煩雑になります。同時に顧問税理士の検討をしましょう。

②会社設立の手続き(司法書士)

会社設立の専門家、司法書士に依頼し会社設立の手続きを行っていきます。

会社設立の際には、会社の形態や商号、資本金、事業目的などの基本事項を決めたり定款を作成します。

はじめての会社設立の流れ!自分で手続きするか、専門家に依頼するかの判断基準【専門家が解説】

③事業資産・負債の引継ぎ(税理士)

会社の登記が完了したら、個人事業主の時に所有していた資産や負債を会社に引き継ぐ手続きが必要です。

時価で個人から法人へ譲渡を行います。

「財産目録」や「事業譲渡契約書」などの書類の作成も必要です。

この手続きは、厳格なルールが定められており、手続きも煩雑です。誤った手続きをしてしまっているケースも多い為、税理士に相談することをおすすめします。

・事業用資産

・債権債務

・棚卸資産

・固定資産(土地・建物)

・減価償却資産

・権利金

④各種契約の名義変更

法人となったことに伴って、契約や名義の変更が必要になります。

次のようなものは忘れずに名義変更の手続きを行いましょう。

・銀行口座

・事務所 駐車場などの賃貸契約

・電気、ガス、水道

・車

・取引先関係

⑤会社設立後の主な届出

会社を設立すると、税務署や都道府県に会社設立後の届出を行う必要があります。

下記が、提出すべき主な書類の一覧です。

【会社設立後の主な届出書類一覧】

| 提出先 | 書類 | 期限 | 提出要件 |

|---|---|---|---|

| 税務署 | 法人設立届出書 | 設立登記から2カ月以内 | 必須 |

| 税務署 | 給与支払事務所の開設届出書 | 事務所開設日から1カ月以内 | 必須 |

| 税務署 | 青色申告の承認申請書 | ①最初の事業年度終了の日の前日 ②設立から3ヵ月を経過した日 ①②のいずれか早い日 | 青色申告の承認を受ける場合 |

| 税務署 | 源泉所得税の納期の特例の 承認に関する申請書 | 特例を受けようとするとき | 納期の特例を受ける場合 |

| 都道府県税事務所 | 法人設立届出書 | 設立登記から2カ月以内(条例による) | 必須 |

| 市区町村 | 法人設立届出書 | 設立登記から2カ月以内(条例による) | 必須 |

| 労働基準監督署 | 労働保険 保険関係成立届 | 従業員を雇用した日から10日以内 | 従業員を1人でも雇用した場合必須 |

| 労働基準監督署 | 労働保険 概算保険料申告書 | 従業員を雇用した日から50日以内 | 従業員を雇用する様になった場合必須 |

| ハローワーク | 雇用保険 適用事務所設置届 | 設置の日から10日以内 | 雇用保険に加入する従業員を雇用するようになった場合必須 |

| ハローワーク | 雇用保険 被保険者資格取得届 | 資格取得の事実があった日の翌月10日まで(入社都度) | 雇用保険に加入する従業員を雇用するようになった場合必須 |

| 年金事務所 | 健康保険・厚生年金保険 新規適用届 | 事実発生から5日以内 | 必須 |

| 年金事務所 | 健康保険・厚生年金保険 被保険者資格取得届 | 事実発生から5日以内(入社都度) | 必須 |

上記にプラスして、個人事業主から法人化をした場合は、「個人事業の廃業届書」などの提出が必要になります。

具体的には以下の通りです。

【個人事業主が法人化に伴って個人事業を廃止するための書類一覧】

| 提出先 | 書類 | 期限 | 提出要件 |

|---|---|---|---|

| 税務署 | 個人事業の廃業届出書 | 廃業日から1カ月以内 | 必須 |

| 税務署 | 青色申告の取りやめ届出書 | 廃止年の翌年3月15日まで | 承認を受けている場合 |

| 税務署 | 各種消費税 特例の不適用届出書 | 速やかに | 特例を選択している場合 |

| 税務署 | 事業廃止届出書 | 速やかに | 消費税関係の不適用届を提出しない場合 |

| 各自治体 | 事業廃止届 | 自治体による | 必須 |

想像より、手続きが多いと感じたのではないでしょうか?

事業のスタート時に会社を設立するのとは違い、個人事業主から法人化するケースは売上も上がり事業が安定してきていることから本業が忙しく、なかなかこれらの手続きに時間を割くのは難しいと思います。

確実に時間をかけずに法人化するのであれば、専門家に依頼することをお勧めします。

専門家に依頼することで、コストはかかってしまいますが、プロの適切なアドバイスをもらうことができ、確実に法人化することができます。そして何より時間を節約できるというメリットがあります。

5.まとめ

いかかでしたでしょうか?

今回は、法人化の判断基準や法人化によって得られるメリット・注意点について解説してきました。

課税所得が800万円以上であれば、法人化することで次のようなメリットが享受できる可能性が高いです。

法人化のメリット〈その2〉社会的信用性が高まる

法人化のメリット〈その3〉採用面で有利になる

まずは、自身の最新の確定申告書をチェックしてみましょう。

法人化することでメリットが出てくる基準に達していたら、是非、税理士に相談することをお勧めします。

まずは、無料で相談に乗ってもらえる専門家に相談すると良いでしょう。

コメント