経営者の方なら誰しも「節税」に関心があるのではないでしょうか?

決算を終えて、想像していたより法人税の額が大きかった!と感じられている方や

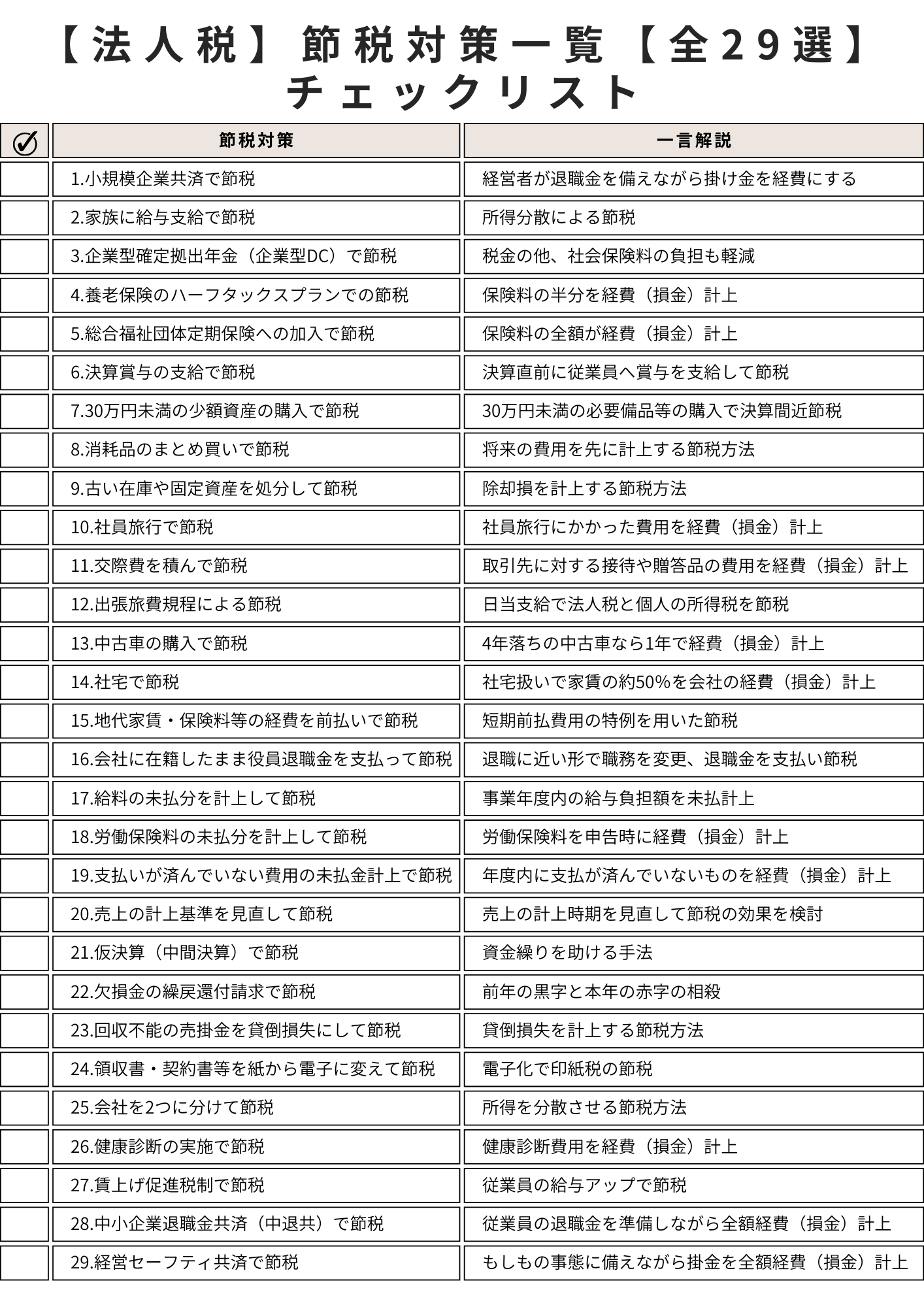

これから決算を迎える方、使える節税方法は全部使いたい!と考えている方に向けて、法人が活用できる効果的で基本的な節税対策を29項目全て解説していきます。

節税対策一覧のチェックリストを作成しましたので、下記ダウンロードボタンより取得し活用してください。

目次

- 1.小規模企業共済で節税

- 2.家族に給与支給で節税

- 3.企業型確定拠出年金(企業型DC)で節税

- 4.養老保険のハーフタックスプランでの節税

- 5.総合福祉団体定期保険への加入で節税

- 6.決算賞与の支給で節税

- 7.30万円未満の少額資産の購入で節税

- 8.消耗品のまとめ買いで節税

- 9.古い在庫や固定資産を処分して節税

- 10.社員旅行で節税

- 11.交際費を積んで節税

- 12.出張旅費規程による節税

- 13.中古車の購入で節税

- 14.社宅で節税

- 15.地代家賃・保険料等の経費を前払いで節税

- 16.会社に在籍したまま役員退職金を支払って節税

- 17.給料の未払分を計上して節税

- 18.労働保険料の未払分を計上して節税

- 19.支払いが済んでいない費用の未払金計上で節税

- 20.売上の計上基準を見直して節税

- 21.仮決算(中間決算)で節税

- 22.欠損金の繰戻還付請求で節税

- 23.回収不能の売掛金を貸倒損失にして節税

- 24.領収書・契約書等を紙から電子に変えて節税

- 25.会社を2つに分けて節税

- 26.健康診断の実施で節税

- 27.賃上げ促進税制で節税

- 28.中小企業退職金共済(中退共)で節税

- 29.経営セーフティ共済 (中小企業倒産防止共済制度)で節税

- まとめ

1.小規模企業共済で節税

<小規模企業共済で節税の概要>

小規模企業共済への加入によって、社長個人の所得税の負担を軽減することができます。

小規模企業共済とは、経営者のための退職金制度です。

掛け金を支払い、積み立てた退職金を廃業時や退職時に受け取ることができるものです。

この小規模企業共済の掛け金は、会社の経費にはなりませんが、社長個人の年末調整や確定申告時に「小規模企業共済等掛金控除」として、掛金の全額を所得から控除することができます。

これによって社長個人の所得税の負担を軽減することができます。

前章で解説した、役員報酬の増額による節税方法と組み合わせることで、より効果的に法人税及び、社長個人の所得税の負担を軽減することができます。

<小規模企業共済で節税の要件>

小規模企業共済への加入には以下のいずれかに該当する必要があります。

・建設業、製造業、運輸業、サービス業(宿泊業・娯楽業に限る)、不動産業、農業などを営む場合は、常時使用する従業員の数が20人以下の個人事業主または会社等の役員

・商業(卸売業・小売業)、サービス業(宿泊業・娯楽業を除く)を営む場合は、常時使用する従業員の数が5人以下の個人事業主または会社等の役員

・事業に従事する組合員の数が20人以下の企業組合の役員、常時使用する従業員の数が20人以下の協業組合の役員

・常時使用する従業員の数が20人以下であって、農業の経営を主として行っている農事組合法人の役員

・常時使用する従業員の数が5人以下の弁護士法人、税理士法人等の士業法人の社員

上記の加入資格を満たさない場合、加入できません。

小規模企業共済の加入資格については、業種や従業員数等で細かく定められています。

詳細は小規模企業共済HPでご確認ください。

中小機構「小規模企業共済」https://www.smrj.go.jp/kyosai/skyosai/

<小規模企業共済で節税の注意点>

会社としては、資金の支払が発生しませんので法人税の節税効果はありません。

役員個人の所得税額の負担を軽減する制度です。

役員報酬の増額と組み合わせることで、より効果的に法人税及び、社長個人の所得税の負担を軽減することができます。

社長個人の年末調整や確定申告時に、「掛金控除証明書」の添付を忘れないようにしましょう。

共済金の受け取り時には、退職所得・雑所得・または一時所得として個人に課税されます。

2.家族に給与支給で節税

<家族に給与支給で節税の概要>

配偶者や子ども、両親に給与を支給し給与所得を分散することで節税の効果を得る方法です。

同じ金額の給与を社長一人で受け取るよりも、同一世帯の家族で分散して受けとった方が、合計納税額を減らすことができます。

なぜなら、所得税は所得が高くなればなるほど、税率が高くなる累進課税となっているためです。

社長一人で給与所得1,000万円のケースと、社長700万円、配偶者300万円に分散させたケースで簡単に比較してみます。

社長一人で給与所得1,000万円のケース

10,000,000円×33%-1,536,000円=1,764,000円(所得税)

支払う所得税 1,764,000円

社長700万円、配偶者300万円に給与所得を分散させたケース

社長:7,000,000円×23%-636,000円=974,000円(所得税)

配偶者:3,000,000円×10%-97,500円=202,500円(所得税)

社長と配偶者の所得税の合計:974,000円+202,500円=1,176,500円

支払う所得税 1,176,500円

差額

1,764,000円-1,176,500円=587,500円

世帯としての合計所得金額は1,000万円と変わりませんが、所得を分散することによって60万円近くの所得税を低くすることができました。

所得税の計算式

(国税庁ホームページNo.2260 所得税の税率 令和3年4月1日現在法令等)

(国税庁ホームページNo.2260 所得税の税率 令和3年4月1日現在法令等)

※上記所得税の計算は、比較のための計算であるため実際の厳密な所得税の計算と異なります。

比較のための参考程度としてください。

<家族に給与支給で節税の要件>

家族が会社の仕事に従事し、仕事内容に見合う給与を支給します。

従業員として家族と労働契約を結ぶ必要があります。

<家族に給与支給で節税の注意点>

・個人の所得税・住民税および社会保険料に影響します。

特に社会保険料の扶養を外れなければならない金額を支給するような場合は注意が必要です。

社会保険料の金額が上がってしまうこともあります。

・その家族の仕事内容はどのようなものか、給与水準が他の社員と乖離していないかよくチェックされるポイントです。

節税のため、家族が仕事をしていないにもかかわらず、その家族の名前を使って給与扱いの振込を行うことは決して許されることではありません。見つかればペナルティが発生します。

・法人だけでなく個人事業主でも利用可能な手法です。

ただし個人事業主の場合は、青色専従者給与の届け出を出す必要があり、年齢制限や従事期間等の条件をクリアする必要があります。

3.企業型確定拠出年金(企業型DC)で節税

<企業型確定拠出年金(企業型DC)で節税の概要>

企業型確定拠出年金(企業型DC)を活用することで、法人税の節税はもちろんのこと、社長個人及び従業員の所得税・住民税の負担の軽減の効果があります。

税金のみでなく、社会保険料の負担軽減など税金以外のメリットも多く享受することができます。

企業型確定拠出年金(企業型DC)とは、毎月一定の掛金を投資信託などの運用商品に拠出して運用を行い、老後の資産形成をしていく制度のことです。会社の退職金制度として利用します。

会社の退職金制度として会社が掛金を負担すると、掛金全額を経費(損金)に算入することができます。

よって、法人の利益を減らし、法人税の節税効果を得るものです。

企業型確定拠出年金(企業型DC)を使わずに、社内で退職金の積み立てを行うと、積み立てた金額は経費にはなりません。

企業型確定拠出年金(企業型DC)の制度を有効活用し、節税しながら退職金の積み立てができるお得な制度と言えます。

今回は法人税の節税効果を中心に解説しましたが、社長個人や従業員の所得税・住民税の負担軽減、社会保険料の負担軽減など多くのメリットを享受することができます。

会社・社長・従業員の3者全員にメリットがある制度です。

詳しくはこちらの記事を参照してください。

<企業型確定拠出年金(企業型DC)で節税の要件>

企業型確定拠出年金(企業型DC)の制度導入には、専門家による導入手続きが必要です。

就業規則の変更や従業員に対する企業型確定拠出年金(企業型DC)の説明案内等が必要になります。

<企業型確定拠出年金(企業型DC)で節税の注意点>

・制度導入には、専門家手数料や運用管理手数料などの費用が発生します。

・企業型確定拠出年金(企業型DC)に拠出した資金は原則60歳まで引き出すことができません。

・選択した運用方法によっては資産が減るリスクがあります。

・社会保険料の減少により将来受け取る年金や、病気やケガなどで働けなくなった際に受け取る傷病手当の金額が減る可能性があります。

4.養老保険のハーフタックスプランでの節税

<養老保険のハーフタックスプランでの節税の概要>

従業員全員を養老保険に加入させることで、払い込み保険料の半分を経費(損金)にすることができ法人税の節税効果が期待できます。

そもそも養老保険とは、被保険者が保険期間中に亡くなった場合は死亡保険金受取人に死亡保険金が支払われ、満期まで生存していた場合は満期保険金受取人に満期保険金が支払われる生命保険です。保障と貯蓄の両面を持っていることが特徴です。

払い込み保険料の半分を経費(損金)にしながら従業員の退職金積み立てができるため、節税を行いながら従業員の福利厚生を充実させることができます。

福利厚生を充実させることで、従業員の安定や確保にも効果があると言えます。

<養老保険のハーフタックスプランでの節税の要件>

養老保険のハーフタックスプランを利用するためには、次の要件をクリアする必要があります。

・従業員全員加入させること

・被保険者全員の署名と健康告知を受領すること

・福利厚生規定を作成すること

・契約形態は下記の形式にすること

| 契約者 | 法人 |

| 被保険者 | 従業員全員・役員 |

| 死亡保険金受取人 | 従業員、役員の遺族 |

| 満期保険金受取 | 法人 |

※養老保険ハーフタックスプランの利用には各種制限があります。

導入を検討された方は、まずはハーフタックスプランについてアドバイスできる税理士等に相談してください。

<養老保険のハーフタックスプランでの節税の注意点>

経費計上した保険料については、支払時点では経費として節税効果がありますが、満期保険金や解約返戻金は収入となり、そのタイミングで税金が発生しますので、長期的な視点でみると、課税の時期を繰り延べているだけと言えます。

ですが、養老保険のハーフタックスプランの場合、原則、「保険の満期=従業員の退職金支給時期」になりますので満期保険金の収入を退職金による経費(損金)の支出を相殺でき、最終的に税負担が軽減できると言えます。

5.総合福祉団体定期保険への加入で節税

<総合福祉団体定期保険への加入で節税の概要>

総合福祉団体定期保険とは、会社が契約者となり従業員が加入する定期保険のことです。

保険料は全額を費用で計上でき、節税の効果が期待できます。

同時に従業員の福利厚生を充実させることができます。

<総合福祉団体定期保険への加入で節税の要件>

総合福祉団体定期保険に関する社内規定を作成し、ルールに基づいて原則として全員を加入させる必要があります。

<総合福祉団体定期保険への加入で節税の注意点>

従業員のモチベーション維持という観点から一度導入すると解約しづらいので、契約は慎重にご検討ください。

6.決算賞与の支給で節税

<決算賞与の支給で節税の概要>

決算間近に予想外に利益が出ている場合、従業員へ決算賞与を支給することで当期の経費(損金)を増やすことができ法人税の節税の効果が期待できます。

<決算賞与の支給で節税の要件>

決算期日内に、従業員への賞与の支払いが完了している必要があります。

ただし、期日内に賞与の支払いが間に合わない場合は、次の3つの要件を満たす必要があります。

・支給額を従業員ごとに決定し、通知する

・決算の翌日から1ヶ月以内に支給する

・支給額は未払金として決算で計上する

・支給額を従業員ごとに決定し、通知する

決算日までに決算賞与の支給額を、各人別に同時期に全員に通知していることです。

賞与通知書などの書面を作成して、従業員に通知書を交付した日付と氏名を記入して、従業員から署名サインをしてもらってください。

口頭での通知はNGです。

・決算の翌日から1ヶ月以内に支給する

通知した金額を、決算日以後1カ月以内に全員に支払っていることです。

支払いは、銀行振込が安心です。しかし、現金支払いの場合は、従業員から領収書をもらってください。

・支給額は未払金として決算で計上する

支払金額について、決算で損金経理をしていることです。

損金経理とは、確定した決算において費用または損失として会計処理することです。

具体的には、未払賞与として費用計上をします。

<決算賞与の支給で節税の注意点>

・決算賞与通知後、退職などの理由で、1人でも決算賞与を支払をしない人がいた場合、全員の決算賞与を損金に計上することができません。

1人でも、通知額と支払額が異なる人がいた場合も、全員分の決算賞与を損金に計上できないため注意が必要です。

・就業規則、賞与規定がある場合、「賞与支給日に在籍していない者には決算賞与を支給しない」など、決算日時点での未払の決算賞与額が確定していないため、「支給時に決算賞与が確定した」とみられて、要件を満たさないことになってしまいます。

そこで、「支給日に在籍しない者には支給しない。ただし、決算賞与については、この限りではない。」といったような文章に変更するなどの対策が必要となります。

・決算賞与は従業員のみに支給することができます。

役員への決算賞与は経費(損金)になりません。

※要件を満たさないと、決算賞与として認められず、節税したい事業年度ではなく、翌期の経費になってしまいます。要件に不安がある場合は、決算前に決算賞与を支払ってしまい、未払金にしないことをおすすめします。

7.30万円未満の少額資産の購入で節税

<30万円未満の少額資産の購入で節税の概要>

30万円未満の少額資産を購入し経費(損金)に計上することによる法人の節税方法です。

通常、10万円以上の備品等は資産計上されるため一括で経費(損金)とすることはできず、その資産の内容に適した耐用年数に応じて複数年に分けて経費(損金)計上されます。

ですが、中小企業の場合、特例によって30万円未満の少額資産は一括で経費(損金)に計上することができます。

<30万円未満の少額資産の購入で節税の要件>

この特例を適用するためには、次の要件をクリアする必要があります。

・青色申告法人(青色申告をしている個人事業主含む)である資本金1億円以下・従業員数500人以下・青色申告を選択しているの中小企業であること

・1資産あたりの取得価額が30万円未満以内、

・事業年度における取得価額が合計300万円以内。

・決算日までに事業のために使用していること

「決算日間近に購入し、代金を支払った」だけではその年に経費計上することはできません。

・確定申告書等に少額減価償却資産の取得価額に関する明細書(別表16(7))を添付して申告することが必要です。

<30万円未満の少額資産の購入で節税の注意点>

30万円未満の資産については、一括してその年の経費に入れることが可能です。

但し、10万円以上20万円未満の資産については「一括償却資産」として資産計上および減価償却(3年均等償却)するという方法もあります。

どちらを利用するか選ぶことが可能ですが、「少額減価償却資産」として計上した場合には、償却資産税の課税対象となるため注意が必要です。

どちらを選択すべきかは、専門家にご相談ください。

【「少額減価償却資産」と「一括償却資産」の違い】

| 少額減価償却資産 | 一括償却資産 | |

| 対象となる資産 | 10万円以上30万円未満 | 10万円以上20万円未満 |

| 経費(損金)計上時期 | 一括計上 | 減価償却(3年均等償却) |

| 事業年度ごとの上限額 | 合計300万円 | なし |

| 償却資産税 | 課税 | 対象外 |

8.消耗品のまとめ買いで節税

<消耗品のまとめ買いで節税の概要>

ティッシュや印刷用紙、事務用品といった頻繁に使う消耗品等をまとめて購入し、経費を増加させる節税方法です。

<消耗品のまとめ買いで節税の要件>

購入した消耗品がほぼ1年間で使い切れることが要件です。

たとえば10年分をまとめ買いした場合、全額を経費にすることは難しいでしょう。

すでに消耗品の備蓄がある場合は利用できません。

<消耗品のまとめ買いで節税の注意点>

決算日に急に多額の消耗品費が計上されていれば明らかにおかしいです。

消耗品については、重要性の原則から鑑みて常に一定の在庫数であり、大きな金額でないため、棚卸資産として計上しないことも認められるとされています。

それが急にその年だけ在庫を抱えだしたのであれば、税務調査において指摘される可能性はあります。

各事業年度ごとに、おおむね一定数量を取得して、かつ経常的に消費するものに限り認めるとされています。

さらに、消耗品を先に購入しただけなので来年度は、消耗品の計上額が少なくなるので合計の税額は変わりません。

9.古い在庫や固定資産を処分して節税

<古い在庫や固定資産を処分して節税の概要>

古い在庫や使わなくなった機械等の固定資産を処分し除却損を計上することで、会社の利益を減らし節税する方法です。

<古い在庫や固定資産を処分して節税の要件>

・決算日までに処分をすること

・処分をした証明を保管すること

<古い在庫や固定資産を処分して節税の注意点>

・古い資産で、すでに減価償却が進んでおり、帳簿価額が1円となっている固定資産を除却したところで、除却損として経費計上されるのは1円です。

その資産をリサイクルショップに持ち込んで売却できた場合、売却額から帳簿価額の1円を除いた差額は、雑収入となり売却益が発生してしまいます。

但し、上記のような帳簿価額1円の資産についても償却資産税の課税対象に含まれますので、既に無い資産、既に使う見込がない資産については除却を行いましょう。在庫や固定資産を再度見直ししましょう。

※償却資産税の節税につながります。

10.社員旅行で節税

<社員旅行で節税の概要>

社員旅行を実施し、社員旅行にかかった費用を福利厚生費として経費(損金)計上して節税する方法です。

<社員旅行で節税の要件>

社員旅行費を経費(損金)とするためには、次の要件を満たす必要があります。

・旅行の期間が4泊5日以内であること

・1名あたりの会社負担額が10万円以内となること

・旅行に参加した人数が全従業員の50パーセント以上であること

工場や支店ごとに行う旅行は、それぞれの職場ごとの人数の50パーセント以上が参加すること

これらの事例が一般的な社員旅行の規模とされており、これより著しく豪華な旅行や従業員の3分の1しか参加していない社員旅行についての費用は、参加者の給与としてみなされ、所得税・社会保険料の額に影響することになってしまいます。

<社員旅行で節税の注意点>

・決算日までに実際に社員旅行を実施してください。

旅行会社にお金を振り込んだとしても、実際の旅行が決算日以降であれば翌期の経費となります。

・従業員以外(従業員の家族等)の旅費は会社で負担できません。

会社としては、従業員に対するリフレッシュなどの目的のため、社員旅行を行いますので、従業員の家族が一緒に参加する場合、その家族分の旅費はその従業員に負担してもらうようにしてください。

従業員が負担している証拠を残すために、振込等により家族分の旅費を受け取ることが望ましいです。

・自由行動中の費用は経費になりません。

旅行先で自由行動の時に係った食事代や観光代は経費になりません。

・ お土産代は経費になりません。

旅行中に購入したもの(お土産)も経費にすることは出来ませんので、それぞれの社員がご自身で負担するものとなります。

・役員のみの会社や、役員のみが参加する社員旅行は経費(損金)として認められません。

・社長とその配偶者1名のみの会社の場合、要件を満たしていたとしても実質的に家族旅行であるとみなされてしまい、福利厚生費として経費(損金)には出来ません。

・旅行不参加者に対し代わりとなるような金銭を支給した場合(注意)

旅行に参加できなかった従業員に対して、不憫に思い旅行不参加分の給与手当の支給や現金・旅行券を渡してしまった場合、他の参加した社員たちも旅行という「現物の給与」であったものとし給与として計上されてしまいます。

上記の要件を逸脱した場合、経費にならないかというとそうではなく、従業員の給料としてみなされることになります。

そのため、法人としては給料として経費(損金)計上することができます。

しかし、従業員としては給与多くもらっていることになり、それに伴い所得税の支払いが増加、実費で参加したものと変わらなくなってしまいます。

11.交際費を積んで節税

<交際費を積んで節税の概要>

得意先や仕入れ先等に対して接待をしたり贈答品を贈ったりして、交際費を増加させ節税する方法です。

節税の効果だけでなく、仕事を優先的に回してもらえたり、仕入れ先へ多少の無理をお願いできるようになったりする可能性があります。

<交際費を積んで節税の要件>

社外飲食交際費(社外での接待)に関して経費計上できる額には上限が設定されています。

大企業:飲食費の50%(ただし資本金100億円を超える巨大企業は計上不可)

中小企業:800万円まで、または飲食費の50%

個人事業主:上限なし

上限を超えた分は経費として認められませんのでご注意ください。

<交際費を積んで節税の注意点>

会社によっては接待等を一切受けないことにしているケースもあるため、事前確認をしておきましょう。

12.出張旅費規程による節税

<出張旅費規程による節税の概要>

旅費規程を作成し、その旅費規程の中に社長や従業員が出張に行った際に日当を支給することを定めると、出張の際の日当を経費(損金)とすることができ、節税の効果が期待できます。

日当は非課税扱いになりますので、日当を受け取ったとしても個人の所得にならず個人の所得税にも影響がありません。

メリット

【会社側】

・出張手当が「旅費交通費」として会社の経費になります。

・消費税の課税取引となり、消費税の節税になります。

・社会保険料の算定外の為、会社側の社会保険料負担にもなりません。

【受取側(役員や従業員)】

・所得税が課税されません。

・社会保険料の算定外の為、日当を受け取っても、社会保険料が増額されません。

会社側も、受取側も節税ができるため、出張が多い会社では導入すると効果的です。

<出張旅費規程による節税の要件>

・旅費規程を作成していること

・旅費規程に基づいて適切な日当を支払うこと

・役員だけなど、特定の人だけに出張手当を支給するように定めることはできない

※個人事業主の方が自分に支払った出張手当は必要経費とはなりません。

しかし、個人事業主が、出張旅費規定に基づいて従業員に支払った場合は、必要経費となります。

<出張旅費規程による節税の注意点>

1日の日当があまりにも高額であると、経費(損金)として認められない可能性があります。

日当の金額は、これ以上多いとダメとかの基準が無いため、ここでは明確にお伝えすることが難しいですが、一般的には1日の日当が1万円以内程度であれば、問題にならないことが多いです。

しかし、これも絶対的な数字ではありません。

その支給額が、その支給をする従業員と同業種、同規模の他の従業員が一般的に支給している金額に照らして相当と認められるものであるかどうかを見ていきます。

注意点として、出張にかかった費用を実費精算する「出張旅費」ではなく、出張旅費規程で決められた、「出張手当」として支給してください。

13.中古車の購入で節税

<中古車の購入で節税の概要>

会社用の中古車を購入することで節税効果が得られます。

基本的には、10万円以上の固定資産は、一括で全額を経費(損金)とすることはできません。

(中小企業の場合、特例で30万円未満の固定資産は一定額まで全額経費(損金)計上できます。)

そのため、会社用の車を購入した場合、一括で全額を経費(損金)とすることはできず、耐用年数に応じて複数年に分けて経費(損金)計上されます。

新車の普通車の場合、耐用年数が6年であるため、購入代金は6年かけて経費(損金)になります。

一方、中古車の場合、新車に比べ、耐用年数が短くなるため節税の効果が期待できます。

例えば、4年落ちの中古車の場合、定率法という償却方法で、1年の償却として、全額償却が可能になります。

耐用年数が短いほど経費化(損金)できる減価償却費が多くなるため、節税の効果は強くなります。

<中古車の購入で節税の要件>

・会社の事業活動で利用する車であることが大前提です。

<中古車の購入で節税の注意点>

事業年度の途中で購入した場合、購入後から決算までの月数分しか経費(損金)にはなりません。月割計算となります。

決算ギリギリで購入した場合、節税の効果は薄くなります。

14.社宅で節税

<社宅で節税の概要>

社長の自宅を社宅扱いとすることで家賃の約50%を会社の経費(損金)として計上することができます。

社長個人は、社宅としての家賃部分は、社長の給与とはならないため、所得税の節税になります。

会社と大家さんで賃貸契約を結び、その賃貸住宅を社宅として、会社が社長に貸し付けをする形をとります。

<社宅で節税の要件>

要件を満たさないでいると、社宅の提供は、給与とみなされ課税されます。

・会社名義で賃貸住宅を借りること

・社長の給与から家賃の約50%以上を会社へ支払うこと(50%は負担するということ)

※場合によっては、社長の家賃負担分を20%まで引き下げることもできます。

詳しくは税理士に相談してください。

<社宅で節税の注意点>

社会通念上、社宅として認められられないような豪華な社宅は経費(損金)として認められません。

例えば、240㎡を超える広い住宅やプールなどがあるケースです。

15.地代家賃・保険料等の経費を前払いで節税

<地代家賃・保険料等の経費を前払いで節税の概要>

短期前払費用の特例による節税とは、翌年年度分の費用を先に支払うことで節税をする方法です。

例えば、

・3月決算の法人が、3月中に翌月の4月から翌年3月までの1年分のオフィス家賃

・自動車保険の保険料

・会社や従業員の保険料

ただし、一定の条件があります。

<地代家賃・保険料等の経費を前払いで節税の要件>

・支払った日から1年以内に提供を受ける役務にかかわるものであること。

・事業年度内に支払が完了していること。

・翌年度以降も同様に年払いを続けていくこと。

・地代等であれば、支払方法の契約が年払いとなっていること。

契約書上、月払いである物に対し勝手に12か月分を支払った場合や、上記の予見を満たしていても、明らかに租税回避のための変更であると認められる場合は適用できません。

例えば、毎月払いを続けてきた家賃を利益が出た年だけ、年払いに変更した場合などです。

<地代家賃・保険料等の経費を前払いで節税の注意点>

この方法により節税できるのは、この方法を始めた初年度だけです。

次年度以降については、同様に決算月に翌々年度分を支払うといった形で毎年、次年度分の経費を計上し続けることになり、累計の経費計上額は変わりません。

16.会社に在籍したまま役員退職金を支払って節税

<会社に在籍したまま役員退職金を支払って節税の概要>

役員の分掌変更といいまして、役員が任期満了で退任して、代表取締役から、非常勤取締役になる等、退職に近い形で職務を変更し、退職金を支払い節税する方法です。

この方法であれば、会社に在籍を残したままで退職金を支払うことができます。

メリット

【会社側】

退職金は、会社側では全額損金とすることができるため、節税することができます。

さらに社会保険料の適用対象外の為、社会保険料の会社負担もなくなります。

【受取側】

退職金を受け取る役員側は、所得税が課税されます。

ただし、退職金の所得税の計算は、優遇されているの低い税率で課税されるため、節税となるのです。

(退職金の所得税計算式)

(役員退職慰労金支給額-退職所得控除額)×1/2=退職所得金額 退職所得金額×所得税率-控除額=所得税

このように、退職金の支給金額から、所得控除があり、さらに2分の1した金額が退職所得金額となり、その所得金額を基準として、税率がかけられるため、退職金は、通常の給与としての所得税と比べて、低い所得税で、退職金が受け取れます。

<会社に在籍したまま役員退職金を支払って節税の要件>

実質的に退職している必要があります。

たとえば役員が非常勤になる、監査役になる、報酬を50%以上削減した、といったケースです。

役員が多い場合は、役員退職金規定を作成しておくことをおすすめします。

※退職金として取り扱う分掌変更の事例

・常勤役員が非常勤役員となった

・取締役が監査役となった

・その分掌変更のあとによる給与が、約50%以上の減額など、激減していること

<会社に在籍したまま役員退職金を支払って節税の注意点>

支払う役員退職金はいくらでも構いませんが、経費として計上できる金額は「役員退職金額=最終報酬月額×勤続年数×功績倍率」が目安となります。

「不当に高額」と判断されると経費として認められません。

17.給料の未払分を計上して節税

<給料の未払分を計上して節税の概要>

決算日をまたぐ給料の未払い分を経費(損金)計上し節税する手法です。

たとえば20日締め、翌25日払いの場合、21日〜月末までの給料を計算して未払い計上するものです。

<給料の未払分を計上して節税の要件>

・給与の支払いが発生する従業員がいること

・当月払いでないこと

<給料の未払分を計上して節税の注意点>

給与を当月末締め当月払いとしている場合は利用できません。

役員報酬については、日割計算という概念はありませんのでこの方法が適用できるのは従業員の給与に限られます。

18.労働保険料の未払分を計上して節税

<労働保険料の未払分を計上して節税の概要>

一般的には、支払い時に経費計上している労働保険料を、支払い時ではなく申告時に経費(損金)計上し節税する方法です。

通常、労働保険料は、前年(4月~3月)の給与支払実績および当年(4月~3月)の給与支払見込金額を毎年7月10日までに計算し概算保険料として申告し納付します。

申告する概算保険料の額が40万円以上となる場合、または労働保険事務組合に労働保険事務を委託している場合は、7月10日、10月末、1月末の3回に分けて分割納付することが出来ます。

この場合、支払時期に経費計上することが多くなりますが、税務上は、6月1日~7月10日までの申告したタイミングにおいて全額を法人の経費として未払計上することが可能です。

<労働保険料の未払分を計上して節税の要件>

・従業員を雇用し、労働保険料を納付していることが前提

・労働保険の申告書を決算日までに提出していること

<労働保険料の未払分を計上して節税の注意点>

・分割納付している場合も、全額を未払い計上できます。

・ 6月決算の法人において、労働保険料概算申告書の提出が7月10日だった場合、決算日における、労働保険料が確定していないので未払計上することは出来ません。

・3月決算の法人においては、基本的に7月申告した概算保険料をすでに全て経費計上済みとなるので適用すべき未払金が無い状態となります。

19.支払いが済んでいない費用の未払金計上で節税

<支払いが済んでいない費用の未払金計上で節税の概要>

商品やサービスを購入したけれど支払いが済んでいない費用を未払金等として経費(損金)計上して節税する方法です。

<支払いが済んでいない費用の未払金計上で節税の要件>

・決算日以前に購入が完了しており、まだ支払っていない場合に限る。

<支払いが済んでいない費用の未払金計上で節税の注意点>

決算日以降に、提供される商品・サービスに対する支払いは経費(損金)計上できません。

商品やサービスの提供を受けていることが前提となります。

クレジットカード決済でも利用ができます。

20.売上の計上基準を見直して節税

<売上の計上基準を見直して節税の概要>

売上の計上時期を見直して節税の効果を検討します。

例えば、売上として計上する時期を出荷時から商品到着時に変更した場合、商品到着までは売上とならないので、当期の利益を抑制でき節税の効果が期待できます。これは、出荷から商品到着までの間に、決算日をまたぐ場合に効果がある節税方法です。

売上の主な計上基準は下記のとおりです。

①出荷日基準:商品等を出荷したとき

②検収日基準:相手方が検収したとき

③使用収益開始日基準:相手方の使用収益の開始時に

④検針日基準:検針等により販売数量を確認したとき

従いまして、①出荷日基準が一番早く売上として計上されます。

<売上の計上基準を見直して節税の要件>

・原則として継続適用が条件

「当期は出荷時を売上とするけれど翌期からは商品到着時に」と変更することは、基本的に認められません。

売上計上基準を一度決定したら、毎期継続して適用することが必要です。

<売上の計上基準を見直して節税の注意点>

売上の計上基準については、税務署のチェックが厳しいため、導入を検討した際には、税理士にご相談ください。

21.仮決算(中間決算)で節税

<仮決算(中間決算)で節税の概要>

前期よりも利益が減少し予定納税が厳しくなった場合、仮決算(中間申告)を行うことでその時点での納税額を減額させる方法です。

資金繰りを助ける手法です。

事業年度開始から6ヶ月間を1事業年度とみなして決算を行い、その利益に基づいた納税を実施します。

<仮決算(中間決算)で節税の要件>

・予定納税をする見込みがあること

・利益が減少していること

<仮決算(中間決算)で節税の注意点>

予定納税が支払えない場合の緊急対応策です。

22.欠損金の繰戻還付請求で節税

<欠損金の繰戻還付請求で節税の概要>

前期が黒字で当期が赤字の場合に法人税の還付が受けられる制度です。

過去に支払った法人税の節税方法と言えます。

また還付金を受けることで資金繰りの改善にもなります。

<欠損金の繰戻還付請求で節税の要件>

【青色申告書を提出する法人の欠損金の繰戻しによる還付の場合】

(1)還付所得事業年度から欠損事業年度の前事業年度までの各事業年度について連続して青色申告書である確定申告書を提出していること。

(2)欠損事業年度の青色申告書である確定申告書をその提出期限までに提出していること。

(3)上記(2)の確定申告書と同時に欠損金の繰戻しによる還付請求書を提出すること。

ほか「解散等の事実が生じた事業年度の欠損金の繰戻しによる還付の場合」「災害損失欠損金額の繰戻しによる還付の場合」には別の要件があります。

<欠損金の繰戻還付請求で節税の注意点>

黒字が続いていたり、赤字が続いていたりする場合は利用できません。

また前期が赤字で当期が黒字の場合も利用できません。

23.回収不能の売掛金を貸倒損失にして節税

<回収不能の売掛金を貸倒損失にして節税の概要>

取引先の倒産等で売掛金の回収が不可能と判断される場合は、貸倒損失として処理しましょう。

貸倒損失は利益から減額される要素なので、節税効果をもたらします。

売掛金を回収できずに、そのまま残っている場合が多いため、この節税方法を解説していきます。

<回収不能の売掛金を貸倒損失にして節税の要件>

貸倒損失として計上できるのは、下記の3つのいずれかに該当する場合のみです。

(1)法律上の貸倒

債務者が、会社再生法、会社法、民事再生法、金融機関等の更生手続きの特例等に関する法律など、法律が適用される場合、貸倒損失を計上することができます。

(2)事実上の貸倒

法律上の債権放棄をすることなく、債務者の資産状況、支払能力等から、その全額が回収できないことが明らかになった場合で、例えば、債務者の死亡、行方不明、破産などにより回収できないことが明らかな場合が該当します。

(3)形式上の貸倒

継続的な取引を行っていた債務者と取引を停止して以降1年以上経過した場合です。

上記は概要のみ解説です。詳しくは専門家にご相談ください。

<回収不能の売掛金を貸倒損失にして節税の注意点>

貸倒損失とする判断は必ず専門家に相談をしてください。

24.領収書・契約書等を紙から電子に変えて節税

<領収書・契約書等を紙から電子に変えて節税の概要>

契約書や領収書を電子化することで収入印紙税の節税ができます。

一部の契約書や領収書には収入印紙を貼付することになっていますが、PDFのような電子証書には収入印紙を貼付する必要がありません。

<領収書・契約書等を紙から電子に変えて節税の要件>

・パソコンやインターネットなどの設備が整っている

・取引先の承諾が必要

<領収書・契約書等を紙から電子に変えて節税の注意点>

相手方が電子契約を拒んだ場合は紙による契約になりますので、収入印紙代が発生します。

一部、電子契約が認められていない契約書が存在します。

25.会社を2つに分けて節税

<会社を2つに分けて節税の概要>

会社を2つに分けて軽減税率(15%)を適用させる方法です。

中小企業は課税所得800万円までに対して軽減税率(15%)が適用されるため、所得が800万円を超える場合は別会社を設立した方がトータルの税金が安くなる可能性があります。

【法人税の税率(中小企業の場合)】2023年10月時点

| 課税所得 | 税率 |

| 800万円以下 | 15% |

| 800万円超 | 23.2% |

<会社を2つに分けて節税の要件>

・税引前当期純利益が一定以上あり、その所得額を継続できる予定の場合に利用が検討できます。

<会社を2つに分けて節税の注意点>

事業形態や規模によっては分社化の手続きが煩雑になる恐れがあります。

また、各種経費は2倍になる可能性があります。

(ネットバンキング手数料、士業の顧問料、パソコンソフトなど)

効果的な節税になるかどうかシュミレーションも含めて、税理士に相談するようにしてください。

26.健康診断の実施で節税

<健康診断の実施で節税の概要>

従業員の健康診断を会社負担で導入して福利厚生費を経費(損金)計上する方法です。

節税をしながら福利厚生の充実、従業員の健康維持ができます。

<健康診断の実施で節税の要件>

・従業員全員の受診すること

・健康診断費は会社が直接医療機関に支払うこと

<健康診断の実施で節税の注意点>

高額オプションなど、あまりにも費用が高いものは経費(損金)として認められない可能性があります。

27.賃上げ促進税制で節税

<賃上げ促進税制で節税の概要>

従業員に対する給与等の支給額を前年と比較して増加させた場合に利用できる制度です。

中小企業であれば、給与増加額の最大40%を税額控除することが出来ます。

(但し、法人税額の20%が上限となります。)

※税額控除とは、計算された税金の額から直接差し引くことなので納税額に大きく反映され節税効果が期待できます。

<賃上げ促進税制で節税の要件>

賃上げ促進税制適用の要件(概要)

・青色申告を提出する中小企業者等

・令和4年4月1日~令和6年3月31日までの間に開始する事業年度

・雇用者全体の給与等支給額が前年度比で1.5%以上増加していること(通常要件 控除率15%)

・雇用者全体の給与等支給額が前年度比で2.5%以上増加していること(上乗せ要件 控除率+15%)

・教育訓練費の額が前年度10%以上増加(上乗せ要件 控除率+10%)

<賃上げ促進税制で節税の注意点>

上記、記載の要件の他にも複数の確認事項があります。

前年の比較し給与総額を増加させている場合は、税理士に相談し適用ができるか確認してください。

28.中小企業退職金共済(中退共)で節税

<中小企業退職金共済(中退共)で節税の概要>

中小企業退職金共済への加入によって、法人税の節税の効果が期待できます。

中小企業退職金共済とは、従業員の積み立て制度です。

掛け金を支払い、積み立てた退職金を従業員は退職時に受け取ることができます。

通常、退職金は支払い時に経費(損金計上)されますが、中退共の制度を利用することで積立時(掛金の支払い時)に経費(損金)計上ができます。

前納も可能で、決算月に12カ月分の掛金を先に支払うことで、決算直前の節税方法としても利用ができます。

ただし、実際の従業員の退職時には会社からではなく中退共から退職金が支払われることになるので退職金を経費(損金)とすることはできません。

<中小企業退職金共済(中退共)で節税の要件>

中小企業退職金共済への加入には以下のいずれかに該当する必要があります。

・下記の規模の法人(個人事業主)であること

| 業種 | 常用従業員数 | 資本金・出資金 | |

| 一般業種(製造業、建設業等) | 300人以下 | または | 3億円以下 |

| 卸売業 | 100人以下 | または | 1億円以下 |

| サービス業 | 100人以下 | または | 5千万円以下 |

| 小売業 | 50人以下 | または | 5千万円以下 |

独立行政法人勤労者退職金共済機構中小企業退職金共済事業本部.「加入の条件」.https://chutaikyo.taisyokukin.go.jp/kentou/seido/seido03.html,(参照2023/10/10)

・ 従業員は、原則全員加入させること。但し、下記の従業員は加入させなくても良いことになっています。

▶期間を定めて雇用される従業員

▶季節的業務の雇用される従業員

▶試用期間中の従業員

▶短時間労働者

▶休職期間中の者およびこれに準ずる従業員

▶定年などで相当の期間内に雇用関係の終了することが明らかな従業員

ただし、下記に当てはまる場合、加入できません。

・法人の役員(但し、使用人兼務役員など従業員として賃金を受けている場合は除く)

・中退共制度に加入している方

・特定業種退職金共済制度に加入している方

※中小企業退職金共済法に基づく特定業種(建設業・清酒製造業・林業)退職金共済制度には企業として両制度に加入はできますが、同一の従業員が両制度に加入することはできません。

・被共済者になることに反対の意思を表明した従業員

・小規模企業共済制度(役員・経営者のための退職金制度)に加入している方

詳細は中小企業退職金共済HPでご確認ください。

独立行政法人勤労者退職金共済機構中小企業退職金共済事業本部 https://chutaikyo.taisyokukin.go.jp/

<中小企業退職金共済(中退共)で節税の注意点>

中小企業退職金共済への加入は、従業員のための退職金制度ですので節税策という面より福利厚生としての面が強いです。

利益の出た年だけ節税策として利用するものではありません。

退職金を毎月積み立てていく形でキャッシュが流出することとなりますので今後の経営状況、経営方針に合致する場合に利用していただくものです。

29.経営セーフティ共済 (中小企業倒産防止共済制度)で節税

<経営セーフティ共済 (中小企業倒産防止共済制度)で節税の概要>

経営セーフティ共済(中小企業倒産防止共済)への加入によって、法人税の節税の効果が期待できます。

経営セーフティ共済(中小企業倒産防止共済)とは、取引先の倒産などもしもの事態に備える共済制度です。

経営セーフティ共済に加入し、掛金を支払っておくと、もしもの事態に直面した際に、事業資金のスムーズな借入ができるようになります。

この共済の掛金は全額経費(損金)計上することができます。

さらに、前納することが可能であるため決算月から来年1年間分を一括して支払うことにより次年度分の掛け金を今年の決算に入れ込むことが出来る点が「その年」の節税に大きな効果が発揮されます。

節税目的で共済に加入される方もいます。

<経営セーフティ共済 (中小企業倒産防止共済制度)で節税の要件>

・下記の表の各業種において、「資本金の額または出資の総額」、「常時使用する従業員数」のいずれかに該当する会社または個人の事業者

| 業種 | 資本金の額または出資の総額 | 常時使用する従業員数 |

| 製造業、建設業、運輸業その他の業種 | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

| 小売業 | 5,000万円以下 | 50人以下 |

| ゴム製品製造業(自動車または航空機用タイヤおよびチューブ製造ならびに工業用ベルト製造業を除く) | 3億円以下 | 900人以下 |

| ソフトウェア業または情報処理サービス業 | 3億円以下 | 300人以下 |

| 旅館業 | 5,000万円以下 | 200人以下 |

中小機構.「経営セーフティ共済加入資格」https://www.smrj.go.jp/kyosai/tkyosai/entry/eligibility/index.html,(参照2023/10/10)

<経営セーフティ共済 (中小企業倒産防止共済制度)で節税の注意点>

・掛金は月額5千円~20万円の間で選択することが出来ます。

・掛金総額は800万円が限度となり、それ以上の支払は出来ません。

・40か月以上加入していれば、解約時に全額が返金されます。

※40か月に満たない時期に解約すると期間に応じた利率で元本割れすることになります。

・解約した際に返金された金額は、全額が法人(個人事業主)の収入として扱われます。

解約した際に全額が法人(個人事業主)の収入として扱われるということは、解約した年の法人税(所得税)が増えるということになります。

これは、長い目で見れば、節税とはなっていないことから課税の繰り延べと言われる性質のある節税策です。

解約した年に多額の法人税(所得税)がかかってしまっては、経営としては好ましくないので、「赤字の時に解約する。」「退職金が発生するときに解約する。」といった出口戦略が重要となります。

まとめ

法人の活用できる節税対策について概要を解説いたしました。

詳しくは関連記事及び、専門家にお問合せください。

必ずしも全ての節税方法が効果的とは言えません。

自社の状況を踏まえ最適な節税方法を選択していきましょう。

コメント