融資の審査において最も重要視されるのが決算書(貸借対照表・損益計算書)です。

しかし、税理士に作成してもらったまま、全く目を通していない経営者の方も少なくありません。

それでは、いざ資金が必要になったときに融資が受けられない恐れがあります。

融資の審査では、決算書の数値データによる審査はもちろん、決算書の内容を社長が理解しているかどうかも見られます。

決算書の内容について鋭い質問を受けることがあり、社長がどれだけ経営に携わり、管理・把握できているかも融資の判断において重要視されるのです。

そこで今回は、銀行が決算書の「何を見て」「何を判断しているのか」について解説します。

理想的・標準的な数値の目安についてもお伝えしますので、融資審査のためだけでなく、今後の経営判断の参考にしてください。

1. 融資判断9つのポイント

銀行は、決算書の次の9つの項目を中心にチェックし、融資判断の参考にしています。

| 項目 | ポイント |

| 1-1.現預金 | 現預金の残高が多いほど、短期的な支払い能力が高いと判断 |

| 1-2.売掛金 | 売掛金が多いと、資金繰りの悪化や売上の架空計上を疑われる可能性有り |

| 1-3.役員貸付金 | 役員貸付金の存在は、資金の私的流用や使途不明金の疑いを持たれる |

| 1-4.仮払金 | 仮払金が多いと、私的流用や使途不明金があると判断される |

| 1-5.棚卸資産 | 棚卸資産が過剰な場合、過剰在庫や架空在庫が疑われる |

| 1-6.純資産 | 純資産は多いほど、健全 |

| 1-7.売上高 | 過去3期分の売上高の推移が右肩上がりが理想 |

| 1-8.経費 | 経費の適正な管理が求められる |

| 1-9.利益 | 経常利益が黒字であることが重要 |

それぞれ詳しく解説していきます。

決算書の読み方から学びたいという方は、こちらの記事を参考にしてください。

▶【決算書入門】社長が知っておくべき読み方のポイント!

1-1.現預金

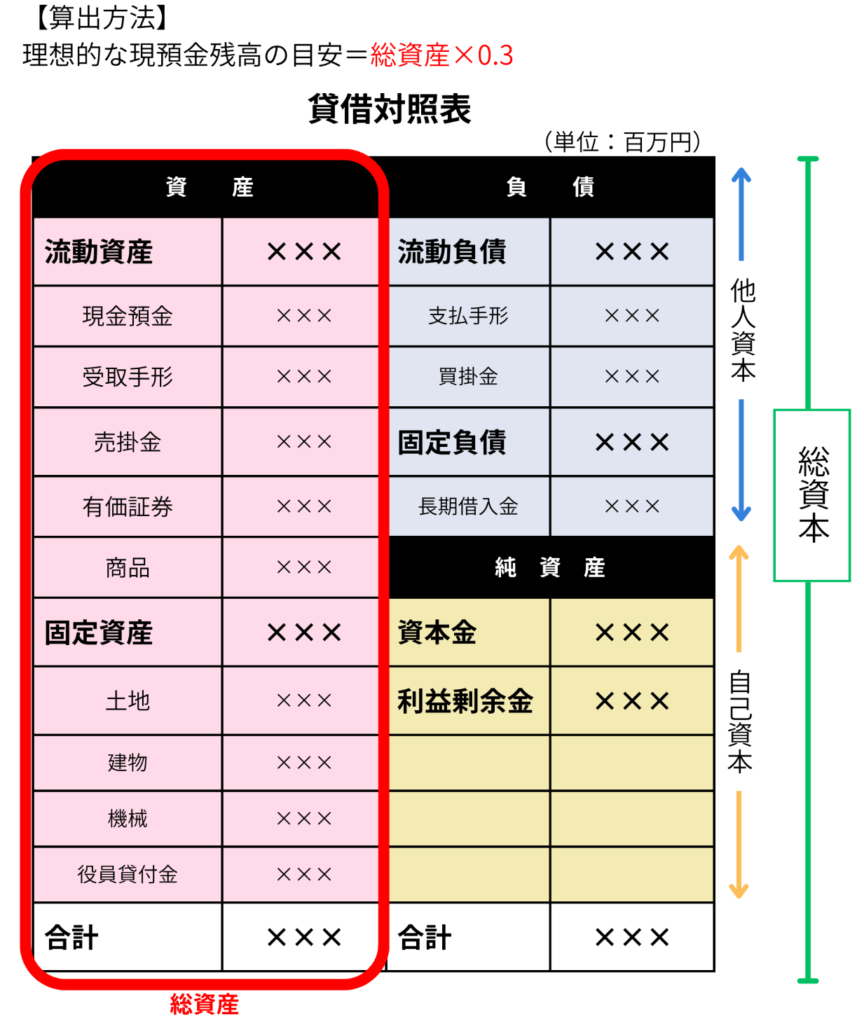

銀行は、決算書の貸借対照表から「現預金」の残高を見ています。

現金及び預金の残高が多いほど、会社が短期的な支払い義務を果たす能力が高いと判断されます。

理想的な現預金残高の目安:総資産の30%

業種や会社の規模によりますが、総資産の30%程度、現預金が確保されていれば、急な支払いや不測の事態にも耐えられる体力があり、返済能力に問題がないと判断できます。

決算書の貸借対照表の総資産に0.3をかけることで、会社が持つべき現金・預金の目安を知ることができます。

総資産とは、貸借対照表の左側、「資産の部」の合計のことです。

もし現状の現預金が、理想的な金額より少ない場合は、社長自身が現預金が不足していることを理解している姿勢を示し、なぜ今このような状態なのか、今後どのように改善していくのかを説明するようにしましょう。

そもそも現金・預金が不足しているために、融資を受けたいというケースが多いと思いますので、融資を受けることで、今後どのように経営が改善していくのかを根拠立ててアピールするようにしてください。

もし、なんらかの理由で一時的に現預金が減ってしまっている場合は、その理由や事態の正当性を必ず説明しましょう。

1-2.売掛金

銀行は、決算書の貸借対照表から「売掛金」の残高を見ています。

売掛金の残高が多すぎる場合、融資審査ではマイナスの評価となる可能性が高いです。

売掛金は、企業が商品やサービスを提供した際に発生する未回収の代金のことを示します。

売掛金の回収状況やその増減は、会社の資金繰りに大きな影響を与えます。

売掛金の増加が売上高の増加に伴っているのであれば問題ありません。

しかし、売上高に対して売掛金の残高が多すぎる場合、資金繰りが悪化しているとマイナスの評価となります。また、売上の架空計上を疑われる可能性があります。

標準的な売掛金残高の目安:月商×回収期間

【算出方法】

標準的な売掛金残高の目安=月商×回収期間

月商に売掛金の回収サイトをかけることで、標準的な売掛金残高の目安を算出することができます。

例)月商300万円 回収サイト60日(2ヶ月)の場合

月商300万円×2ヶ月=600万円

600万円が、この会社の標準的な売掛金の目安です。

例えば、一時的な大口取引が原因である場合や、特定の顧客の支払いが遅れている場合など、具体的な事情を説明しましょう。

また、回収の見込みや今後の対策についてもアピールするようにしてください。

社長自ら説明をしなければ、銀行側は黙ってマイナスの評価をつけてしまう可能性があります。

1-3.役員貸付金

銀行は、決算書の貸借対照表から「役員貸付金」の項目を確認します。

決算書に「役員貸付金」の項目があるだけでマイナスの評価になってしまう可能性があります。

役員貸付金とは、社長個人に対して貸し付けた資金を示します。

この役員貸付金は、会社資金の個人的な利用や不透明な支出の疑いを持たれてしまいます。

理想的な役員貸付金残高の目安:0円

銀行が嫌う勘定科目です。

可能な限り、決算前に返済し決算書に「役員貸付金」の勘定科目が載らないようにしましょう。

1-4.仮払金

銀行は、決算書の貸借対照表から「仮払金」の残高を確認しています。

決算書に「仮払金」の項目があるだけでマイナスの評価になってしまう可能性があります。

仮払金とは、一時的に立て替えた資金でありかつ、金額や用途が未確定の場合に用いられる勘定科目です。

例えば、いくらかかるかわからない交通費や出張費を事前に従業員に渡しておくケースです。

交通費などの仮払金は、一時的な立て替え払いであるため、決算までには基本的に0に近づきます。

そのため、決算書に多額の「仮払金」の勘定科目があるということは、不自然なのです。

決算書に多額の「仮払金」があるイコール、個人的な目的で資金が使用されている、不明な支出が存在する。そう銀行は判断すると言っても過言ではありません。

理想的な仮払金残高の目安:0円

銀行が嫌う勘定科目です。

可能な限り、決算前に返済し決算書に「仮払金」の勘定科目が載らないようにしましょう。

1-5. 棚卸資産

銀行は、決算書の貸借対照表から「棚卸資産」の残高を確認しています。

棚卸資産が多すぎる場合、過剰在庫が発生している、または架空在庫を計上しているとしてマイナスの評価をされる可能性があります。

棚卸資産とは、販売目的で保有している商品や原材料のことです。

棚卸資産の増加が、売上高の増加に伴っているのであれば問題ありません。

しかし、売上高に対して棚卸資産の残高が多すぎる場合は、注意が必要です。

理想的な棚卸資産の目安:業種別の棚卸資産回転期間より短い

棚卸資産回転期間は一般的に短い方が、望ましいです。

棚卸資産回転期間とは、商品を仕入れてから販売するまでにかかる時間のことです。

棚卸資産回転期間が短いということは、在庫管理の効率が良く無駄な在庫がないということになります。

一方で、棚卸資産回転期間が長いということは、商品が在庫として長い期間滞留している状態であり、過剰に在庫を抱えてしまっている可能性があります。

業種別の棚卸資産回転期間と比較し、その日数より長い場合は、無駄な在庫があるということであり、マイナスの評価となってしまいます。

【計算方法】

自社の棚卸資産回転期間(日)=棚卸資産÷(売上原価÷365日)

売上原価は、決算書の損益計算書から、棚卸資産は貸借対照表から確認できます。

業種別の棚卸資産回転期間の日数と比較してみましょう。

【業種別 棚卸資産回転期間】

| 業種 | 棚卸資産回転期間(日) |

| 建設業 | 45.6日 |

| 製造業 | 60.7日 |

| 情報通信業 | 24.1日 |

| 運輸業・郵便業 | 4.4日 |

| 卸売業 | 30.1日 |

| 小売業 | 44.8日 |

| 不動産業・物品賃貸業 | 133.2日 |

| 学術研究、専門・技術サービス業 | 20.7日 |

| 宿泊業・飲食サービス業 | 13.1日 |

| 生活関連サービス業・娯楽業 | 8.8日 |

| 他サービス業 | 9.2日 |

出典:令和5年速報 中小企業実態基本調査 を元に作成

例)飲食サービス業の場合

棚卸資産:400,000円

売上原価:17,000,000円

400,000円÷(17,000,000円÷365日)=8.5日

棚卸資産回転期間は8.5日

飲食サービス業の日数:13.1日

この会社の棚卸資産回転期間は8.5日であるため、無駄な在庫はないと判断できます。

もし現状の棚卸資産が標準的な残高より多い場合、今後の在庫管理の改善策を説明することが重要です。

例えば、在庫の適正化を図るための販売促進活動や、仕入れ計画の見直しなどが考えられます。

また、特別な事情がある場合は、事前に説明をするようにしましょう。

1-6. 純資産

銀行は、決算書の貸借対照表から「純資産」の残高を確認しています。

「純資産」は原則プラスでないと、融資を受けることは難しくなります。

純資産とは、資本金と創業からこれまで蓄積してきた利益のことです。

純資産が多い場合、会社が健全な財務状況にあると判断され、信用力が高まります。

一方、純資産が少ない場合は、負債が多く、財務リスクが高いと見なされる可能性があります。

純資産がマイナスであるイコール、「債務超過」となっている状態であり、銀行は融資に慎重になります。

【債務超過とは】

債務超過とは、返さなければならないお金(負債)が、持っている資産や資本金よりも多い状態です。

つまり、「会社が所有するものを全部売ったとしても、借金や費用を全額払うことができない」ということです。このような状況は、会社経営にとって非常に危機的な状況であるため、銀行は融資に慎重になるのです。

【債務超過状態の貸借対照表イメージ】

銀行は、純資産の部を用いた様々な経営指標から、会社の安全性や収益性を分析しています。

代表的なものをいくつか紹介していきます。

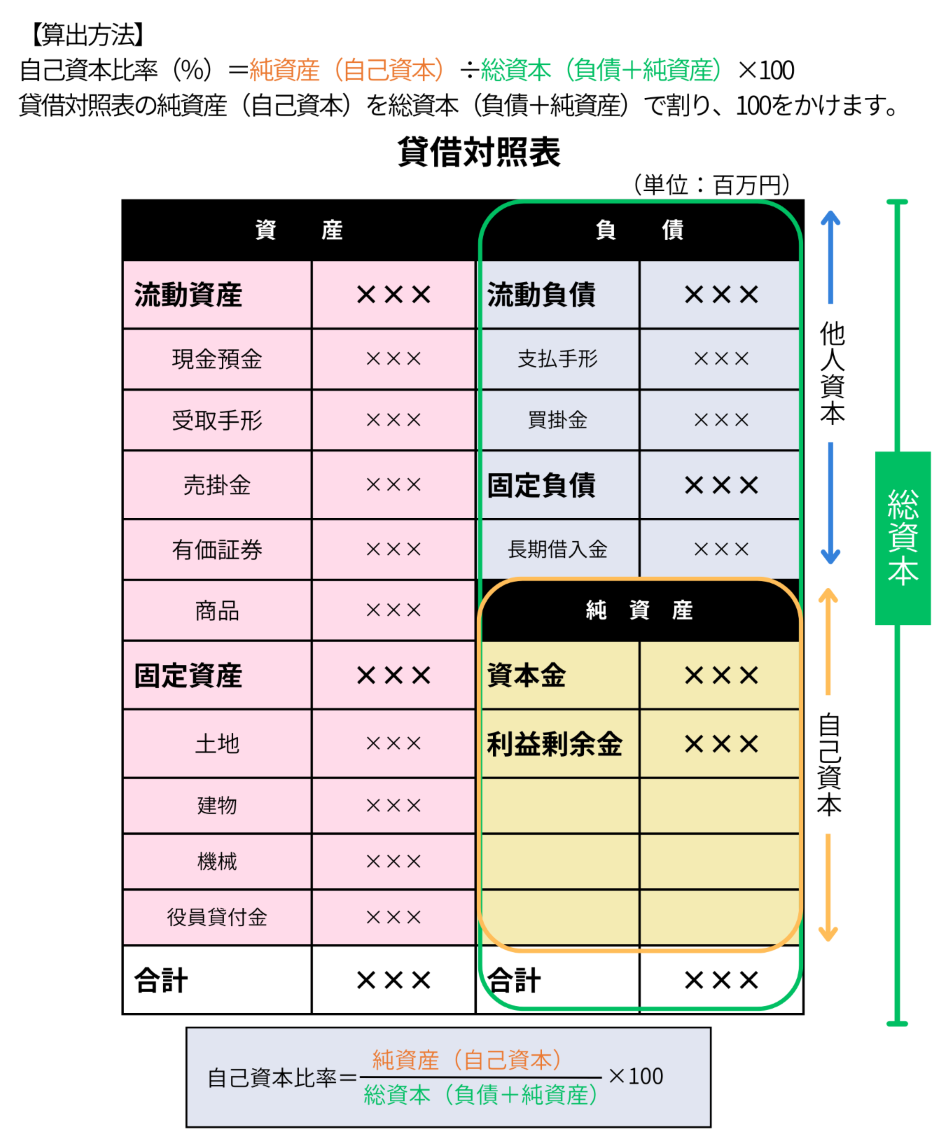

1-6-1.自己資本比率

自己資本比率とは、会社の安全性を測るための一つの指標です。

自己資本比率が高いということは、返済する必要ないお金が多く倒産しにくい会社であり、融資審査でプラスの評価となります。

理想的な自己資本比率:60%以上(少なくとも30%以上)

ただし、自己資本比率が高いからといって必ずしも良いわけではありません。

収益性の観点からは、低い資本で大きな収益を上げることも重要です。

業種によっては特有の傾向がありますので、業種別の値を参考にしてください。

【業種別 自己資本比率】

| 業種 | 自己資本費比率(%) |

| 建設業 | 47.34% |

| 製造業 | 46.39% |

| 情報通信業 | 54.87% |

| 運輸業・郵便業 | 34.71% |

| 卸売業 | 42.60% |

| 小売業 | 35.06% |

| 不動産業・物品賃貸業 | 36.27% |

| 学術研究、専門・技術サービス業 | 52.29% |

| 宿泊業・飲食サービス業 | 16.16% |

| 生活関連サービス業・娯楽業 | 34.79% |

| 他サービス業 | 47.05% |

出典:令和5年速報 中小企業実態基本調査 を元に作成

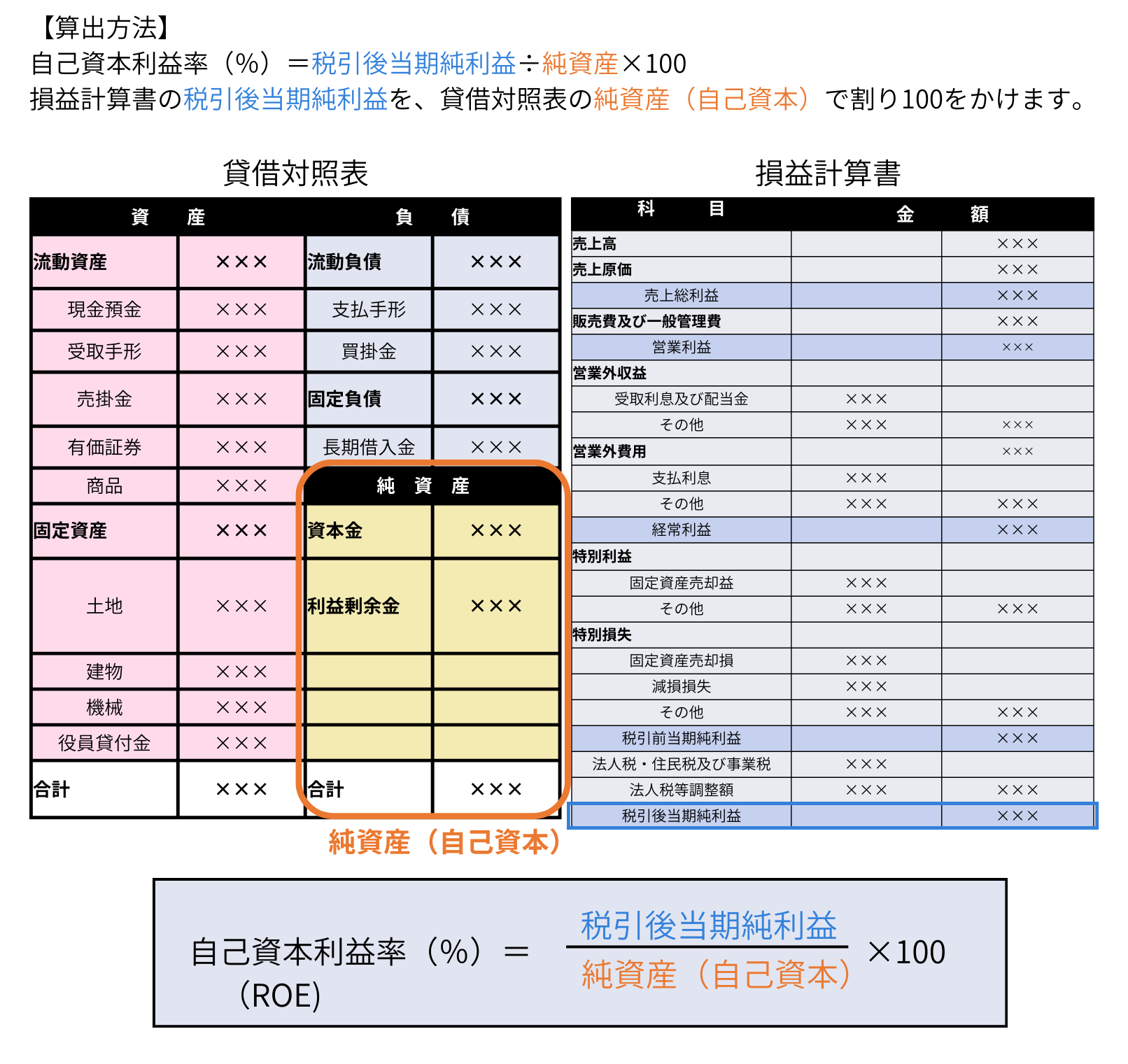

1-6-2.自己資本利益率(ROE)

自己資本利益率(ROE: Return on Equity)は、会社の収益性を測るための一つの指標です。

自己資本利益率が高いということは、純資産(自己資本)をうまく使って効率良く稼げているということになり、融資審査でプラスの評価となります。

理想的な自己資本利益率(ROE):10~20%あれば優良な会社と判断

業種によっては特有の傾向がありますので、業種別の値を参考にしてください。

【業種別 自己資本利益率】

| 業種 | 自己資本利益率(%) |

| 建設業 | 9.19% |

| 製造業 | 6.24% |

| 情報通信業 | 6.93% |

| 運輸業・郵便業 | 5.04% |

| 卸売業 | 6.75% |

| 小売業 | 6.71% |

| 不動産業・物品賃貸業 | 6.76% |

| 学術研究、専門・技術サービス業 | 8.20% |

| 宿泊業・飲食サービス業 | -0.68% |

| 生活関連サービス業・娯楽業 | -3.62% |

| 他サービス業 | 7.38% |

出典:令和5年速報 中小企業実態基本調査 を元に作成

1-6-3.総資産経常利益率(ROA)

総資産経常利益率(ROA: Return On Assets)は、会社の収益性を測るための一つの指標です。

総資産経常利益率が高いということは、会社が投下した資産を効率的に活用して、利益を上げているということになり、融資審査でプラスの評価となります。

【算出方法】

総資産経常利益率(%)=経常利益÷総資産×100

損益計算書の経常利益を貸借対照表の総資産で割って100をかけます。

総資産とは、貸借対照表の左側、「資産の部」の合計のことです。

理想的な総資産経常利益率(%):10%(最低5%)

業界や市場環境にもよりますが、ROAが5%を超える企業は通常、健全な経営状態にあると言われています。

業種によっては特有の傾向がありますので、業種別の値を参考にしてください。

【業種別 総資産経常利益率】

| 業種 | 総資産経常利益率(%) |

| 建設業 | 5.61% |

| 製造業 | 4.86% |

| 情報通信業 | 6.75% |

| 運輸業・郵便業 | 2.05% |

| 卸売業 | 4.55% |

| 小売業 | 4.28% |

| 不動産業・物品賃貸業 | 3.06% |

| 学術研究、専門・技術サービス業 | 6.27% |

| 宿泊業・飲食サービス業 | 1.20% |

| 生活関連サービス業・娯楽業 | 2.48% |

| 他サービス業 | 5.07% |

出典:令和5年速報 中小企業実態基本調査 を元に作成

ですが、これからの計画を伝えることができます。

自社の課題を理解し、純資産の増加に向けた中長期的な経営計画を立案し、具体的な目標と達成手段を説明することで、銀行に対する信頼性を高めることができます。

1-7. 売上高

銀行は、過去3期分の決算書の損益計算書から「売上高」の推移を確認しています。

減少が続いている場合、マイナスの評価となります。

標準的な売上高の目安:増加しているに越したことはありません。

売上が減少している場合、その減少が一時的なものであり、今後回復の見込みがあるということを根拠づけて説明することが重要です。

もし何らかの原因で、今後売上の回復が見込めない場合は、新商品の開発や新規市場の開拓など新しい取組により売上を増加させる計画や施策を立案、事業計画書に落とし込み、銀行にアピールしましょう。

1-8. 経費

銀行は、決算書の損益計算書から「経費」の推移を確認しています。

経費は適正か、前期に比べて、大幅に増えている経費がないかを見ており、何か気になる点があると指摘される可能性があります。

何か質問されても、すぐに回答が出来るように経費の内容はざっくりと把握しておくようにしましょう。

経費は少なければ、それだけ儲かる良いビジネスであり経営も安定します。

融資の審査ではプラスの評価に繋がりますが、融資の必要性に疑問が生まれてくるのです。

銀行は、融資金の使途について厳しく管理しますので、なぜ融資が必要なのかは明確に説明できる必要があります。

標準的な経費の割合の目安:業種によって異なる。

【業種別 経費の割合】(売上高に対する売上原価・販売費及び一般管理費の割合)

| 業種 | 経費の割合(%) |

| 建設業 | 96.15% |

| 製造業 | 96.21% |

| 情報通信業 | 94.55% |

| 運輸業・郵便業 | 99.28% |

| 卸売業 | 97.89% |

| 小売業 | 98.66% |

| 不動産業・物品賃貸業 | 88.75% |

| 学術研究、専門・技術サービス業 | 93.10% |

| 宿泊業・飲食サービス業 | 103.85% |

| 生活関連サービス業・娯楽業 | 99.39% |

| 他サービス業 | 96.75% |

出典:令和5年速報 中小企業実態基本調査 を元に作成

特に増加しているような場合、コスト削減策など具体的な対策について回答できるようにしておきましょう。

例えば、業務の効率化や、固定費の見直し、仕入れコストの削減などが考えられます。

経費の管理体制を強化し、定期的予算管理を行っていることをアピールすることで、銀行に対する信頼性を高めることができます。

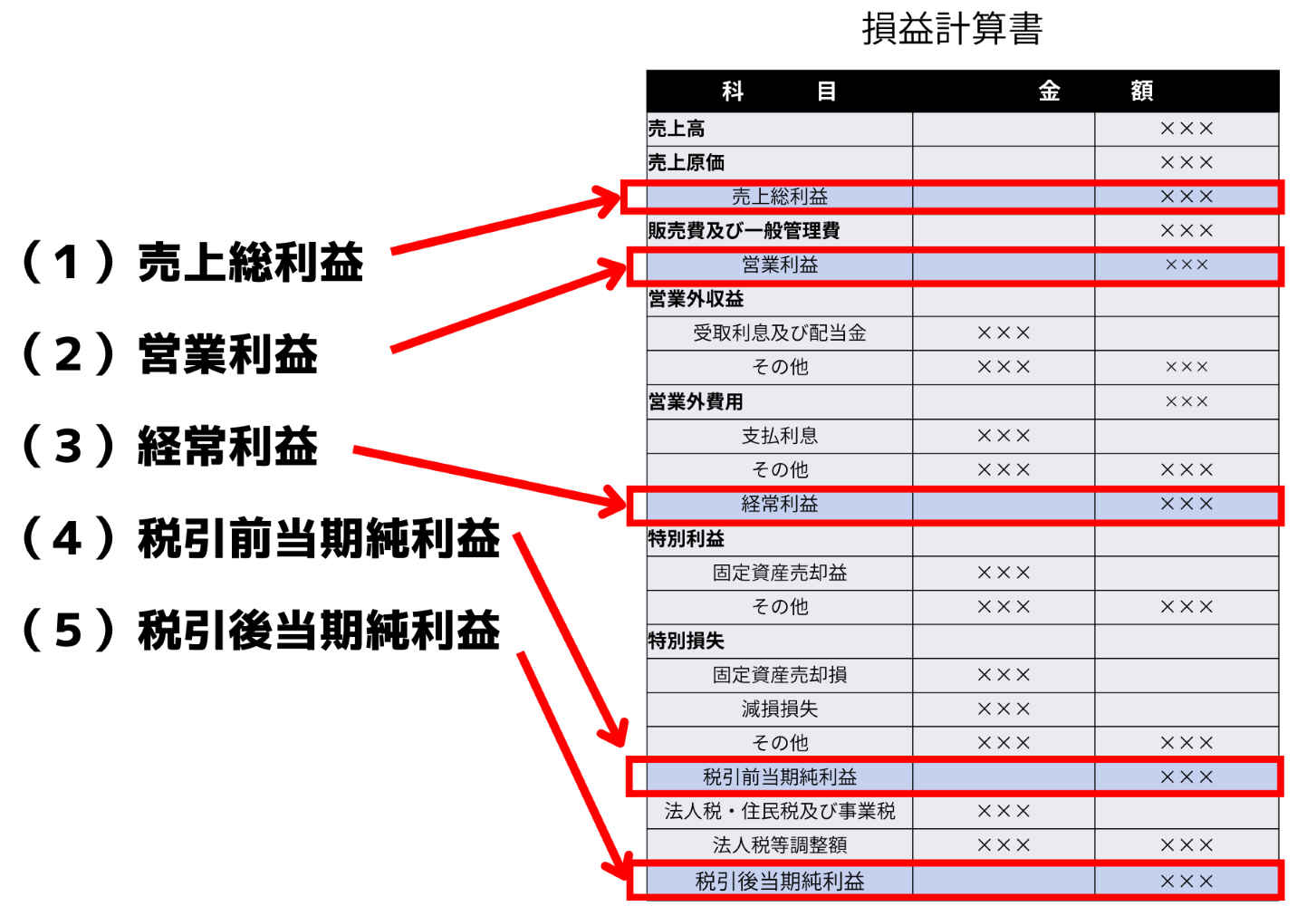

1-9.利益

銀行は、過去3期分の決算書の損益計算書から「利益」の推移を確認しています。

経常利益が3期連続マイナスである場合、融資を受けるのは非常に難しくなります。

利益とは、企業が事業活動を通じて得た売上から、全ての経費を差し引いた金額のことです。

利益には全部で、5種類あり、損益計算書の上から、

と並んでいます。

(1)売上総利益:商品力での儲け

売上高から、仕入や材料費、製造コストなどの売上原価を差し引いたものです。

(2)営業利益:本業での儲け

売上総利益から、販管費(会社の運営にかかった費用)を差し引いたものです。

会社全体の稼ぐ力を示しています。

(3)経常利益:通常の企業活動による儲け

本業以外で得た利益や、かかった費用を含めたものです。

会社全体の成績を示しています。

(4)税引前当期純利益:臨時的な要因も含めた儲け

固定資産の売却等による臨時的な収入・損失を含めた儲けのことです。

(5)当期純利益:最終的な儲け

会社の利益から納付する法人税を差し引いた最終利益です。

理想的な利益の状況:経常利益が黒字であること

融資の審査において、重要視されるのは、(1)売上総利益、(2)営業利益、(3)経常利益の3つ。

(1)売上総利益が赤字の場合、融資を受けるのはかなり難しいです。

(2)営業利益が黒字であることが前提

(3)経常利益が黒字であれば、融資審査でも高く評価されます。

もし、何らかの原因で、今後回復が見込めない場合は、新商品の開発や新規市場の開拓など新しい取組により売上・利益を増加させる計画や施策を立案、事業計画書に落とし込み、銀行にアピールしましょう。

税金を支払いたくないという理由から、なんでもかんでも「経費で落とす」という考えをする方もいます。

節税と言う観点では良いかもしれませんが、融資の審査では、経費で支出をするということは、会社の利益が少なくなるため、マイナスの評価となります。

税金を適切に支払い、利益として会社にお金を残すという取組も重要です。

2. まとめ

銀行は決算書を通じて会社の運営状況を詳細にチェックし、融資の可否を判断します。

特に重要視されるのは、以下の項目です

- 現預金:現預金の残高が多いほど、短期的な支払い能力が高いと判断されます。

- 売掛金:売掛金が多すぎる場合、資金繰りの悪化や売上の架空計上を疑われる可能性があります。

- 役員貸付金:役員貸付金の存在は、資金の私的流用や使途不明金の疑いを持たれるリスクがあります。

- 仮払金:仮払金が多い場合、私的流用や使途不明金があると判断されやすいです。

- 棚卸資産:棚卸資産が過剰な場合、過剰在庫や架空在庫を疑われることがあります。

- 純資産:純資産が多いほど、健全な財務状況とみなされます。

- 売上高:過去3期分の売上高の推移が増加していることが理想です。

- 経費:経費の適正な管理が求められます。

- 利益:経常利益が黒字であることが重要です。

これらの項目を日頃から適切に管理し、健全な運営を維持することが、銀行からの信頼を得る鍵となります。

これら決算書の数値データの一つが悪いからと言って、全く融資が受けられないというわけではありません。

決算書の内容を社長自身が十分に理解し、経営に積極的に関与していることを示すことも重要です。

さらに、事業の改善策や売上増加の施策を立案し、具体的な事業計画を銀行に説明することで、融資審査での評価を高めることができます。

決算書を理解し、健全な会社運営に役立てていきましょう。

コメント