日本政策金融公庫の追加融資を受けるためのコツを知りたい方必見!

日本政策金融公庫からすでに融資を受け現在返済中であっても、追加で融資を受けることはできるのでしょうか?

結論として、大きく3つの条件をクリアしていれば追加融資は可能です。

今回は日本政策金融公庫の追加融資を検討中の方に向けて、審査通過のための条件をご説明します。

条件に当てはまらない場合の資金調達の方法も掲載していますので、ぜひ最後までお読みください。

目次

1.日本政策金融公庫からの追加融資を受けるための3つの最低条件とコツを融資の専門家が伝授!

日本政策金融公庫から追加融資を受けるためには、最低3つの条件をクリアしている必要があります。

この条件を満たせない場合は追加融資を受けられる可能性がグッと下がってしまいます。

追加融資の申し込みをする前に、記事内容を確認して自社の状況を今一度整理しましょう。

1-1.既存の借入を問題なく返済していること

既存の借入金をスケジュールに従って順調に返済していることが、最も重要な条件です。

滞納や返済スケジュールを変更している場合、金融機関からは「返済される見込みがない」と判断され追加融資が実施される見込みはほぼありません。

現時点で返済が滞っている場合、追加融資を受けることは極めて難しいとお考えください。

資金繰りが悪化する前に追加融資を検討するのがベストです。

既存の借入額の3分の1から2分の1以上の返済を終えている

既存借入額の3分の1から2分の1以上の返済を終えている状況が望ましいです。

例)1度目の融資で300万円を5年返済で借り入れた場合

毎年の元金返済額:約60万円

このケースですと、追加融資の申し込みは100万円(300万円の3分の1)以上の返済を終えてからがおすすめです。

1度目の融資を受けて数ヶ月後に追加融資を申し込むと、前回申込時における事業計画の甘さを指摘され審査で落とされる可能性が高くなるためです。

1-2.業績が順調であること

赤字でないこと・利益が出ており業績が順調なことも追加融資のポイントです。

創業融資とは異なり、追加融資ではこれまでの業績が見られます。

決算書等を用いて客観的に事業の業績を示しましょう。

業績次第で上記のように考えられるため、審査に通過しやすくなるのです。

業績次第で上記のように考えられるため、審査に通過しやすくなるのです。

【追加融資の確率大幅UP!クリアすべき2つの指標】

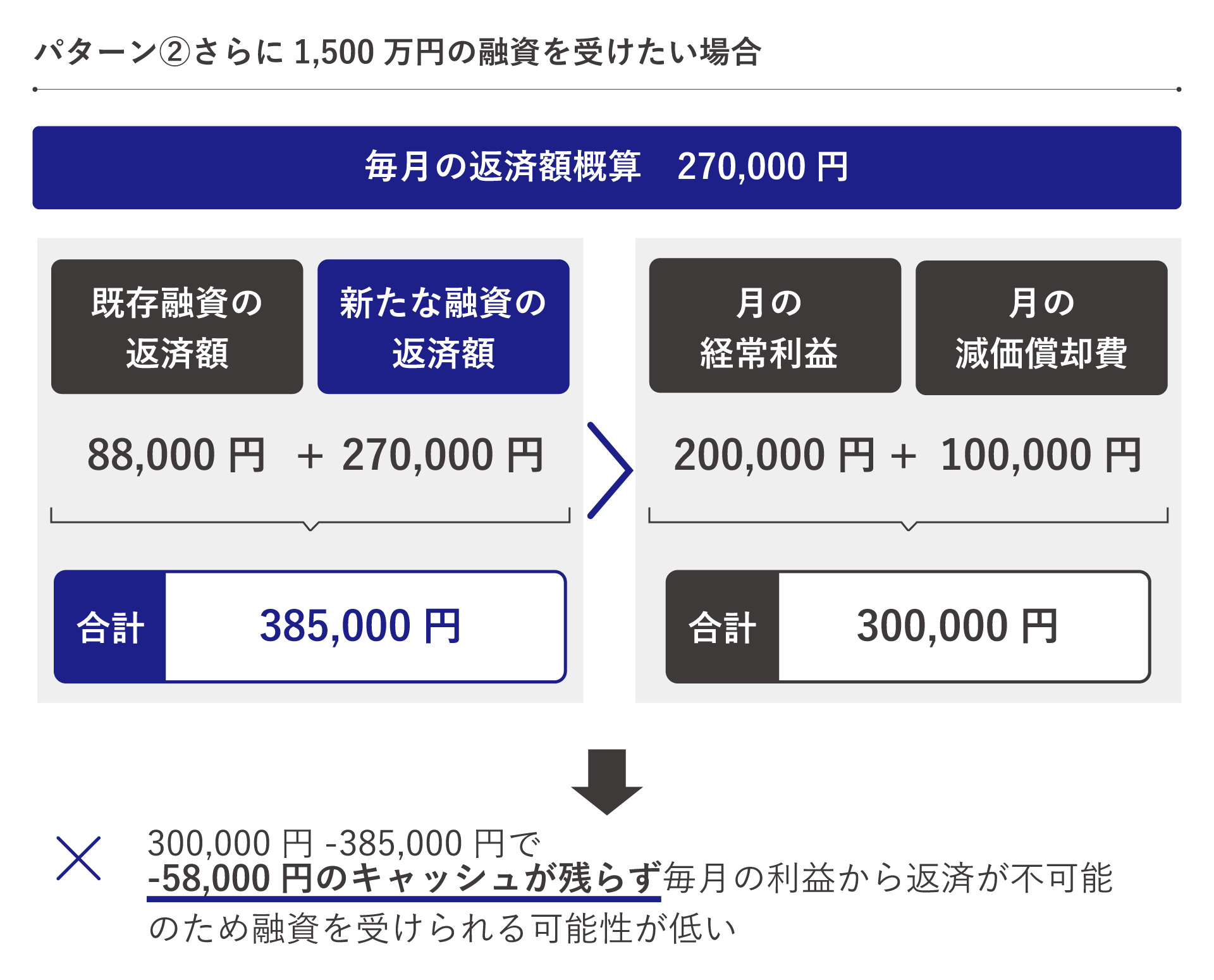

①借入金の返済をしても毎月のキャッシュはプラスですか?

下記の計算式に当てはめ、新たな借入分も含めた毎月の返済額が、「月の経常利益+月の減価償却費」よりも小さくなるようにしてください。

この式に当てはめることができれば、借入金の返済をしても毎月のキャッシュがプラスになっていることになりますので、追加融資を受けられる確率は高くなります。

下記の例を参考にしてください。

●既存の借入残高 500万円(毎月の返済額88,000円)

●月の経常利益 20万円

●月の減価償却費 10万円

【追加融資の確率大幅UP!クリアすべき2つの指標】

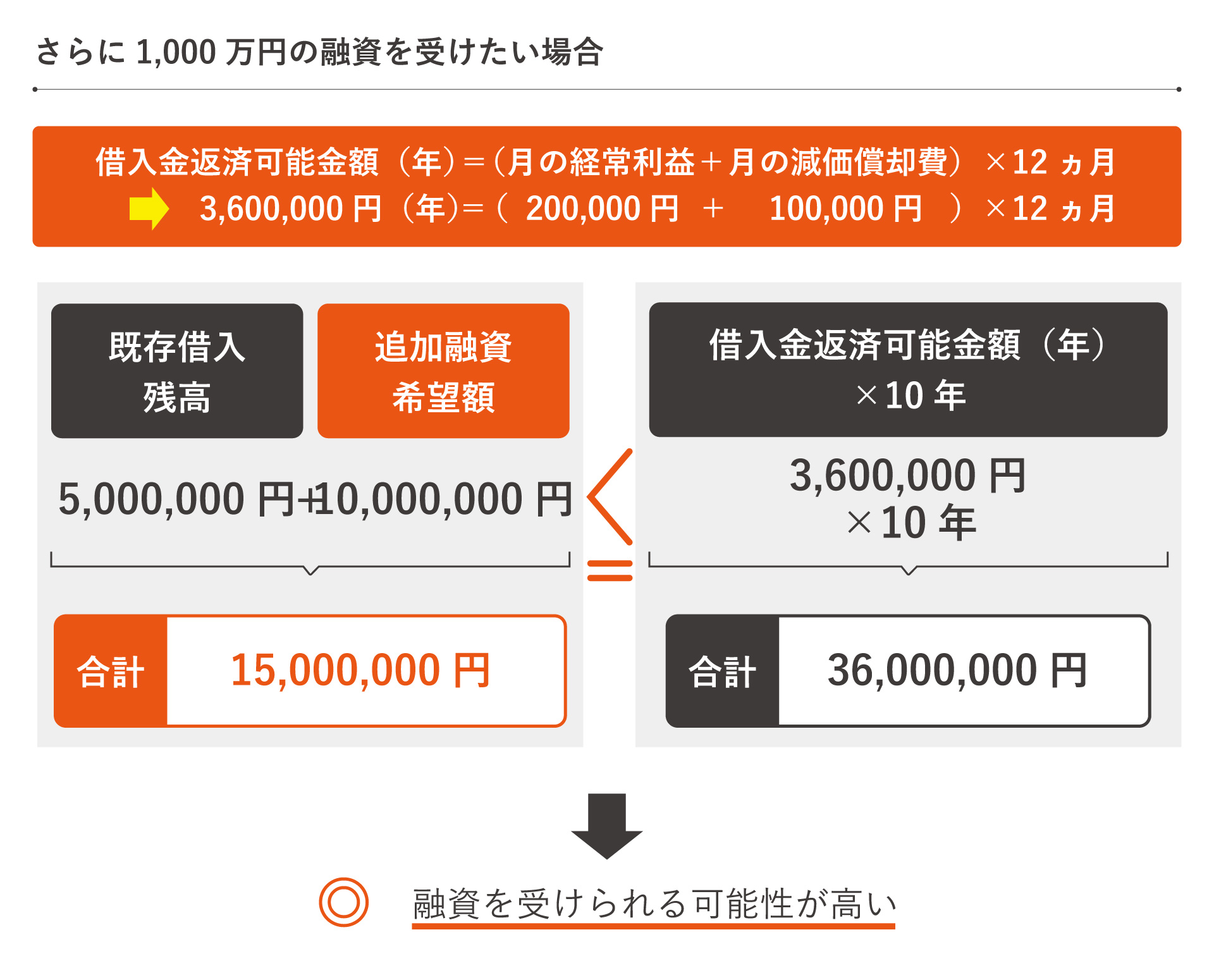

②借入総額より、借入金返済可能金額(年)×10年の方が大きいですか?

下記の計算式に当てはめ、借入総額より、借入金返済可能金額(年)×10年の方が大きいか確認してください。これは金融機関が貸出可能金額の目安としている指標です。

借入金返済可能金額の年額は「(月の経常利益+月の減価償却費)×12」でおおよその年間の借入金返済可能金額を算出することができます。

下記の例を参考にしてみてください。

●既存の借入残高 500万円(毎月の返済額88,000円)

●月の経常利益 20万円

●月の減価償却費 10万円

情報量の多さがカギ

とにかくこちらから多くの情報を提供することがカギです。

決算書や資金繰り表を用いて、資金繰りが安定していることを説明しましょう。

決算書・資金繰り表・直近の試算表の他にも、今後の売上の上昇の根拠となる取引先との契約書なども有効です。資料を渡すだけでなく、現在の事業の状況を面談の際に説明してください。

前期と今期の数値の変化について、季節性や特別な売上の増加・減少がある場合は原因を説明できるようにしてください。

日本政策金融公庫の担当者は【貸借対照表】と【損益計算書】のココを見ている!

日本政策金融公庫の担当者は、主に決算書の【貸借対照表】と【損益計算書 】を主にチェックします。

特に【貸借対照表】の「純資産・現預金・売掛金・貸付金・借入金」の数値、【損益計算書】の「経常利益」の数値については、内容を説明できるようにしておく必要があります。

特に特別な理由がある場合は、社長自ら説明をしないと審査の上でマイナスの評価をされてしまう可能性があります。

【科目ごとの注意ポイント】

| 科目 | 注意ポイント |

|---|---|

| 【損益計算書】経常利益 | マイナスの場合、追加融資は厳しいです。 |

| 【貸借対照表】純資産 | 純資産が多ければ多いほどプラス評価になります。 |

| 【貸借対照表】現預金 | 業種にもよるため、明確な数字をお伝えすることは難しいですが、あえて目安を伝えるとすると月商の3カ月分程度と考えてください。 現預金残高が月商の1カ月分未満の場合、マイナス評価となる可能性が高いです。 |

| 【貸借対照表】売掛金 | 売上の増加よりも売掛金の増加が大きい場合、資金繰り悪化を懸念されます。 特別な理由(販売先からの入金が遅れている・突発的な売上が発生したなど)がある場合はきちんと説明してください。 |

| 【貸借対照表】貸付金 | 貸付金があるとマイナス評価。 特に代表者本人への貸付(役員貸付金)があるとNGです。 可能であれば決算までに返済をして決算書に載らないようにしてください。 |

| 【貸借対照表】借入金 | 新たな借入分も含め、毎月の返済額が、「月の経常利益+月の減価償却費」よりも少なくなっているようにしてください。 「月の返済額(新たな融資も含む)≦月の経常利益+月の減価償却費」 上記の式に当てはまるようであれば、追加で融資を受けられる可能性が高いです。 |

追加融資の申込は決算直後がおすすめ

直近の業績を説明するために、追加融資の申し込み時期は決算直後をおすすめします。

もし決算直前に申し込みをした場合、根拠となる書類はおよそ1年前のものになります。

そのため日本政策金融公庫の担当者に現在の経営状況がうまく伝わらない可能性が出てくるのです。

ですから12月決算の場合は、決算終了後の1〜2月に申し込むのが良いでしょう。

決算直後が難しい場合は、最新の試算表を用意し、最新の事業の状況について理解してもらえるようにします。

過去の事業実績と最新の事業状況を客観的に説明

追加で融資を受ける際は、これまでの実績・決算書の数字をシビアに見られることになります。

社長自身も、過去と現在の事業の状況を客観的に理解・分析し説明することが重要です。

審査においてマイナスの評価になりそうな数値の部分の説明は、改善策なども一緒に伝えるようにしましょう。

例えば「新型コロナウイルスの影響で売上が昨年より減少してしまっていますが、いち早く環境の変化に対応するために、リモートでの顧客対応をスムーズにするシステムを導入し、現在ではコロナ前の水準に売上は回復してきております。」と言ったように、

②売上の減少に対する対策

③対策の結果現在どうなっているのかを伝えられるように

しておきましょう。

売上の減少を環境のせいにしているだけ、例えば「景気が悪いから」などと一言で済ませてしまうのは特にNGです。

1-3.今後の事業の見通しが立っていること

追加融資を受けた後の、事業の見通しが立っていることが求められます。

借入金がどのようにして利益を生み出すのかをシナリオ立てて説明できるようにしましょう。

具体的には、融資される資金をどのように使う予定で、どの程度の利益を見込んでいるのか、その利益があれば、借入金は何年で返済できるのかを伝える必要があります。

「運転資金が底をつきたので…追加融資があれば立て直せます」といった程度の内容では、審査通過は非常に厳しいものとお考えください。

事業計画書で、追加融資で投資する事業内容とその売上予想を根拠立てて作成し、利益が増加するので返済が滞ることがないという事を示します。

事業計画書には、下記の10項目を記載します。

①会社の概要

②経営者の経歴

③経営理念

④事業内容

⑤主要顧客と取扱い商品・サービスの強みと特徴

⑥市場環境と競合状況

⑦取引先

⑧販売戦略(売上計画)

⑨財務計画

⑩行動計画

この中でも特に⑧販売戦略(売上計画)、⑨財務計画、⑩行動計画が重要です。

⑧販売戦略(売上計画)

「何を・誰に・どのように」販売し、「いくら」売上を上げるのかを算出します。

売上高は、基本的に次の計算式で算出します。

業種ごとに計算方法が異なりますので、次の例を参考にしてみてください。

●飲食業、理容業、整体業

1日の売上高=顧客単価×座席数×回転率

※回転率とは、日当たりで何回お客様が入れ替わったのかを示す数字のこと

●物販業(ケーキ・和菓子屋)

1日の売上高=来客数×平均購買価格

●スペースを要する物販業(コンビニ)

1日の売上高=1坪当たり売上高× 坪数

●労働集約型の業種(清掃業)

1日の売上高=一人当たりの販売単価×サービス員数×稼働率

※稼働率とは、サービス員数のうち売上に繋がる仕事をしている人の割合のこと

⑨財務計画

どれだけ利益を生むことができるのか、追加融資を受けて投資した設備がどれだけのリターンを生むのか、何年で回収できるのかを見積ります。

日本政策金融公庫側が最も危惧しているのは「返済不能に陥る事」です。

融資の返済は、利益の中から行っていきますので、財務計画の中できちんと利益がでることを説明してください。

⑩行動計画

売上計画を実現するには、「何を」「いつまでに」「誰が」「どのように」行動するのか計画を立てていきます。

これらに注意して事業計画書を作成してみてください。

はじめてでも、事業計画書がつくれる!実践型の事業計画書の書き方と手順を専門家が解説します!

2.追加融資が受けられない場合他の資金調達を検討

上記の条件を満たしていない場合、日本政策金融公庫からの追加融資が受けられる可能性は極めて低いと言わざるを得ません。

そのような場合は、日本政策金融公庫以外の資金調達先も検討してみましょう。

2-1.日本政策金融公庫だけでなく、他の金融機関にも相談する

日本政策金融公庫以外に、地方銀行や信用金庫等にも融資の相談をしましょう。

創業直後と異なりこれまでの業績が信用になるため、銀行等でも融資を前向きに検討してくれる可能性があります。

2-2.補助金を活用する

融資ではなく補助金を活用する方法もあります。

補助金は一定条件の下であれば返還が不要ですので、非常に魅力的な資金調達法と言えるでしょう。

ただし補助金は受け取りまでに時間がかかりますし、原則後払いです。

「今すぐにまとまった資金が必要」という場合には不向きな方法ですのでご注意ください。

| 主な補助金制度 | 概要 |

|---|---|

| 小規模事業者持続化補助金 | 持続的な経営に向けた経営計画に基づく、小規模事業者等の地道な販路開拓等の取り組みや、業務効率化の取り組みを支援する制度。 補助額最大200万円 |

| ものづくり補助金 | 中小企業・小規模事業者等が今後複数年にわたり相次いで直面する制度変更(働き方改革や被用者保険の適用拡大、賃上げ、インボイス導入等)等に対応するため、中小企業・小規模事業者等が取り組む革新的サービス開発・試作品開発・生産プロセスの改善を行うための設備投資等を支援する制度。 補助額最大3,000万円 |

| 事業再構築補助金 | 新分野展開、業態転換、事業・業種転換、事業再編又はこれらの取組を通じた規模の拡大等、思い切った事業再構築に意欲を有する中小企業等の挑戦を支援する制度。 補助額最大8,000万円(通常枠) |

3.実際に追加融資を受けた事例3つ【他業種の方も要チェック!】

実際に追加融資を受けた事例を紹介していきます。

他業種の方も、非常に参考になりますので、最後まで確認してください。

①高級中古車買取・販売業

中古の高級中古車を買取・販売する会社を運営。創業5年目。

創業時に1,000万円の融資を受けていたが、買取業務強化のために仕入代金の2,000万円の追加融資を受ける。

●顧客から直接買い取ることで、販売⇒買取⇒販売とリピート顧客を増やし安定的な売上サイクルを作ることが期待できることを説明。

●高級中古車の買い取りであることから仕入代金が高額で、仕入のための資金が必要である事が明確。

●顧客からの問合せに対して仕入が間に合っていない状況を資料で説明していた。仕入ができれば販売ができ売上が上がる説明ができた。

②運送業

一般貨物運送業を創業して4年。

創業時に1,000万円の融資を受け、運送地域拡大・運送効率向上のため都心近くに新拠点設置を計画。

新たな拠点の為の事務所・土地取得費用1,000万円の追加融資を受ける。

●都心近くに拠点を構えることで、配送以外の移動時間の削減により、配送個数の増加や、配送エリアの拡大ができ売上の拡大が期待できることを示した。

●取引先からの依頼が来ていることを契約書を用いて示した。

●新拠点で働く従業員についても、目途が立っていることを示した。

③洋菓子販売店

都内で洋菓子販売店(ケーキ屋)を開業し5年。創業時に800万円融資を受けている。

顧客よりネット販売の要望を多くいただいていることもあり、販路を全国に拡大すべく冷凍ケーキのネット販売の開始のため追加融資を希望。冷凍庫やネット販売用HPの構築のために、800万円の追加融資を受ける。

●お取り寄せグルメや食品のネット販売がコロナ禍を機に広まり需要の拡大を説明した。

●当店の人気商品のチーズケーキは連日午前中に売り切れており、需要も話題性もあることを伝えた。

●冷凍ケーキ事業において、補助金を申請し採択されていた。

※補助金を事前に申請し採択をされている場合、一定の審査をクリアしてる事業内容であること、補助金によって資金の回収がほぼ確実であることから融資を受けやすくなる傾向があります。

融資と補助金を組み合わせることで、お得に資金調達をすることができるためおすすめです。

4.まとめ

日本政策金融公庫の追加融資を受けるためには

② 業績が伸びていて資金繰りが安定している

③ 今後も返済の見通しが立っている

という3点が大切です。

資金繰りが悪化してから追加融資を受けることは極めて難しいため、事前に資金運用計画を立て状況が悪化する前に追加融資を申し込みましょう。

ただし現在すでに資金繰りが悪化していても、経営計画書をしっかりと作り込めば追加融資の審査通過は可能です。

将来の売上予測と返済の見通しを根拠立てて経営計画書を作成し、追加融資をもぎとりましょう!

コメント