初めて日本政策金融公庫で融資を受ける方必見!返済期間について徹底解説します!

初めての起業、会社設立や融資の申込など、初めてのことばかりで毎日が目まぐるしく過ぎていくのではないでしょうか?

特に融資は、これからの事業のカギを握る重要な手続きです。

「自分はいくら借りられるのだろうか?」「金利は?」「返済期間は何年?」などと様々な疑問が浮かんでくると思います。

中でも返済期間の決定は重要な項目です。安易な考えで決めてしまうと大変なことになってしまいます。

例えば開業時に、1,000万円を借りた場合、10年で返済する場合の毎月の返済額は「83,333円+利息」ですが、5年で返済しなければならないとなると、倍の「166,666円+利息」を毎月返済していかなくてはなりません。

毎月の売上から経費を引いて、そこから融資の返済が行えるのか、しっかりと計画を立てて、融資の返済期間の希望を伝える必要があります。

「お金を借りることは良くないことだから、短期間で返済した方が良い」

「長く借りていると、利息がもったいないからなるべく早く返済したい」

と考える方も多くいらっしゃいますが、開業当初から安定的な売上を上げられるという保障はありません。

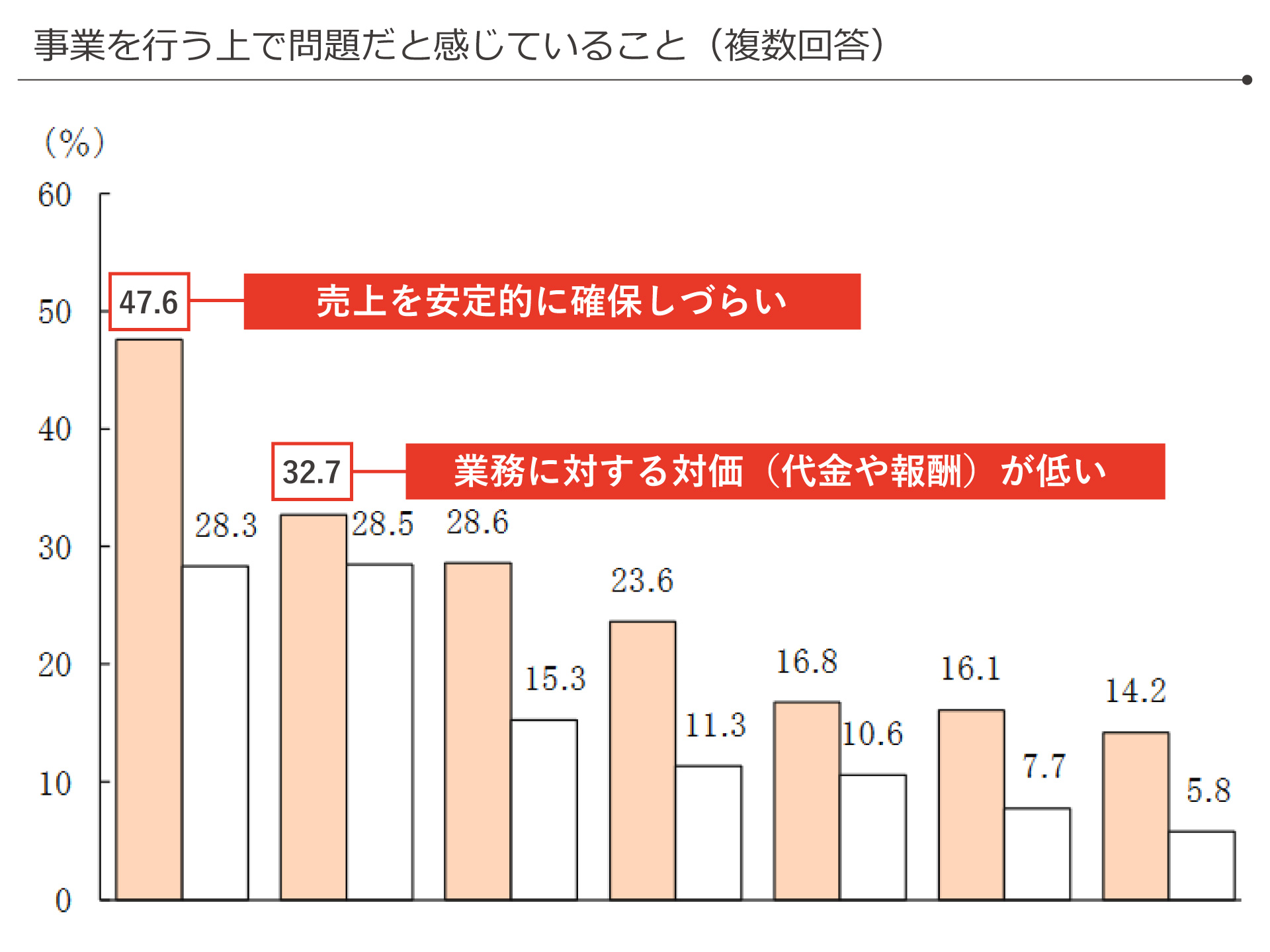

実際に、日本政策金融公庫総合研究所が発行している「2021年度起業と起業意識に関する調査」のアンケート

“事業を行う上で問題だと感じていること”の結果では、起業家の47.6%が「売り上げを安定的に確保しづらい」、32.7%が「業務に対する対価(代金や報酬)が低い」と感じています。

【参照:2021年度起業と起業意識に関する調査(日本政策金融公庫総合研究所) https://www.jfc.go.jp/n/findings/pdf/kigyouishiki_220126_1.pdf】

【参照:2021年度起業と起業意識に関する調査(日本政策金融公庫総合研究所) https://www.jfc.go.jp/n/findings/pdf/kigyouishiki_220126_1.pdf】

そこで今回は、融資の専門家のおすすめの返済期間とその重大な理由について解説していきます。

目次

1.日本政策金融公庫の創業融資の返済期間は10年がおすすめ

日本政策金融公庫から創業融資の返済期間は、できる限り長い期間を希望しましょう。

日本政策金融公庫の創業融資の場合、これまで設備資金は5~10年、運転資金の場合は5~7年で設定されるケースが多かったですが、2024年4月より、運転資金の返済期間の設定可能期間が7年から10年に変更となりました。

制度の変更に伴い、最長期間である10年を希望するのがおすすめです。

これより、なぜ融資の専門家が長期返済をおすすめするのか、3つの理由について解説していきます。

3つの理由は次の通りです。

②もしもの時に備え手元の現金に余裕を持たせておくため

③「借入金返済のための借入」という負のスパイラルに陥らないようにするため

それぞれ詳しく解説していきます。

①開業当初は毎月の返済額の負担を少なくした方が安心だから

なるべく毎月の返済額の負担を少なくするため、返済期間は長期に設定しましょう。

開業当初は、安定的に売上を上げられるという保障がないからです。

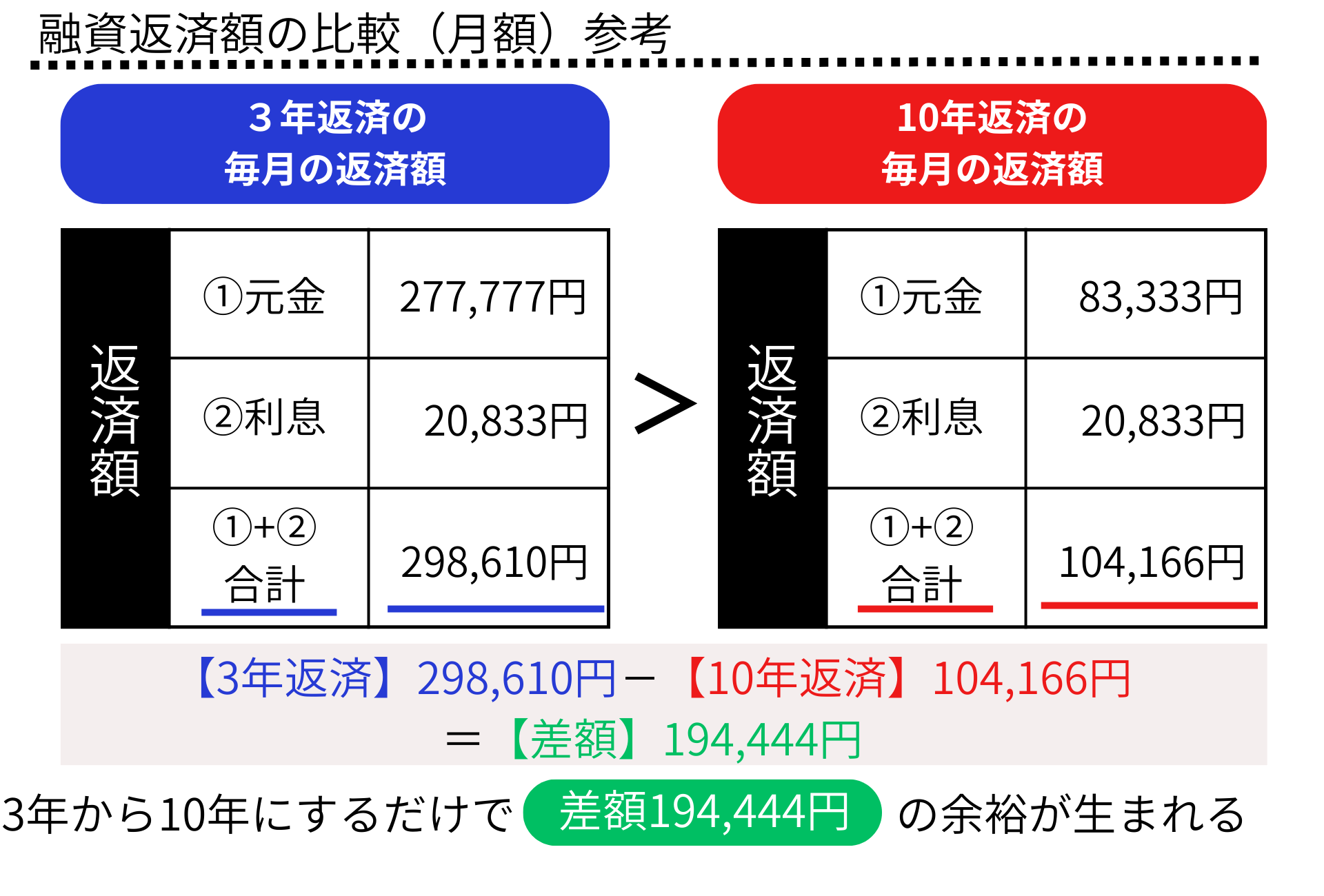

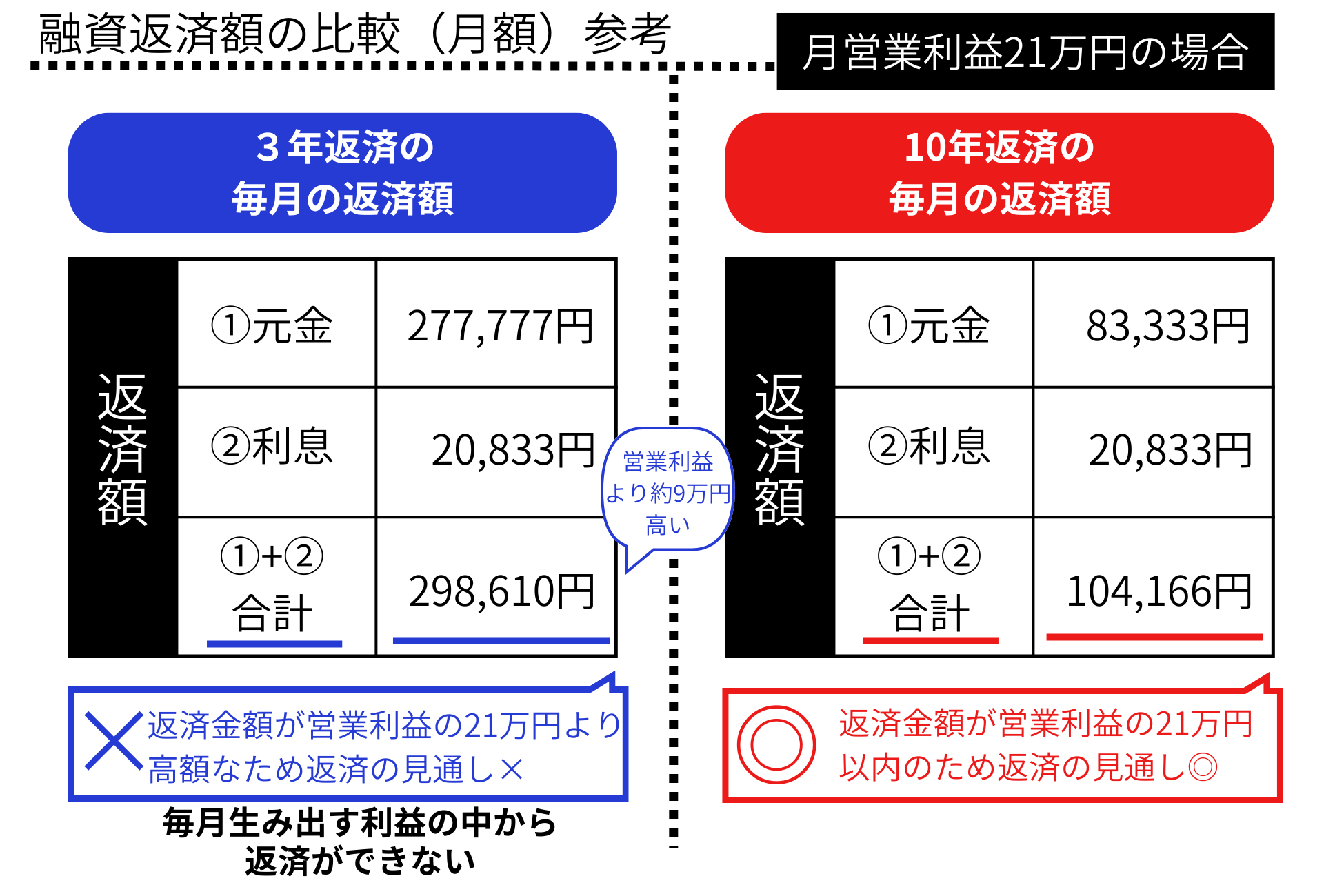

1,000万円を3年で返済した場合と10年で返済した場合の毎月の返済元本と利息を比較してみます。

返済期間が長いほど、月々の返済額は少なくなります。

3年返済と10年返済で比較すると、下記の通り毎月の返済額の差額は194,444円と大きな差が出ます。

【3年返済】298,610円―【10年返済】104,166円=【差額】194,444円(※年利2.5%の場合)

開業当初から、毎月298,610円の返済は大きな負担になります。

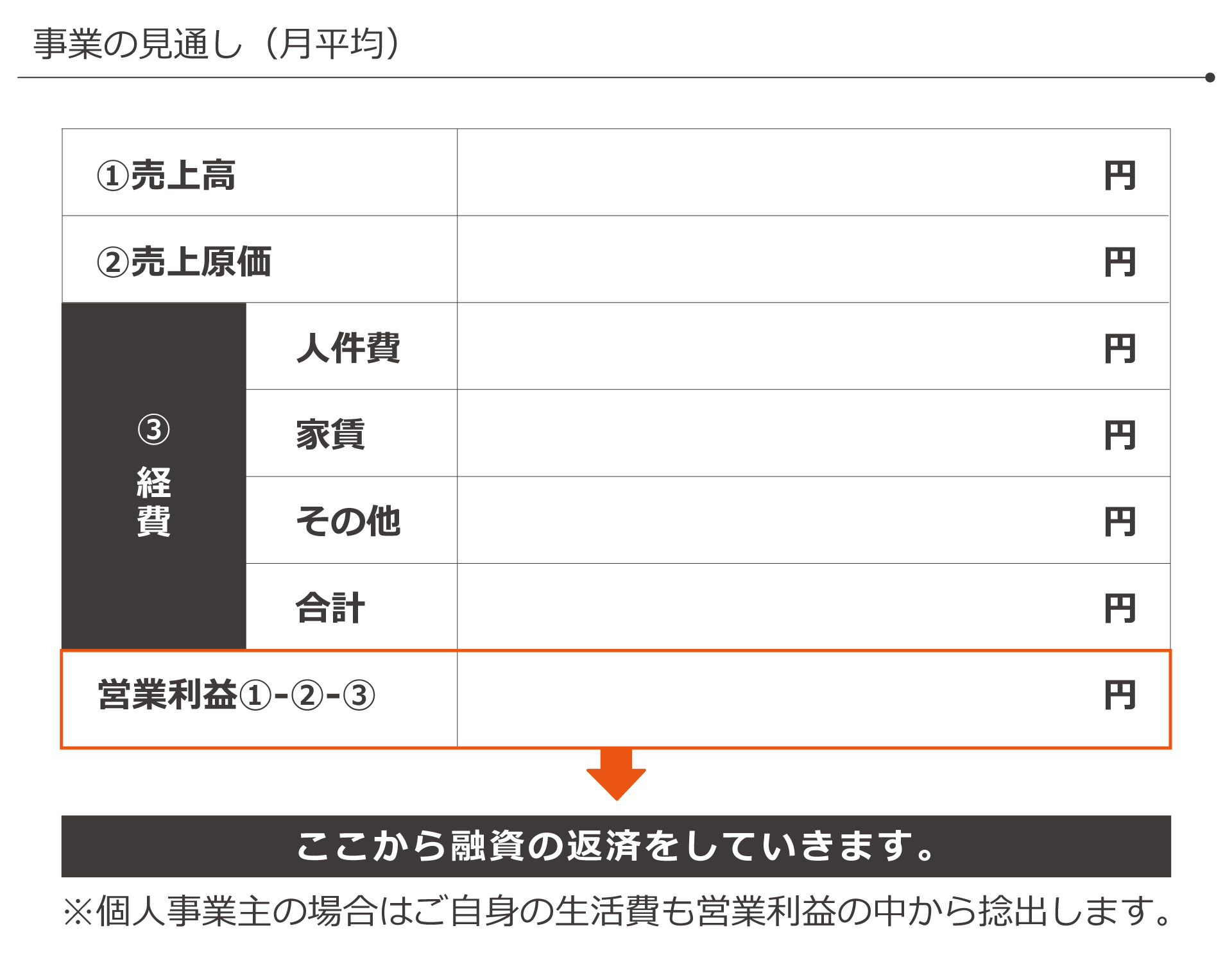

この毎月の融資の返済は、売上高から原価や、家賃や人件費などの全ての経費を差し引いた【営業利益】の中から行っていきます。

また、個人事業主の場合は、人件費のなかにご自身の生活費を含めることはできないため、営業利益の中からご自身の生活費を確保しなければなりません。

あらかじめ、次の様な事業の見通しを作成し、ご自身の事業では毎月いくら【営業利益】が出て、毎月いくらの返済額であれば、無理なく返済をしていくことができるのかをシミュレーションしてみてください。 シミュレーションの結果、毎月の返済額が【営業利益 】を上回ってしまう場合は、事業計画全体の見直しが必要です。

シミュレーションの結果、毎月の返済額が【営業利益 】を上回ってしまう場合は、事業計画全体の見直しが必要です。

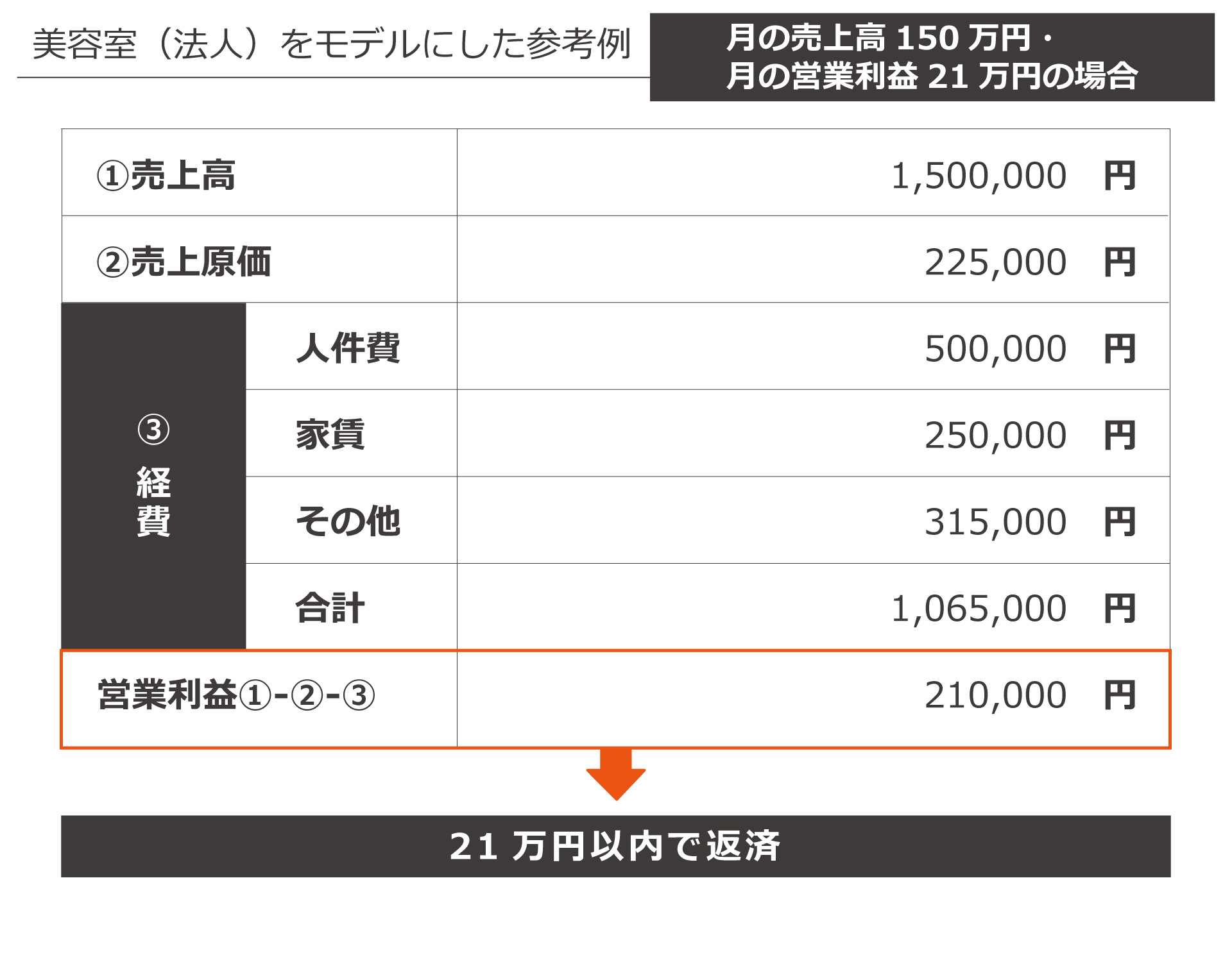

以下の事例を参考にしてみてください。

売上高は1,500,000円、売上原価は225,000円、経費は合計1,065,000円

売上高は1,500,000円、売上原価は225,000円、経費は合計1,065,000円

営業利益は1,500,000円―225,000円―1,065,000円=210,000円です。

この210,000円以内で毎月の融資の返済を行っていく必要があります。

融資希望額1,000万円で3年で返済した場合と10年で返済した場合で確認してみると下記の様になります。

この美容室(法人)の場合は、1,000万円を10年で返済していくのであれば、問題なく返済ができそうです。

この美容室(法人)の場合は、1,000万円を10年で返済していくのであれば、問題なく返済ができそうです。

以上のことから、確実に返済を行っていくためには、毎月の返済額が少なくなる長期返済がおすすめです。

計画通りに行かず、数万円でも営業利益が下がれば返済は厳しくなります。

そのため少しでも毎月の返済額は抑えることが重要なのです。

計画は、よりシビアな数字で計画することをおすすめします。

②もしもの時に備え手元の現金に余裕を持たせておくため

2つ目の理由は、もしもの時に備え手元の現金に余裕を持たせておくためです。

事業をしていると、今後なにが起こるかわかりません。

取引先とのトラブルで売上代金の入金が予定通りされない、経営者自身が体調を崩し、事業が数カ月ストップしてしまうなども考えられます。

売上がなくとも、家賃や人件費などの固定費の支払いもあります。

このような予期せぬトラブルや、急な現金が必要になった際に、手元の現金がなければ、事業の継続自体が難しくなってしまいます。

このため、返済期間を「最長」にして、手元から出て行ってしまう現金を少なくして、もしもの時に備えて手元の現金に余裕を持たせるようにしましょう。

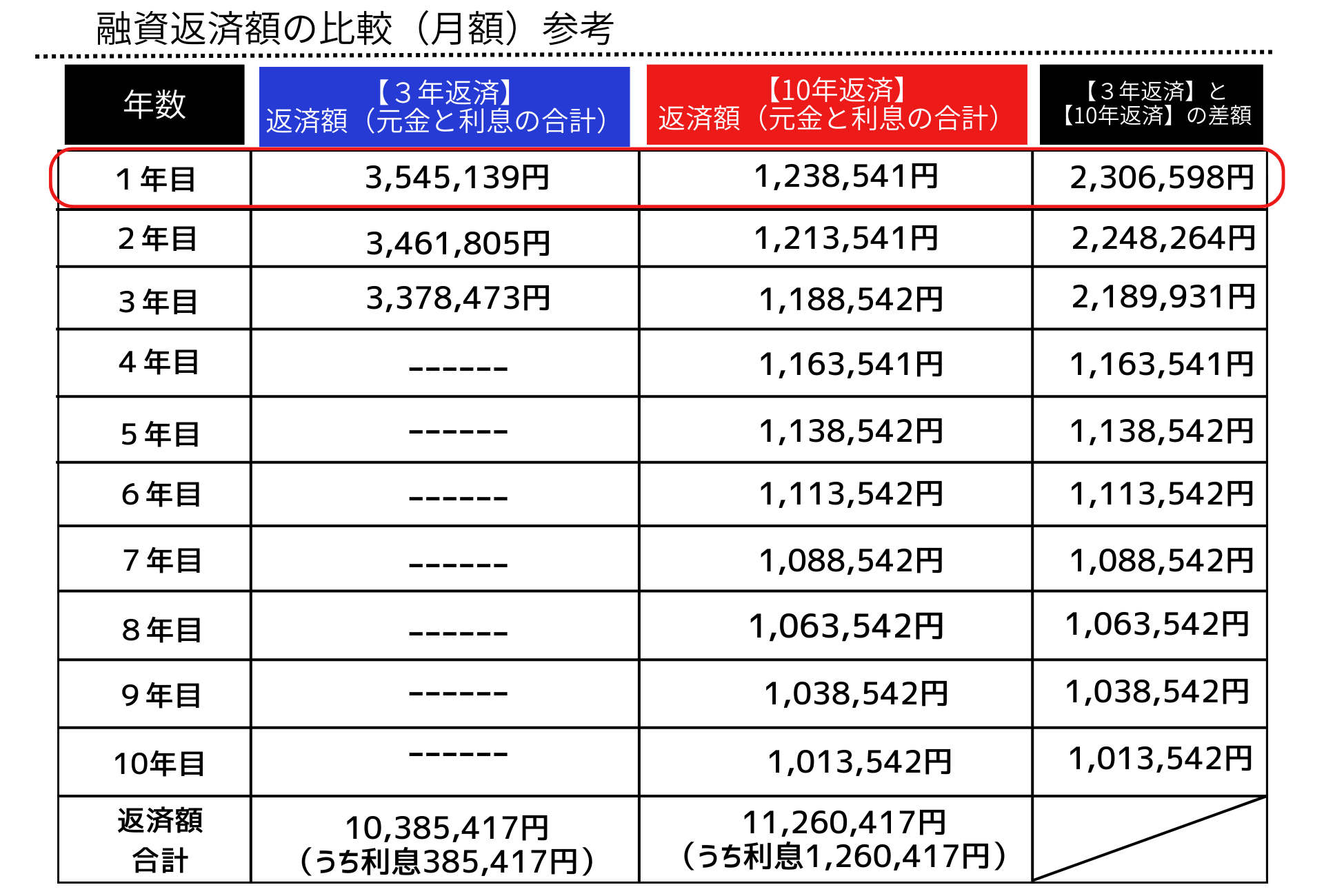

実際に、返済期間が短く設定した場合と長く設定した場合では、どれほどの差が出るのでしょうか?

1,000万円を3年で返済した場合と10年で返済した場合の年間の返済額を比較してみます。

上記のように、3年返済の場合、1年目からいきなり3,545,139円もお金が出て行ってしまうことになります。

10年返済と比較すると、下記の通り2,306,598円の差が出ています。

【3年返済】3,545,139円―【10年返済】1,238,541=【差額】2,306,598円(※年利2.5%の場合)

つまり、10年返済とすることで、2,306,598円の現金が手元に残るということになります。

せっかく、1,000万円の資金調達を行ったにもかかわらず1年目で3年返済の場合は3,545,139円も返済のために出て行ってしまうのはもったいないです。

その分を、もしもの時の為に備えたり、事業の成長のために活かすべきと言えます。

返済期間を長く設定すると、その間の利息がもったいない!と考える方もいらっしゃいます。

確かに、3年返済と10年返済の利息を比較すると、10年返済の方が875,000円多く利息を支払うことになります。

| 3年返済の返済額合計 | 10年返済の返済額合計 |

| 10,385,417円 | 11,260,417円 |

| (うち利息合計 385,417円) | (うち利息合計 1,260,417円) |

【利息の差額】875,000円

確かに、10年の方が利息の負担が大きくなりますが、利息の負担を考えて無理な返済計画を立てて事業の継続の危機に陥ってしまうより、利息を支払う代わりに、安定した経営を手に入れると考えるべきだと考えます。

利息=事業をつぶさないための保険と考えてもいいでしょう。

③「借入金返済のための借入」という負のスパイラルに陥らないようにするため

3つ目の理由は、「借入金の返済のための借入をする」という負のスパイラルに陥らないようにするためです。

もし事業が計画通りに行かず月々の返済が厳しくなってしまった際に、既存の借入金の返済のために、即日融資可能とうたっているビジネスローンやキャッシングなどの高金利の借入をしてしまうという事業者の方も多くいらっしゃいます。

一度「借入金の返済のための借入」を行ってしまうと「借入金の返済のために借りたお金を返済するためにさらにお金を借りる・・・」といったように、どんどん同じことを繰り返す、負のスパイラルに陥ってしまいます。

さらに、一度「借入金の返済のための借入」を行ったり、高金利のビジネスローンなどを借りてしまうと今後、日本政策金融公庫や銀行などの金融機関からの借入は難しくなってしまいます。

なぜなら、金融機関にとっても融資をしたお金を他の金融機関からの借入の返済に充てられてしまう事は一番のタブーだからです。

過去にそのようなことをした疑いのある事業者には、厳しい目で審査を行うことになります。

高金利のビジネスローンを借りたという形跡がある場合も、資金繰りが怪しく計画性のない事業者なのではないかという目で見られることになります。

「借入金の返済のための借入」は、負のスパイラルに陥るだけでなく金融機関からの信用も失ってしまいます。

このような事態にならないように、返済期間は「最長の10年」を希望して、返済の負担を減らすようにしましょう。

そのため、初めのうちは返済期間を「最長」で希望を出してください。

ただし、繰り上げ返済(一括返済)には注意点もあります。

詳しくはこちらの記事を参照してください。

返済期間を最長にし、さらに据置期間を設けましょう。

据置期間とは借入金を返済していく際に元金の返済はせず、利息のみを支払う猶予期間のことを言います。

開業してすぐに売上が上がるという保障はありません。事業の内容によっては、数カ月売上代金が入金にならないケースもあります。

据置期間を半年~1年設け、初めのうちは元本返済の負担を0にして、本業に専念しましょう。

据置期間について詳しい内容はこちらの記事を参照してください。

2.まとめ

いかがでしたでしょうか。

創業融資は、長期返済がおすすめです。

専門家が長期返済をおすすめする3つの理由は次の通りです。

②もしもの時に備え手元の現金に余裕を持たせておくため

③「借入金返済のための借入」という負のスパイラルに陥らないようにするため

開業当初は安定的に売上を上げられるという保障はありません。

返済期間は可能な限り長く設け、毎月の返済額の負担を少なくし、金を手元に残しておくべきです。

返済期間は安易に決めず、きちんと売上や経費などの見通しを立てて、決定しましょう。

事業の見通しの立て方がわからない!融資について他にもわからないことがたくさんある!という方は、一度専門家に相談してみることをおすすめします。

事業のスタート時こそ、慎重に準備を進めていきましょう!

コメント